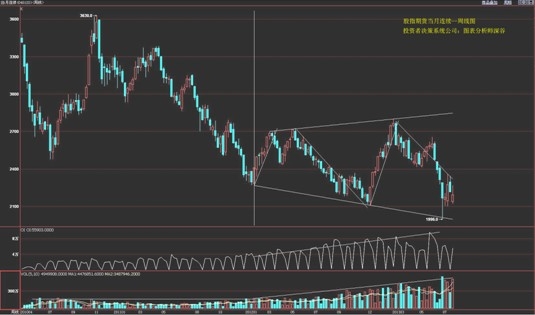

| 作者:曹谷怀,网名:深谷,职业交易员,1993年进入期货行业,20年期货交易经验,曾经担任期货公司投资总监、交易部经理、营业部总经理、风险总监等职务,具备独特的期货交易理论“深谷期货价格投机管理决策系统”。其认为:“我们不能确切地预知未来”,“价格投机”是绝大多数职业期货交易员的本来面目,价格投机的成功必须拥有两个要素:首先,必须拥有正确的、完善的、系统的期货交易理论为基础,才可能制定出清晰、准确、合理的期货价格投机交易策略。其次,必须对策略执行过程进行科学、严格的管理,才可能确保长期的、动态的期货价格投机过程以规范、合理、可控的方式进行。 第一、 上证指数历史数据分析 一、先看:上证指数历史图表----周K线(图一)  上证指数历史图----周K线 分析时间周期:2002年7月至今 (图一) 二、上证指数历史图表解读 自2002年7月以来,上证指数有过两次重要的底部,一次长达四年的大通道指数调整行情。 1、第一次重要的底部 2005年6月10日这周,上证指数最低998.23点,后经10周时间增量筑底后,放量突破前期高点,拉出了一波直至6124.04点的超级牛市行情。 2、第二次重要的底部 2008年1月,美国次贷危机爆发引起的全球性经济危机导致各国股票指数直线下跌,中国股指也随之大跌,至2008年10月31日这周上证指数迎来了第二个重要的股市底部1664.92点,随后经过14周时间的增量筑底后,拉出了一波10个月的(至2009年8月7日这周)的中级反弹行情至3478.01点。 3、一次长达四年的大通道指数调整行情 由于次贷危机的不良影响持续在世界各地尤其是欧洲各国发酵,全球经济亦明确步入了衰退过程。中国股市从2009年8月7日这周至今(09年8月7日至13年8月7日这周),也随之展开了整整4年的大通道下调行情。经测算,指数在4年大通道中的波幅为700点,通道历经十次指数碰触验证有效。 更需要注意的是:上证指数在13年6月28日这周已经几乎碰到了4年大通道调整行情的底部(1849.65点),随后上证指数当周即反弹进入增量整理状态(符合前期“两次重要底部”的增量筑底案例),上证指数呈现整理状态至今已有4周。如果以前期12年12月27日指数调整低点1949.46点计算,上证指数整理时间至今已达33周。 三、上证指数未来走势分析: 上证指数最近一次的大通道调整行情已经历时四年,通道边沿触碰10次被验证有效。 我认为:期货价格的变化在一段时间内是有规律的(摘自我的《期货价格论》)。以此为基础,我提出以下三个假设: 假设一:假设这个规律在未来的一段时间没有改变,那就意味着上证指数将从通道的底部展开反弹至通道上沿,后市将有700点的反弹空间,上证指数未来目标位:2710点左右。 假设二:在第一个假设成立的情况下,再假设上证指数四年来的通道整理格局被打破,那么当前的指数整理区域就是一波中级反弹行情的底部,后市将有一波1400点的中级反弹行情,上证指数目未来目标位:3410点左右。 假设三:在前两个假设成立的情况下,形成牛市的可能性非常大。那么现在上证指数所在的区域就是牛市的底部,后市将至少有2400点以上的上涨空间。上证指数未来目标位:4810点左右。 虽然未来的走势没有得到验证,但我仍然认为上证指数在目前区域是属于具有极大投资价值的区域。简单地说:最好的买入机会即将来临,或许已经来临。 四、关于市场心态分析 最近,股票、期货市场上有不少投资者在传言上证股指至少还将再跌400点至500点,也就是说按2013年7月26日计算,上证指数将跌到1510.85至1610.85区域。 我认为,市场的传言有些是真的,但在股票指数处于历史低位并且交易兴趣(成交量)连续33周明显放大的情况下,极度悲观的传言往往是错的。我不想深入了解此悲观传言的来源或真假,因为这没有意义,不过,在此情况下了解一些简单的历史数据也许是有必要的,也许更能够说明问题: 1、12年前,即2002年7月26日,上证指数周K线收盘价1657.5点,本周收盘价是2010.85点。想想看,12年前中国的股民平均收入是多少,平时吃穿用的是什么?现在呢?12年来中国GDP几乎年均增长10,难道现在中国的经济状况还不如12年前吗?说实话,除非发生针对中国的战争,否则我不信上述悲观的传言将变成现实。 2、12年前,即2002年7月26日,道琼斯指数周K线收盘价是8264.4点,本周收盘价是15554.84。中国和世界经济的联系越来越紧密,美国12年来经济发展势头非常好,中国也是如此。我认为中国股市12年来的表现不能说明中国经济12年来的发展,只能说明12年来中国的政策制定者以牺牲股市换取实体经济发展的政策。想一想:12年前中国有多少外汇储备?现在有多少?外汇储备的飞速增加,直接说明了中国经济的发展。那么12年来的中国股市止步不前怎么解释?我认为这段时间只能说明中国政府为了实体经济的发展采用了牺牲股市(牺牲股市的本质是牺牲股民的利益)的极端方法,从股市上圈钱是上市企业最低成本的融资方式,这12年来中国有多少上市企业从股市得到宝贵的资金支持而取得了发展,我认为我的这个观点是正确的。那么,中国政府牺牲股市促进实体经济发展的政策还会继续吗?关于这个问题,有一个信号也许值得注意,那就是中国股市停止IPO从什么时候开始的?到现在有多久了?此政策将持续到什么情况下或者什么时候发生改变?对这个问题的思考我们有必要知道:中国停止IPO的在历史上共有8次,本次暂停IPO从2012年11月16日至今,已达176个交易日,是历史上暂停IPO次长的一次。之前最长的一次是2005年5月25日至2006年6月20日,共264个交易日,这段时间,是上证指数从998.23点上涨到6124.04点的初期阶段。 到目前为止,至少IPO还没有重启,而日前证监会新闻发言人在2013年7月27日的新闻通气会上表示“证监会下一步要出台专项法规保护投资者权益,向中小投资者倾斜。目前关于IPO重启,暂时没有新的进展。”如果这个发言最终能成为现实,那么对股民来说,中国股市也许真的将迎来一段美好时光。 第二、 股指期货连续数据分析 一、再看:股指期货当月连续----周K线(图二)  股指期货当月连续----周K线 分析时间周期:2012年1月至今 (图二) 二、图表解读 周K线图表形态显示:指数波动幅度越来越大(呈现喇叭口形态)。指数的具体变化呈现以下四个阶段: 1、12年1月13日至3月9日,历时8周,指数涨426点。 2、2012年3月16日至11月30日,历时37周,指数跌615点。 3、12年12月7日至13年2月8日,历时10周,指数涨688点。 4、13年2月22日至今,历时23周,指数跌800点。 在喇叭口指数形态内,价格动能(持仓量变化)持续增强,交易兴趣(成交量变化)持续增强(说明对价格的分歧越来越大)。指数的涨跌特点是:易涨难跌。即:涨600点用时8周左右,跌600点需用时数倍。 三、趋势交易策略分析 1、指数在历史低点,所以,建立趋势空单不合适。 2、如果从上述第四个阶段看起,股指在当前位置还没有整理形态被往上突破的信号或者趋势空单必须了结的信号,所以,建立趋势多单不合适。 3、指数所在的位置亦未到当前整理形态的底部区域,所以,在此刻新建立趋势多单风险偏大。 四、交易策略 1、股指在当前整理形态位置,如果往上突破或者有趋势空单必须了结的时候可以买入。 2、指数到价格形态底部时买入。 3、当前情况下,耐心观望,明确判断局势变化为宜。 曹谷怀 该文写于2013年7月28日 真诚感谢曹谷怀先生供稿 责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]