2014年12月20日,由永安期货和七禾网期货中国联合主办的《解读索罗斯真实投资哲学、私募时代下如何管理大资金的运作、量化交易如何创造和维持大资金的可观收益率》在杭州圆满举行。会议上,七禾言起1号投顾-言程序交易团队做了精彩的演讲。以下是七禾网期货中国对分享会录音的部分整理:

相关链接:

近期言程序交易团队将作为投顾运作相关资产管理项目,如想预约或了解【投顾】详细情况,可致电七禾网期货中国,电话0571-85362389,基金产品合格投资者可索取该产品相关资料。 精彩语录:

如果数学可以完全解释市场,那么赚钱这件事情就变成绝对了。但是这是不成立的,甚至可以说学历不代表可以赚钱。

不要为了量化交易而量化交易,要做量化的质化交易。

这些产品我们都跟投了超过30%,所以如果这些钱亏了,我们也会亏,我们跟投资人站在同一条船上。

宁走十步遥,不行一步险。

做交易时间越长,了解的东西越多,我们越能清楚风险在哪里。

大部分获利的产品都是来自趋势,其实趋势的风险更大。

没有一个市场是永远的牛市,或是永远的熊市。

套利仍有风险存在,当市场转为多头时,绩效就会远远输给大盘。

好的股票会一路涨,慢慢涨,它不会跑赢股指期货。

套利和趋势本来就应该同时存在。

股票和股指要做不同的策略,既要做套利也要做趋势,一个人不可能同时拥有趋势和套利的策略,所以必须要让电脑执行,必须要让团队执行,让各个岗位各司其职,才会有重要性,这项产品的优势在这。

世界上最痛苦的是对自己所在乎的人、事、物无能为力。更痛苦的是发现毁灭这一切的竟然是自己。

行情不能被预期,风险可以被控制。

如何减少亏损,就是真实地展现盈利与亏损。

我认为中国市场走完了全世界的市场,包含了大跌、大涨和盘整。

复利重点不在于赚钱时能赚多少,重点在于不亏钱。

长期复利效果的前提不在攻,而在于守。

若要联系言程序,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287

尊敬的各位投资朋友,大家下午好。我常常在问自己几个问题:言起投资到现在,每天面对的涨跌、投资、赚钱、亏钱,这是我们最深刻的并且每天都要碰到的问题。如果这些问题干扰我们情的绪,那么这个问题就很大了。当你掌管的资金超过十亿,超过二十亿的时候,你要面对的问题不仅仅是赚钱、亏钱的问题,在我看来就是家族财富传承的概念。所以我认为这是一个感恩报告会。七禾言程序交易团队零号基金,这是我们第一款产品,在大陆市场跟永安的第一只产品。为什么叫零号基金呢?大部分是一号基金。所以我们这一次的续签,是七禾言起一号。我们之所以叫零号,是因为我们从零开始。去年12月30日,我们成立了这款产品,到今年收益是24%左右。接下来,我们发的是七禾言起一号。永安期货的施总跟我讲:“言程序,你要发产品了,那么这个产品,就用你的名字来命名吧。反正,生也是你们的,死也是你们的,生死掌握在你们手上。”我们当时募得真的很辛苦,因为那时候我们是夹带着2013年期货日报第七届全国期货实盘大赛程序化组第一名的头衔。他们最大的怀疑点是:你是冠军,冠军和交易基金不能马上做直接的关联。你是冠军,但你能不能交易产品,交易基金?到今年年底,我们团队成立了十款产品,开始有人质疑,你交易的产品能不能做大规模。言起投资已经成立四年,从2010年开始我们就进入这个市场,而这个市场给我们的信息就是,并不是用一年告诉各位我们能否获利。因为在坐的各位赚钱是随时可以有的,但是把钱留下来,这是一件非常困难的事。在这一次的感恩报告会里面,让各位了解,如何面对现在的行情。我和老师一样,30天前也在杭州做了一场演讲,在30天内完全改变了很多人的看法。我等一下会说明,市场永远都在,市场拖得比我们还久。我们还必须很清楚地知道,市场在不同的行情下,要怎样去应对。我很感谢老师让我能在这样一个圈子里面,当然,我们很清楚地知道我们是学数学、学统计背景出生的,这也是一种优越感。当我从美国回来,当我感到一种优越感的时候,我发现数学并不能完全解释市场。如果数学可以完全解释市场,那么赚钱这件事情就变成绝对了。但是这是不成立的,甚至可以说学历不代表可以赚钱。我统计学的指导教授,数理统计博士在2008年的时候破产了,这是最真实的例子。我走进去正准备和他讨论我的数学,外面却骂出一些很脏的话“怎么会跌这么多”。我非常感谢我了解很多这方面的事情,所以我很科学看待这件事情。但是我知道,这个市场的交易不仅仅是依靠数学的。在座各位都是做量化、做程序化交易,或做一些数学模型交易的,老师常常说的一句话就是:不要为了量化交易而量化交易,要做量化的质化交易。这件事情请把它牢记心中。第二,我要感谢一年前支持我们的投资人,一年前你们投资了我们。我们感谢来自台湾的朋友,我称他们为战友。在我们还没有拿到一定的成绩的时候,你们跟随了我们,我们今天给予这样的回报。这些产品我们都跟投了超过30%,所以如果这些钱亏了,我们也会亏,我们跟投资人站在同一条船上。所以我很感谢各位,在一年前支持了我们,今年也继续支持我们。这是一档家族财富传承基金的报告会,传承的概念就是:把零号传到了言起一号。

这是沪深300指数月K线走势, 是上周五(12月12日)的走势图。从2005年到2008年经过一个很大的涨幅,涨到接近6000点。有个人问我,美国梦和中国梦差在哪里?我的回答是:美国梦走完了,中国梦还没开始,就是没有开始才会有所谓的中国梦。有非常多的声音告诉我,以前买股票,空股指期货的方法好像在这段时间出现很大的问题。我们要正视这个问题,要明白这个问题。还没有开始之前,就发现有一堆人破碎了。然后我还问了圆信永丰基金熊总,听他说,这段时间产品被清掉了几只。2014年8月,我在七禾网发表了一篇文章——《Alpha Plus动态择时避险策略》。我们的这个产品,不但做Alpha,我们还做了趋势交易,还抓取了趋势的利润。9月23日发表了另一篇文章——《A股最坏日子已过 捡便宜的最好时机》。这两篇文章大家可以上网去查,我们回顾过去做的一些言论,错的我们改进,对的我们继续保持下去。2014年永安年度最佳量化交易奖,肯定了我们这款产品的优势,肯定了我们的交易表现。

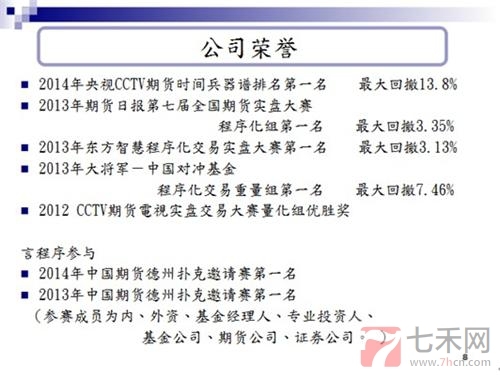

简单介绍一下我们团队,言起投资由言程序交易团队组成,团队成员横跨哲学、物理、经济、统计、计算机工程及财务工程领域,风控部门、技术部门、证劵量化投资部门、期货策略开发部门、套利交易部门,成员15位,有策略研发者、策略撰写者、计算机工程人员、统计人员、风控人员,操作涵盖全球期货及股票,策略包含日内、隔夜、价差、期现套利、α策略、价值型投资。我没有改变任何一种方法。这一篇文章从以前到现在如出一辙。首席风险官丁启书,台湾大学研究所财务(金融)工程组,负责管理交易部门及策略风险制定。证劵量化投资部总监刘少勋博士,曾任IBM 物理部门研究员,负责开发超级计算机的演算法,台湾中央研究院物理研究所的博士后研究员,负责开发股票分析系统,其股票分析系统涵盖全球,包括美国、大陆及台湾等市场。套利交易部总监王智炜,台湾科技大学资讯工程研究所,中兴大学应用数学系,负责金融市场的量化分析和高频套利交易,专精大陆、香港、台湾、韩国、新加坡 Co-Location交易系统开发。获奖殊荣期货日报第七届全国期货实盘大赛程序化组第一名、2013年东方智慧程序化交易实盘大赛第一名(前10名)。介绍一下我们公司获得的荣誉。

我要着重讲的是言起投资理念。第一,宁走十步遥,不行一步险。我的人生有两次重大的亏损经验,第一次来自我的父亲,父亲做期货破产了,他让我看到了人性的贪婪与情绪。从原先父亲反对我做期货到现在,父亲将他自己的资产给我,让我做期货,这是一种骄傲。还有我的求学过程很特别,我的初中在北京,高中在香港,又在台湾完成了统计本科学历。我认为,程序化可以抛开过去历史经验,做一定的交易,结果我在这段时间累积了非常多的资产。透过人为去下单,那也是有问题的。2007、2008年的时候开始组建团队,招收非常多的交易员。我的想法是需要跟大家做分享,我们做交易时间越长,了解的东西越多,我们越能清楚风险在哪里。直到现在,我们成立了家族财富基金,很清楚知道为什么,因为家族财富的基金必须要稳健,不能有任何闪失,我比各位还要更厌恶风险,因为我有两次经验。因为我很清楚地知道我们的资金需要避风港,因为我们不相信别人,所以我们自己来做投资。让各位了解投资过程中我们的交易情况,我寻求的是认同。每一款产品我们都会跟投,因为我们有被理财的需要。我们很清楚知道这些资金需要被理财。

回顾零号基金产品的净值。最低跌到0.96,目前净值1.24。

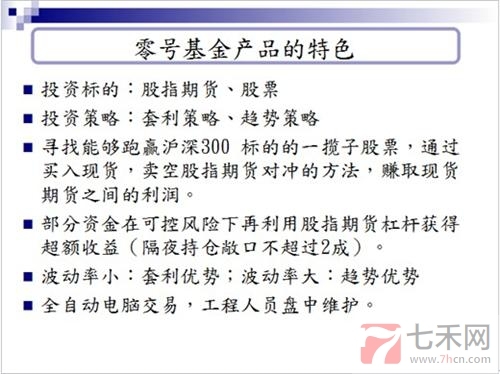

这是零号基金产品的特色。大部分获利的产品都是来自趋势,其实趋势的风险更大。我们既要做套利,也要做趋势。没有一个市场是永远的牛市,或是永远的熊市。但是盘整熊市,牛市迟早会发生,只是不知道什么时候会发生。现阶段看到的就是大涨,但是这时候需要确定它是否会一直涨下去。如果行情能够被预期,就能一直赚钱。涨,有趋势的工具;跌,盘整有套利的工具,一切以风险为前提。强调一下,趋势,套利都有风险。为什么这款产品我们拥有25%的获利,总是这么健康,怎么来的?

传统阿尔法套利买入股票:沪深300成份股不少于70%;个股权重一般不超过10%,组合保持25-35只股票;强势行业、低PE、低PEG、高Alpha。卖出股指期货:选择对冲效率高的股指期货;临近到期日前,交割换约,降低期货的波动性。大陆没有真正出现过牛市,有股指以来,甚至股指没有出现过涨停。套利仍有风险存在,当市场转为多头时,绩效就会远远输给大盘。

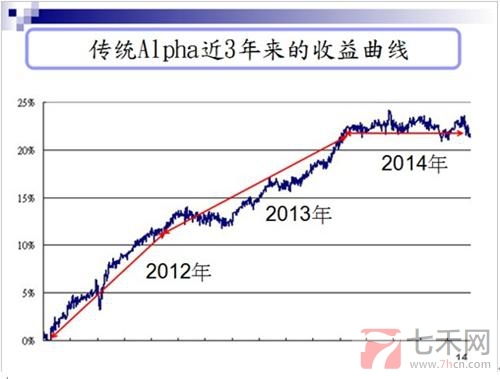

这是传统Alpha近3年来的收益曲线。沪深涨了1%,股指涨了1.8%。中信、招商等都是做Alpha的产品。大家都是空股指,买股票。股指长期在股票的下方,股指是领先指标,价差会一路缩小,价差就是亏损的部分。套利在这个时候就是它的风险,套利在大涨的时候就会出现这样的风险。好的股票会一路涨,慢慢涨,它不会跑赢股指期货。尤其股指期货长期被看空,涨得时候还会从顺价差涨到逆价差。套利的产品都出现问题,其实这不是问题,这是应该有的亏损,因为它在多头市场不好选择,而这个风险以前没有出现,现在才出现。空期货是被动地空期货,这时候应该做趋势。在这个时间点,套利会出现风险,你的产品有没有做趋势的工具。我们不能否定Alpha的贡献。2010年,同时做套利和趋势,套利和趋势本来就应该同时存在。如果建议投资者做套利,2010年到2014年赚到钱,现在亏钱,是很正常;如果做趋势,2010年到2014年赚不到钱,2014年年尾赚到钱,是很正常的。在7月、8月,各大评论网站上,我一直在提套利的风险在于会出现多头的行情的时候,果然在今年就出现了。从海外市场来看,在多头行情里面会出现大的风险和回撤。这个是18:00直播CCTV期货时间展示CTA帐户。

这个是完全做期货。交易没有秘密。2013年以后和第二名拉开的距离。11、12月,大陆股市出现前所未有的涨势,股指从2000点涨到3600。

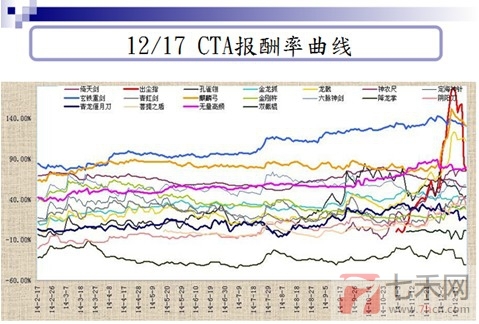

这是12月8日 CTA报酬率曲线。一样有获利,但是获利没有别人多。股指大涨,在两个月的时间内。

12月17日的 CTA报酬率曲线。做多股指上去,做趋势一定有风险。买股票就是做趋势。股票本身就是做趋势的策略,本来就应该去做避险,懂得与期货做对冲。真正大涨的过程中,股票不一定涨得比期货多。在这个趋势当中的确要有这样的获利,这是趋势策略,但是伴随的风险会比套利来得大。但在套利过程中,2010年到2014年,它会慢慢往上涨,在大涨过程中出现一定的回撤。所以我们不能预测,行情不能被预期,我们能控得住风险,风险给予我们不同的策略。但是绝大部分时间都是没有行情,需要通过做套利来避险。团队很重要,通过套利与趋势,不同的方法把钱留下来。我们要看长期,看稳健,现在趋势风险更大。股票和股指要做不同的策略,既要做套利也要做趋势,一个人不可能同时拥有趋势和套利的策略,所以必须要让电脑执行,必须要让团队执行,让各个岗位各司其职,才会有重要性,这项产品的优势在这。

责任编辑:顾鹏飞 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]