有一种亏损,叫【被强平】!

“市场现在就是踩踏事件,有设置止损线的产品都在踩踏。清水源旗下有签订止损条款的产品基本都达到爆仓线或击穿。”上周五,国内知名的私募基金清水源投资传出了“清盘门”事件,在一份清水源通知第三方机构清盘相关产品投资者解释会会议纪要中,清水源表示旗下多只签订了止损条款的产品都达到爆仓线或击穿。消息快速在网络上发酵后,清水源在周六发表声明称公司有几只产品触及止损线,由于股市调整太猛,高仓位产品由于流动性危机降不下来,错过了减仓最好的时期,造成净值大幅大降。

这不仅仅只发生在股市,在牵一发而动全身的国际市场上,想要“独善其身”变得越来越难,大宗商品市场随着原油价格的下跌也出现了全线下跌,国内期货市场近期惨绿一片,能源、农产品、金属等价格的彭博商品指数在7月6日大跌2.2%,创2月以来最大单日跌幅,铁矿石也连续8个交易日下跌,截至7月8日,铁矿石主力合约连续3天跌停,7月7日晚间的国内期市连续盘交易中,盘中超过20个品种出现跌停,今日(7月8日)早间开盘,国内商品全线跳水盘中接龙跌停,截至收盘,橡胶、螺纹钢、铁矿、PTA、甲醇、豆粕、白糖、PVC等28个品种跌停,其中铁矿连续三个交易日跌停。不仅是商品期货,3大股指12个合约也全部跌停,整个期货市场几乎全线飘绿,商品市场哀嚎一片,导致众多交易商品配置商品的投资者以及机构由于出现如此非常规的极端行情同样面临着“被强平”的威胁。

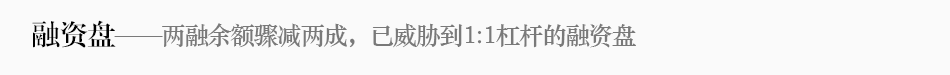

这仅仅只是冰山一角,早在6月中旬,国内A股市场启动大跌之际,市场中不少观点就认为融资盘是本轮暴跌的主要推手。姑且不论是否是主要推手,在这波史无前例的大跌中,深受其害的不仅仅是股民,融资盘首当其冲。

“深V”型的大盘走势对于持股等反弹的投资者是好消息,对于融资炒股的投资者可不是什么好消息。6月下旬的几次V型反转,让带杠杆的融资盘非常不好受,盘中的大跌触及到强平线,在没有追加保证金的情况下,马上就会被强制平仓,融资盘就无缘后面的反转了。根据七禾网收集整理的市场数据显示,两融余额在6月初达到2.4万亿后,经历了长达3周的暴跌,截至6月底已经骤减两成,在893家融资融券标的股中,自6月15日至23日,出现下跌的有767家,上涨的不足50家。下跌幅度超过20%的有121家;下跌幅度超过10%的有590家。经过7月3日的大跌,已经基本威胁到了1:1杠杆的融资盘,有些可能已临近强制平仓线。

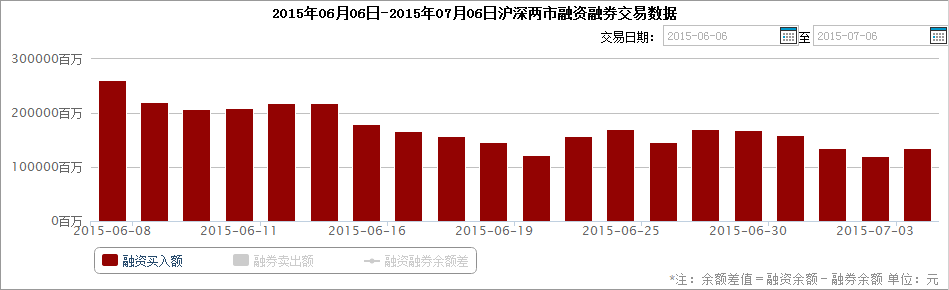

相对融资盘的高门槛,民间活跃的配资市场在这波暴跌中也“血流满地”,在6月底的的暴跌中,较多中小创个股已连续出现两日“跌停行情”,引发部分场外配资盘出现无法卖出的爆仓现象,这将引发链式反应导致市场风险向主板扩散。爆仓也促使部分配资中介公司将以自有资金对配资业务中优先级份额进行“刚性兑付”,而部分配资公司净资产规模有限,或导致其破产甚至跑路。据七禾网了解,目前市场上许多配资公司提供的杠杆达到1:4、1:5甚至有放大到9倍、10倍的,能够承受的跌幅最多也就是20%-30%,一旦对应的个股出现连续的跌停,势必会导致暴仓的现象,证券业协会在6月30日表示A股近2周HOMS系统强制平仓金额约为150亿元,占比并不高,然而就据七禾网接触的一些业内人士表示,协会的数据未必全面,大部分配资仓平仓通常为配资公司与客户沟通后进行的主动平仓,因而导致部分规模未被统计,也就是说配资盘强平的规模远大于协会公布的数据。

(某机构风控记录)

上述的融资盘与配资盘如果只能称为散兵游勇的话,我们再来看一下“正规军”——阳光化产品在这轮暴跌中的表现,在七禾网早前的报告中对本轮暴跌中表现优秀的阳光化产品已经有过介绍(详情点击:股市暴跌,才知道期货有多美好!),然而仍然有大量的偏股型产品遭受了重大的损失,其中“伞形信托”类产品尤为惨烈,“现在已经不发新伞了。”这是一家信托公司的经理无奈表示的,这也代表了“伞形信托”产品所面临的艰难困境,据七禾网从不同渠道所了解的情况来看,在本轮暴跌中,大量的伞形子单元被平仓,部分信托公司的子单元平仓率超过了30%,甚至某家大型信托公司已经强平了30%的伞形子单元,另外有20%-30%的子单元触及预警线。

除了信托公司的产品,一些公、私募的结构化产品也不好过,许多在6月新发的偏股型结构化产品直接被强平清盘,而在早几个月股市火爆时期大量发行的结构化产品在6月也回吐了之前的利润,有的仓位过重也难逃被强平清盘的命运。根据七禾网对市场的调查,结构化产品中,私募向银行拆借的资金成本在12%左右,向优先级资金承诺的年化收益率一度突破9个点,一旦承诺难以兑现,私募整体成本接近产品募资总额的15%,股神也难救,很多中小型私募为了撬动资金杠杆,本身就承受了巨大的资金成本压力,然而就目前的市场情况,能否保住清盘线都是一个问题,根本无暇顾忌产品的成本,这已然成为大部分发行结构化产品的中小型私募的首要问题。

相比前面的几种产品形式,管理型的产品因为具备良好的风控体系、灵活的预警、平仓线在这波暴跌行情中稍显安全,但是,大盘的持续走跌造成的多米诺骨牌效应让较为安全的管理型产品也遭受了不小的损失:前文所述的清水源投资,管理上百亿规模的明星私募同样面临着产品强平止损的命运;另外七禾网从市场中获悉,另一家市场上知名的私募原点投资旗下某款管理型产品也出现了触及止损线的情况,最终原点投资采取的方式是自有资金补足得以让产品不被强平清盘;德润投资的一款管理型产品因为恰好在大跌的时候发行,也遭受了不小的损失,触及预警线,据七禾网了解可能也将采用原点投资的方式让产品存续•••••••以上的例子举不胜举,据市场中不完全的数据统计,近期可能有上百亿规模的私募产品遭遇强平清盘,大部分都是偏股型的。

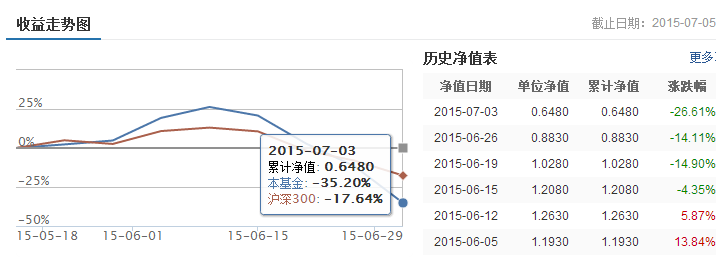

(清水源创新子基金3期)

“产品被强平清盘了,我也就亏损20%,想想我个人的单账户,股票都亏50%以上了。”这是在一次交谈中一位投资者无奈的对编者说的,也许这也是众多有着“阿Q精神”的产品投资者自我安慰的想法。随着国内资本市场逐步成熟,机构化、产品化的时代已然开启,投资者可以选择更加专业的投资人或机构管理资金,而产品则将作为资金的载体,成体系的风控措施、多方托管监控的仓位设置、预警、平仓线的设立,在一定程度上保护了投资者的资金安全,一旦面临如近期发生的堪称“股灾”的极端行情,强平作为一种风控措施也变相的减少了投资者本金的亏损。也许正是因为产品的强平措施,才让你在全民亏损的行情中做到少亏,当然,投资者投资产品都是追求收益回报的,因此,选对产品、投顾也是投资者需要具备的能力之一。

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]