| 中国11万吨铜出口 “软逼仓”失败

有消息称,中国冶炼厂商及交易商向伦敦金属交易所(LME)的韩国仓库交运约11万吨精炼铜;并且据某大型冶炼厂交易经理称,国内四家大型冶炼厂已经根据一项免关税方案,各自出口约2万吨电解铜,其余则是通过交易商从上海保税仓库重新出口。 保税区铜转口贸易活跃 近期,上海保税区的铜重新转口贸易确实增加不少。走访过外高桥保税区的记者朋友告诉我们,在保税物流园区内,仓储企业库外好多重卡等待出货;仓储企业相关负责人也表示,“近期仓库周转有所加快,以前只进不出,最近有几千吨库存出库。” 为此,5月16日富宝铜研究小组也特意前往洋山保税区中储临港仓库进行了采访调研。刚进中储公司的大门,我们就发现院内停着十几辆装着满满货物的重卡;这与去年6月份我们到这里看到的情况截然不同,那时候院内也堆了不再少数的电解铜板,但当时整个院内显得冷冷清清,更别提有装货车辆出入了。  图1:洋山保税区某公司大量铜转口

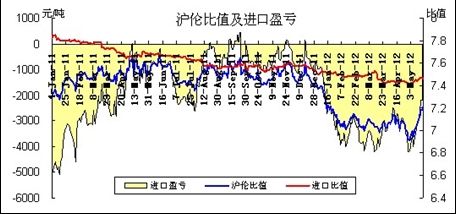

中储临港的张经理告诉我们,中储临港现在的铜库存将近5万吨,其实仓储的最大容量也只有6万多吨,因此,目前铜库存仍处高位,整个洋山保税区的铜库存大约有20万吨左右,上海保税区的所有铜库存大约仍不低于60万吨。张经理说,保税区的铜还是以转口贸易为主,大多是转向韩国、新加坡以及台湾;流入到市场消费的少之又少。并且张经理指着满院的卡车说,“最近转口贸易的特别多,这些都是等待出口的,今天就有2000吨,等拿到报关单马上就要运走了。”这可从近期韩国LME交割仓库库存量大幅增加得到佐证。 国外比价优势促出口活跃 国内消费疲软,价格上行动能不足;而国外价格高,因此我们认为目前国内外铜价比值小是促使出口活跃的重要因素;。富宝统计数据显示,4月中下旬开始很长一段时间内,国内外沪伦比值维持在7以下的不正常水平波动;国外价格高,而国内价格最多要低出4000元/吨。虽然近期有所回升,但仍远远小于7.4的比价均衡水平。  图2:沪伦比值变化情况(数据来源:富宝资讯)

并且,在上文的消息中我们也可以了解到,国内四大冶炼厂根据免关税方案出口,这在一定程度上又大大减少了他们的压力;而保税区的铜是“原进原出”,更不用支付关税。 嘉能可“逼仓”失败 铜价承压 另外,铜的大量出口或与LME交割有关,似乎印证了前期市场上炒得沸沸扬扬的嘉能可“软逼仓”国内铜企事件。中国保税区铜大量转口,有助于缓解全球其他地区铜供应紧张问题,平衡全球铜贸易状况,并有助于在未来一段时间内继续收窄LME现货升水幅度。截至5月17日,LME铜现货对三月期货升水已经从130美元/吨以上回落至30美元/吨附近。加上全球宏观层面悲观因素较多,铜价下行风险明显增加,这意味着嘉能可逼仓事件可能失败。 部分贸易商却表示,铜出口增多必然会导致国内货源日益紧张,4月中国铜进口环比3月已经减少了18%,按目前价格行情情况看,5月进口还会出现一个较大幅度的减少,因此,国内现铜升水将有所提升,利于铜价。但我们认为这只是短期作用,贸易商的挺价并不能维持很久,LME大量库存的增加必将打压价格,并且欧债危机及欧美经济数据萎靡将给铜价带来长时间的利空影响。 责任编辑:伍宝君 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]