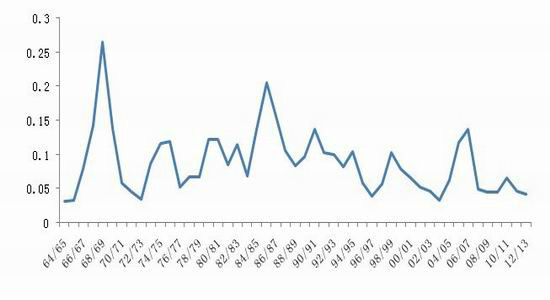

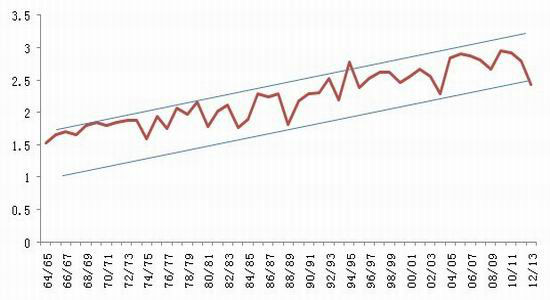

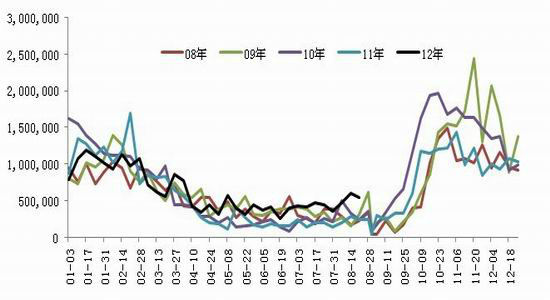

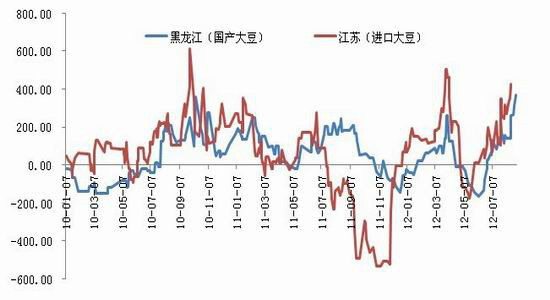

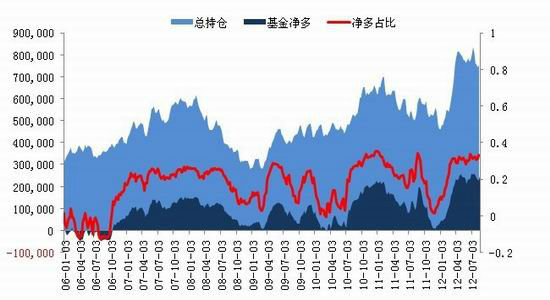

| 美豆本轮的牛市主要受益于美国罕见的干旱引发的减产,加之年初南美春旱,使得年内全球大豆供应呈现了偏紧的格局。也就是说,本轮豆类的上涨主要是由于供给方面因素推动,而农产品历来也更关注供给方面的变化。不过,随着美豆从1244美分飙升至1789美分,累计涨幅已达44%,供给利多很大程度上已在期价上得到兑现,接下来关注的重点除了美国农业部在9月供需报告中对产量数据的调整外,下游需求是否因高价产生抑制将是决定行情能否持续的重要因素。 1、美豆单产调整仍需关注,出口需求未见放缓 从USDA8月份公布的美豆平衡表来看,美豆12/13年度的产量为7327万吨,相比11/12年度减产了约1000万吨,这也使得美豆的库存消费比下滑到4.19%这一近年来偏低的水平。由于8月降雨难以改善美豆单产,作物长势已基本定型,美国农业部在8月份供需报告中对美豆库存紧俏命题进行了确认。从美豆历年来单产的变化趋势来看,目前USDA的预估数据已经表现在区间下沿,理论上继续下调的空间不会太大。不过从ProFarmer上周公布的田间调查结果来看,美豆单产有可能下到34.8,而之前USDA预估的数据为36.1,最近Allendale Inc对32个州农户的调查结果也显示,今年美国大豆单产预计为34.9蒲式耳/英亩,如果单产继续下滑,那么美豆12/13年度的期末库存将下降至几十万吨的水平,这在近年来是非常少见的。 图1:美豆库存消费比走势图  数据来源:Wind,中信建投期货 图2:美豆单产走势图  数据来源:Wind,中信建投期货 从美豆的出口需求的方面来看,目前还未见明显的价格抑制出口迹象。截至8月16 日的过去4周,美国大豆出口装运比去年同期增加了105万吨和128%;新季大豆4周销售量比去年同期减少43万吨和20%。豆粕出口强劲,4周出口装运比去年同期增长了39万吨和81%;新季豆粕4周销售量比去年同期增加了31万吨和230%。而被市场重点关注的中国需求也未见放缓,截至8月30日当周,美国对我国装运大豆约24万吨,低于上周的29.8万吨,远高于上年同期的9.1万吨。下降的产量及较强的需求预示着国际市场大豆价格很可能还有上涨空间。不过短期看,由于收获季节的临近,美国大豆现货基差显著下降,短期价格的上涨空间很可能受到制约。 图3:美豆历年周度出口销售情况  数据来源:Wind,中信建投期货 2、未来到港量减少,豆粕成本支撑明显 由于国际市场大豆供给偏紧,今年4季度和明年1 季度我国大豆进口步伐将会放慢,商务部统计,2012年8月份我国进口大豆预报到港量为453.18万吨,低于此前预估的529.62万吨;商务部还首次预报,9月进口大豆预报到港量为385.01万吨,预计10月份进口量在400万吨左右。这就导致后期豆粕供应日渐紧俏,将更加有利于油厂挺价销售。目前油厂挺粕意愿尚未改变,据了解当前饲料企业豆粕库存大都维持在较低水平,且只要豆粕价格稍有调整,终端成交量便迅速放大,说明在高价面前补库需求仍在主导市场。上周(截至8月31日)国内大豆加工厂开机率略有提高,大豆压榨总量接近118万吨,前一周为116万吨,全国开机率处于正常水平。 目前沿海地区进口大豆压榨有小幅盈利,多数工厂正常开机,但后续到港大豆数量继续下降且成本高企,工厂或将惜售并降低开工率,预计近期国内工厂开工情况不会出现明显提升,将保持相对平稳状态。以近月船期大豆成本为基础测算的大豆加工亏损亏损程度显著缩小,说明通过近期油、粕价格的上涨,此前制约油厂的成本压力已经不大。 图4:压榨利润走势图  数据来源:Wind,中信建投期货 虽然南美方面对于2013年大豆一直存在较大的增产预期,但在新年度前南美的供应却在缩减。这主要是由于进口商积极寻购大豆,导致巴西库存偏低,而南美其他国家如阿根廷、巴拉圭等库存量也几乎售完。而南美豆的预售则十分火爆,据了解截至8月31日巴西新作大豆已预售44%,去年同期15%。我们认为,在南美大豆增加面积真正确定之前,大豆供应偏紧这一事实将一直刺激美豆期价上涨,而国内豆粕价格也将在成本高企的推动下维持上涨。 目前订货的9月份以后装船的大豆理论到港成本在5300-5500元/吨之间,按照一级豆油价格推算出沿海四级豆油价格在9750-9800元/吨之间,可以推算出未来一个月后沿海地区豆粕理论成本在4600-4860元/吨之间,明显高于目前沿海地区豆粕主流成交区间4450-4650元/吨。由此可见后期豆粕现货价格仍有上涨空间。 3、下游传导不畅,存栏仍处高位 在大豆-豆粕-饲料-生猪这条产业链中,上游传导较为流畅,通常都能够将成本上升的压力向下转嫁,但最末端的生猪环节对于成本上升多为被动接受,其本身的市场结构决定了这种传导不是直接和迅速的。发改委数据显示,截至8月29日,主要批发市场玉米价格为2.52元/公斤,与前一周基本持平,全国大中城市生猪出场价格为14.83元/公斤,比前一周上涨0.18%。与上年同期相比,当前生猪价格同比下跌25.7%。猪粮比价为5.88:1,比前一周上涨0.75%。从我们了解到的情况来看,目前规模养殖自繁自养的养殖企业处于微利保本情况,散养农户有不同程度的亏损,蛋鸡养殖利润较好。随着生猪价格回升,8月份以来国内猪粮比价连续4周上涨,生猪存栏也处于高位,国家农业部公布的数据显示,2012年7月全国生猪存栏量为4.62亿头,能繁母猪存栏量为4,939万头,同比分别增加2.5%和4.1%。虽然目前来看豆粕需球增长速率不及去年同期,但未来两个月依旧是消费高峰,目前的价格抑制程度还不足以真正打压豆粕价格。 图5:生猪价格及猪粮比价走势图  数据来源:Wind,中信建投期货 4、豆油调整后仍可择机介入 相对于需求的变化,我们认为成本支撑对于豆油的提供更为明显。我国豆油价格接近前期阶段顶部,沿海不少地区价格已经超过10000元/吨的整数关口,进一步上涨需要购销量上升的配合。从近期的购销情况看,下游厂商仍较谨慎。下游厂商囤货意愿仍然不足,价格的上涨缺乏购销活跃的支持。不过整体看,植物油市场看涨预期升温,只是预期建立的基础还不牢固,外部环境的风吹草动可能会使中间厂商抛售存货。从油厂的情况来看,跟涨不跟跌的情况较明显。外盘出现上涨国内油厂则积极跟涨,涨幅甚至较外盘大,而即使外盘出现大幅回落,国内油厂则小幅下跌或者是不跌维稳。造成油厂这种现象的原因主要在于其自身销售压力有限,而手中的未执行合同量也较大,支撑价格高位运行。另外来自成本方面以及大豆供应减少的支撑也较强劲。虽然近期“油弱粕强”的结构面临反复,但这包含了油脂行情强势启动的市场预期,令油脂补涨逐步兑现。 不容忽视的是当前市场终端需求依旧疲弱,市场由淡季向旺季转变需要时间,并且现货价格持续高位运行,给市场需方入市积极性造成打压,也给价格走势带来一定压力。中长期随着需求旺季的来临,成交量增加或将给现货价格带来提振,连盘豆油在调整过后仍有上行潜能。 5、结论及操作建议 综上所述,目前市场属于大豆的断档期,美豆还未上市,而南美大豆库存几乎销售完毕,至少在明年2月前大豆供应处于紧俏时期。虽然CFTC持仓报告显示,投机基金已在减持大豆、玉米多单,但基金净多仍然处于较高水平,完全退出的时机还不成熟。进入11月份之后美国大豆开始真正上市,届时各国将集中采购美国大豆,而8-10月份我国进口大豆量偏低,导致后期豆粕供应紧张,促使油厂在11月至来年2月期间加大采购力度。此外,USDA在9月报告中的调整也不排除继续释放供给利多的可能。操作上我们对豆类整体保持偏多思路,多单可继续持有,空仓者逢回调可适量介入,豆粕1301第一目标位上看4600。 图6:投机基金在美盘市场大豆净多单变化  数据来源:Wind,中信建投期货 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]