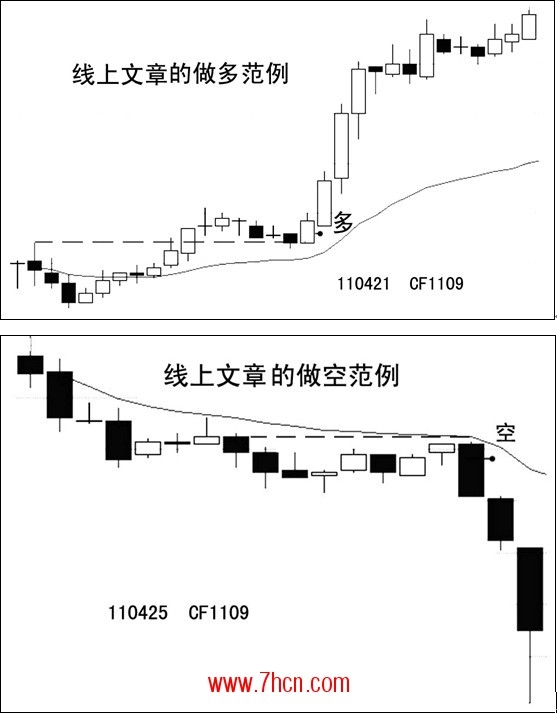

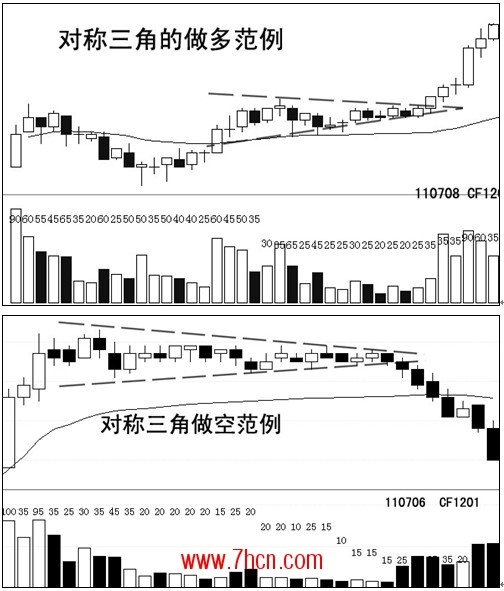

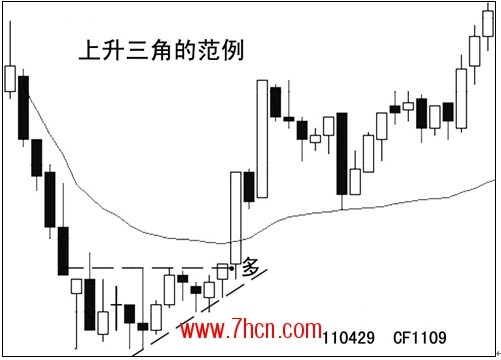

| 第二章第三节 何时开枪 开始尝试的第一单是令人非常愉快的。当天的棉花开盘价开出来后,一分钟内,我多空两边都下了网。果然有鱼自投罗网。等我去看浮盈的时候,浮盈已经达到每手200多元了。我马上将默认的止损幅度调小,随着浮盈的逐渐增大,直至将止损价修改到和开仓价一致。平推之后,我心情大好地看着浮盈略微变小之后又增大。当天是一个典型的单边市。收盘的时候,我鼠标轻轻一点平了所有仓位。第一次钱赚得,那叫一个爽。 收盘后,我算了一下账。如果每个月有20%的交易日都是这样的赚法。我除去其它交易日的止损,我的总资金依然可以赚到20%以上,如此满仓滚动下来……我都不敢想象了,呵呵。那个叫什么巴菲特的老头,一年才赚30%,太逊了! 可是第二天的感觉不好。开盘后,我连浮动盈亏是多少都没看到,单就被软件自动止损了。一看当日的成交记录,我的条件单成交和平仓的价格都远远超出我原来的委托价格,亏损也大大超出了我原来设定的额度。原因应该是刚开市时交易非常不连续导致的。 我认为这应该是某些交易日的个别现象,于是继续坚持自己的做法。第三天,开盘后,看到成交的多单又有了浮盈。可还没有轻松下来,浮盈就变成了浮亏,然后被止损。 为了缩短价格触发开仓条件和止损的时间,我在条件单和自动止损里设置了最新价只需要一次达到条件就送出委托单。这个平常不起眼的参数在第四天让我几乎崩溃了。 第四天集合竞价后,开盘第一笔成交的价格竟然比开盘价跳高了100点,而我的条件单也因为价格波动达到条件而将买入委托即时送出并成交。价格在成交了可能3笔后又瞬间掉落100点,然后开始下跌。 就在这一跳一落之后,我每手的亏损就超过了100点。我之前辛辛苦苦积累的那一点可怜的总资金的浮盈,就瞬间全部化为乌有,并出现亏损。 我当时对“看上去很美”这句话有了深刻的理解。 还是有些不甘心就马上放弃,于是在后面的几个交易日又继续做了下去。结果还是鱼没网着,渔网却千疮百孔。 我这个人有一个著名的优点就是“胜不骄,败不馁”。虽然,“胜不骄”还一直没有机会体验,可是“败不馁”我还是一直做得非常好的。 我放弃了“早盘网鱼”的交易策略后,继续苦苦寻找成功率较高的开仓模式。经过近1年的一番摸爬滚打,并交了记不清的学费后,终于总结出了如下5类开仓点。现将其倾囊而出:  一、线上文章(线指的是均价线) 线上文章模式要点: 1、线上文章模式在早盘出现的概率较大; 2、第一波上涨或下跌的趋势较为明显,在均价线附近回调后,重新回到之前的趋势中; 3、若均价线的斜度较大,则压力或支撑力度更大,若均价线接近水平线,则失去意义; 4、若均价线的位置接近前高或前低,则胜算更大。 二、三鼓而竭  三鼓而竭模式要点: 1、高点逐步微幅走低或者低点逐步微幅走高; 2、如果看空时价格在均价线下或看多时在均价线上,则胜算更大; 3、该模式成功概率较高。 三、对称三角  对称三角模式要点: 1、形成时间一般超过10分钟; 2、在形成过程中价格波动和成交量逐渐减小; 3、在接近三角形封闭处若放量选择方向及时开仓跟进; 4、在预判方向时更大周期的K线有时可以给一个突破方向的参考。 四、双头放空  双头放空模式要点: 1、双头放空模式仅用于做空; 2、如果在前高附近回落时同时出现射天K线则胜算更大。 五、上升三角  上升三角模式要点: 1、上升三角模式若出现在上午是下跌趋势、下午跳空低开后形成或者日内跌幅巨大后形成的,成功率更高; 2、介入的时机为三角形即将封闭成形时。不可提前介入; 3、价格相对于三角上方水平线没有有效突破时不可介入。 附注:以上的K线图都是1分钟k线,另外熟悉技术图形的同志可能会觉得应该还有下降三角没有纳入。当时我只是觉得下降三角的成功率不高,于是没有纳入。 在此声明:吾之蜜糖,彼之砒霜。你据此入市,盈亏自负,与我没有半毛钱关系。 其实,我在千辛万苦总结出这几种类型后,也没有尝到蜜糖的甜味。原因也非常简单:就是我钟爱的棉花,没有了波动。 我从事日内交易一段时间后就悟到:一个品种的日内波动幅度是日内交易赚钱的根本。一条浅浅的小溪里面你指望能抓到一条上百斤的大鱼吗?而且,经验告诉我,一单做得非常好的日内交易掐头去尾后,一般也只能赚到日线波幅的一半。我关注品种波幅的时候,特别写了一个副图指标就是22周期的波幅均线,这根均线能直观的反应波幅的扩大或是缩小。棉花从历史高位33000、34000跌落后,经过一番挣扎,跌至20000多一吨,22日波幅均线也由超过1000多点的平均波幅跌到200到300多点。这样小的日均波幅,做得好可以赚到100多点,即500多元钱;但是一单的止损,按照8个价位计算,也会亏损200来块钱。加上非常难提高的成功率,赚钱的难度可想而知。后来日均波幅慢慢跌到了100多点。棉花如同迟暮的英雄渐渐淡出了期货市场投机舞台中央主角的位置,退居二三线跑上了龙套。在我执笔写书的时候,依然如此。 日子就在每个月的亏损中度过。这种钝刀子割肉的感觉非常难受。有人说人最惨的绝对不是身处穷困,而是日子看不到希望。当时,我也想放弃不做了,安安心心地打着那份工就算了。一种说不清的原因让我无法释怀,无法放下,可是我又不想再亏下去了,无奈之下我选择了模拟。 我模拟的时候,一点也不敢随便,当做实盘来做的。发现除了模拟成交速度非常慢之外(人家免费提供的服务器嘛),其它的和实盘区别不大。申请的时候申请了两个账号。我老婆小孟一直在家当专职的家庭主妇,空余的时间较多。我捣鼓期货的时候,她耳濡目染也懂得些皮毛。看到我模拟交易后,就拿了一个账号去玩。 一天我下班后,她笑呵呵地问我:“你猜我今天赚了多少钱?”我有点摸不着头脑。“10万”,她答道。我更加不明白了。原来她拿着模拟账户去做,心理没有任何压力也没有任何禁忌。我原来都是守着棉花一个品种去做。对于做日内的人来说,对一个品种的熟悉程度会严重影响做单的效果。而她拿着虚拟的100万元“无知者无畏”地去做了铜。早盘一开盘她感觉铜会跌,就放空了10手铜,结果开仓后就一路缓慢下跌。当浮盈足够大,就将止损平推了。后来,她看都懒得看,去做午饭了。中午收盘前,浮盈已经有了七八万。她觉得下午还会跌,于是没有平仓。下午一开盘就一波急跌,她看到一下子就又赚了那么多“钱”,但是直觉觉得和上午慢慢赚的不一样,让人不放心,于是就果断平仓。结果几乎平到了最低点上。 这件事情引发我深深地思考。首先,有了浮盈后如果不是以轻松的游戏心态去持仓的话,也许早就因为害怕“钱”得而复失而平仓了。也就无法继续“让利润奔跑”创出单日巨大盈利的记录。我实盘交易中,无数次发生过赚钱的单拿不住的情况。另外一个,品种和品种的波幅差异是非常明显的。目前的情况下,做一手棉花是不可能一个交易日赚到1万元的。当然,铜止损带来的损失肯定也大得多。 我调整模拟交易的品种,专门做铜。铜一直都是较为活跃的工业品种。如果做好了,换品种这种烦心事以后就可以不担忧了。 模拟了一段时间,感觉还行了,就准备做实盘了。本来也想考量下模拟时期资金曲线的状况,但是因为模拟交易假设的手续费畸高,要修正曲线非常麻烦。也就不管了,实盘上阵。 第二章第三节感言: 先发一个让人失望的预告:一直到后来放弃日内交易,确定以趋势交易为我的交易模式,日内交易没有让我赚到一分钱。 这个世界非常大,林子大了就可能什么鸟都有。也许在你我的身边就猫着一只甚至好几只日内做的非常好的鸟人。但是,自知之明后来告诉我:我不是那个日内的鸟人。 从来不曾后悔有过不短的日内交易经历。这些经历除了是走向成熟无法逃避的一个历程外,也让我在趋势交易中依然保持对市场风向变化的一些敏感,在进场点的选择上保留有一份习惯性的苛刻。 有人可能会反驳我,做大趋势的,进场点很重要吗? 我觉得很重要。进场点如果不合适,即使方向对了,也可能造成巨大的浮亏。而且,谁又能100%保证你下单的方向一定是对的呢? 在这个市场上呆久了,你就会发现什么都是靠不住的。如果说有什么东西能给你的心灵能带来几丝安心的话,那就是浮盈,而且是越大越好。 我相信一单好的交易往往都是一开仓就赚钱。浮盈会由小到大逐渐成长,在后期甚至是加速度地成长。单子即使遇到大幅的回撤,也可以借助浮盈的这件避弹衣逃过一劫。(现在明白为什么浮盈越厚越好了吧?) 无论什么交易模式,有一种毛病是会很容易快速致命的。这就是是设置过大的止损。 这种毛病在趋势交易中比较容易犯,日内交易中也不少见。往往是主观上坚定地看多或者看空,明明行情反向了,可还是固执地坚持原来的方向,一路死扛,最后面无法收拾,即使止损了也只剩半条命。最严重的扛成爆仓——造成保证金直接一命呜呼。生活中有一种诈骗的例子和它非常像。就是编造各种理由一次又一次的让你付出金钱,最后残酷的现实让受骗者的美好的期望轰然倒塌。某种程度上,他们和无视市场客观走势坚定看好一个方向的人是一类人,虽然期望的标的不一样,一个可能是溃败国民党留下来的数吨黄金,一个是看对了以后可能的暴利。你愿意为一个虚无缥缈的一个东西付出一大笔款吗?如果不愿意,请不要无原则的放大止损。 责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]