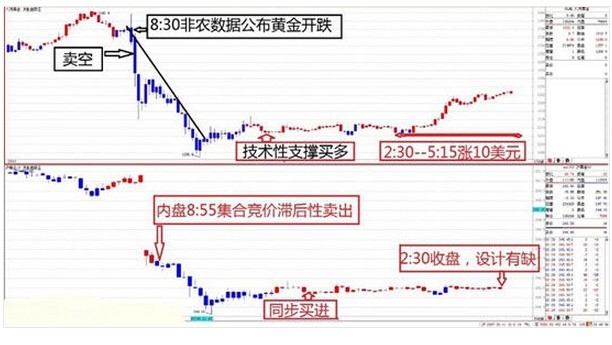

| 七月五日注定是中国期货市场不平凡的一夜,黄金、白银的夜盘第一天就创造出自黄金、白银上市以来的成交巨量,黄金成交额是周五白盘的2.43倍。成交火热的背后凸显交易者参与主流时段交易的热情,把握交易机会、管控白盘的持仓风险,连欧美主流媒体也发出“中国抢夺金银定价权的时代真正开始”。 冷静下来思考,夜盘的开启将会导致中国投资市场将会有哪些改变? 首先,由于交易时段的延长,带来价格的时间周期及不确定性因素的变化,但同时使得价格连续性增强、波动率及峰值噪音降低,对投资者而言、只要你有足够的精力就可以获得较多的投资机会而同时被动的价格跳空带来的风险将会逐步降低。那么由此引发分析黄金、白银的逻辑也会发生结构性的本质变化,在未推出夜盘交易时,国内的交易受到头一晚外盘价格的绝对影响,最有代表性的就是价格一步到位,研究员再好的研究结论也无济于事。而且,由于信息的迟滞性及价格的一步到位使得很多研究员没有动力深挖影响黄金、白银价格的全球性因素,从而研究员的权威性受到投资者质疑。而推出夜盘之后,由于国内的价格同步于欧美交易价格,国内价格成为“山寨版”权威价格,迫使研究员不得不深入、同步研究全球化影响因素(至少研究员的英文听说能力将成为一种必备素质,还有与欧美研究员的深入交流,这在之前是不完全需要的)。你要了解美国、欧洲、新兴经济体的同步经济发展因素及相互影响、相互干扰的思维逻辑,研究员的分化将在短时期很快显现,至少你要了解全球性的超前、同步及滞后验证的各类有价值的经济指标。值得一提的是,周五交易,全球都在关注美国的非农数据,超预期的利好导致黄金、白银的暴跌,也带动铜的暴跌(而引发这一逻辑的是对美联储退出量化宽松政策的确定性预期更为强烈所导致),我们简单将必须关注的超前经济指标做一列举吧(当然还有同步指标确认趋势的继续、滞后的指标确认趋势的翻转,而超前的经济指标预示未来经济的变化),简单列举如下: 领先经济指标有以下几类: 1、 制造业平均工时; 2、 平均每周初次申领失业救济金人数; 3、 制造业新订单、消费性物品及原材料; 4、 卖方表现、延缓出货综合指数; 5、 制造业新订单、非国防用资本制造; 6、 股价、500种普通股表现 7、 广义货币供给额M2; 8、 利差、十年期政府公债利率减去联邦基金利率; 9、 消费者预期心里指数; 其次,黄金、白银的夜盘交易直接带来交易操作技术及交易模式的改变。过去,一个交易品种只存在一个主流的交易市场,如铜的定价中心在LME、大豆的交易中心在CME,其他国家都是滞后性的附庸市场,所以交易的核心在主流的交易场所。以前我们所学的交易技术是量价理论、形态理论,当这些传统分析技术在一个与你伴随的主市场影响下都显得极为苍白和被动、最终导致买卖价格的滞后与冲击成本的抬高,长期下来,不稳定性与累计成本的升高将会导致传统感性经验交易者的退出,市场愈加向专业投资者之间的竞争方向转变。我们可以用以下图表的对比来解释交易模式未来的转变,如下图示:  黄金夜盘走势图 换句话讲,以后我们要参照欧美盘的技术形态来做国内的“山寨版”价格,依据的将是外盘的报价,这就是所谓的中国特色的“外盘期货”吧。 那么好了,既然是以外盘的报价为准,那么谁先难道最快的外盘报价谁就可以最快的买卖国内的金银期货,事实上个别专业机构购买的彭博、路透实时报价的确对交易很有帮助,而散户只能看业余的国内软件,失去先机。当然,散户可以通过日内波段的交易模式来回避以上的缺陷或者更长的跨日交易模式也是不错的选择,在这里要注意的是黄金、白银的走势受全球各种综合因素影响,机构很难操纵,趋势性的程序化模型是个不错的选择,以上我们也做了一个简单展示,而且好的模型可以自己设置动态止损线,非常的实用。 综合以上,我们既要了解全球的影响因素、又要学会模型化交易,只有如此,才能稳健快速获利。 (本文作者介绍:中国中期研究院常务副院长,十八年证券、期货从业经历。)

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]