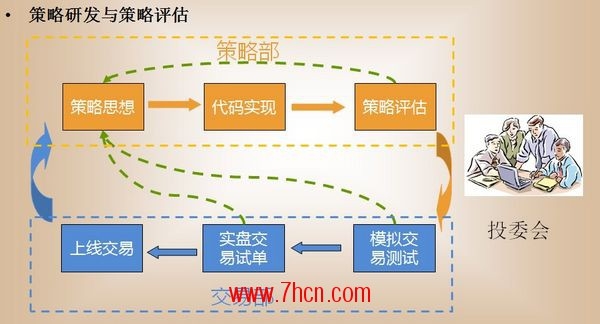

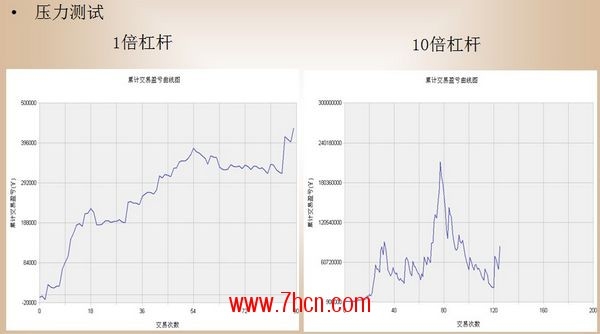

| 2013年7月28日,由申银万国期货与期货中国网联合举办的金银期货“夜盘”与期市国际化高级研讨会在杭州举行,会上孙超、孙大莹、丁洪波等交易高手及专家为与会投资者分享了投资心得与理念,以下是期货中国网对部分内容的录音整理: 演讲精彩语录: 孙超: 我们这个回报率是根据客户的风险偏好来定的,我们是具体的风险偏好可以定做一个可能的预期回报。 整个的交易理念是多品种、多周期、多策略的一个投资组合,周期时间可能是日内的也可能是隔夜的。 我们主要做的的是纯量化低频趋势跟随交易。 首先要有一个思想,比如是做突破的还是做反转的,然后思想开始编程、实现之后进行策略评估,评估通过以后开始做模拟交易,拿一小部分资金进行实盘实战,实盘没有问题了,我们就开始测试上线交易。 第一个是交易成本测试,第二个是参数敏感性测试,第三个样本外测试,再一个是压力测试,第五是推进分析,第六个是多品种多周期测试。 一个策略如果说是参数过多了,就有一个过度优化的嫌疑。 因为我们做系统它大部分来统计设计,对统计数据经过你的严刑拷打的话,它肯定能做一个很漂亮的资产曲线。 我们帮客户做一个理财,我们不希望他们是亏钱走,这样是一个很失败的事情。 整个系统进行推进式分析的话,会产生一个指标,会有两种算法,一种是遗传的算法,一种是穷举的算法,算法推下来会产生两种模式,一种是定锚的一种是不定锚的。 在策略做好以后比如说在指数上做一个策略,我们会把这个策略放在不同的周期进行一个检验。 将极端行情把它提出来进行优化,你的资产曲线是非常的漂亮,但是这根本是站不住脚的。 我们在简单性这块也是控制比较多的,首先它的参数不能太多,太多就有优化的嫌疑,最多的参数也不能超过6个。 第一个是策略生产之初的时候有一个质量的问题,有些很细节的东西在代码编制过程中在样本内是发现不了的。 我首先控制单笔最大亏损,单笔控制完以后,整个的一个策略组合的一个最大亏损我们也会在统计过程中把它统计出来。 单策略的稳定性相当于投资组合的一个基石。 我们并不是绝对的追求盈利,我们需要一个组合的效果,因此策略低相关性是非常重要的。 孙大莹: 期权会有很多很先进的玩法,会有很多的机会, 1个月你想赚几十倍,期权里都会有。 黄金在维持全世界的货币金融体系。 我们中国对黄金白银有比较大的感情,在中国历史上,中国是比较特殊的国家,中国叫做金银复本位制。 黄金的投资方式:纸黄金、黄金现货、黄金T+D延期交易、黄金ETF基金、QDII、黄金期货。 你要投资黄金的话首先考虑的不是收益,首先要考虑的是风险。 无论是哪一种投资方式,黄金只是作为你投资组合里的一个品种。 我真的建议大家把资金交给专业的管理者来管理。 100个人去搞程序化交易的话最后成功的人也就那么几个,能持续成功的人还要再少,这个成本会非常的高。 现在无论走势如何我都认为黄金是看空的信号。 把风险控制好,如果亏的话要亏多少钱,这个是你首先要考虑的,而不是应当赚多少钱。 任何一个点都可以是买点可以是卖点。 交易的结果的话对与错不是一件很重要的东西,重要的是按照自己方法重复做几千次几万次,这样下来的话,你自然会有一种统计上的优势。 这一次的输或赢,它只是一千比交易一万比交易里的一笔,它输和赢是无所谓的。 丁洪波: 做期货实际上是可以把小资金做大,而我是做主观交易的,主观交易是用人的经验去做,所以它可以把2万元变成2000万,当然做程序化交易就比较困难。 做期货只要善于学习、善于思考、勤奋、谦卑的话就一定做的好,这是我今生的一个体验。 有一次我骑自行车,已经穷的叮当响了,自行车刹车皮都磨光了,都没钱修了,我还在想,我要是赚了花不完的钱这么办?我甚至有一种莫名的恐惧感,如果钱花不完我这辈子有什么意思? 做期货根本就不用考虑这样的问题,该赚你的钱就可以了,剩下的你只要考虑钱怎么用就行了,甚至不用考虑钱怎么赚。 期货是复利,你可以加仓,你可以数倍,假如说涨百分之十,那就是一千倍,2的十次方,这一千倍理论上也是做的到的,如果没有回撤,加仓比较合适的话,它理论上就是一千倍。 系统化交易还是很重要的,建立交易系统是非常重要的,实现系统化交易,追寻财务的自由。 我做期货总是盼着星期一,很多人盼着星期五星期六,做期货的往往是盼着星期一,为什么?因为星期一可以做交易了,这就是一种乐趣。 我们思想的捆绑是最厉害的,因为人性有丑陋的一面,你没有办法解脱的,期货就是这样的。 做期货做主观交易,能够获得心灵的自由,时间上的自由。 要盈利,那么就从建立这个交易系统开始,首先学习技术,技术学好以后,建立一个交易系统,然后再去逐步检验心态的问题。 赚钱肯定有运气的成分,但是大部分人总是会放大自己的能力的成分。 逆势+重仓+不止损=破产。 看清市况,顺势而为,物极必反。 我的经验是低收益的往往是高风险的,低风险的往往是高收益。 你要养成一个思维习惯,你要想清楚,一笔单子做进去后,很可能是亏钱的,也许是亏大钱的。 空仓,等于就是持仓了,是持仓的一种特殊形式,就像音乐里面一个休止符。 时时重仓是大忌,总有一次被逮住的,常在河边走哪有不湿鞋的。 资金曲线是你的交易生命线,其实行情的涨与跌和你是没有关系的,只有在这个行情中赚到钱了才和你有关系。 你要是把人性的弱点全部泯灭掉是不可能的,那就是泯灭人性了。但是你可以把人性最最最不好的那一部分给弄圆润了。 平衡是我核心的一个理念,中庸、和谐、过犹不及、不卑不亢,恰到好处,将心理控制在一定范围之内,最重要的自我管理。 四种心理状态就是亢、卑、乱、顺。 在交易顺利时学会感恩,感谢帮助过你的人。 我的交易方法是趋势性客观系统加上人工主观优化、定式交易、“甜点”交易、震荡轻仓交易、常规性交易加上决定性交易。 一个交易者,一辈子往往就一年的交易超过了他一辈子其他所有交易赚的钱的总和。 只要不被期货市场所打败,一定有属于你的机会,逮到一次,赚的盆满钵满,一辈子的钱就赚到了。  孙超:程序化交易 今天是贵金属研讨会,我的题目是“程序化交易”,当然有点联系,如果说可以连续性交易的话那么做程序化也是比较方便的,我今天主要介绍程序化交易这一块。 程序化交易我们做了四年多时间,这四年多也摸索了一个核心的策略体系,另外在策略管理方面这么多年算是有点经验。我们公司是成立于2007年,投资的主要理念就是量化交易、精确管理、平均回报率。我们这个回报率是根据客户的风险偏好来定的,我们是具体的风险偏好可以定做一个可能的预期回报。整个的交易理念是多品种、多周期、多策略的一个投资组合,周期时间可能是日内的也可能是隔夜的。股指期货其实是我们重点做的一个品种,它也分日内和隔夜的周期。不同于现在比较流行的高频交易,我们主要做的的是纯量化低频趋势跟随交易,高频交易还没有研究透,另外一个策略主要追求的是高盈亏比,稳定胜算率,同时交易过程中是百分百自动交易,所有的策略都是按策略交易计划严格执行的,没有人为干预在里面。 我们做一个策略主要走这样一个流程:首先要有一个思想,比如是做突破的还是做反转的,首先要理清这一思想,然后思想开始编程、实现之后进行策略评估,因为我们策略评估需要一些指标,来提出一些评估要求。评估通过以后开始做模拟交易,模拟交易不像实盘,可以拿一些比如市场中的某种数据去运行一下,如果说在某种数据的运行中可能代码有问题或可能思想偏向理想化,那么我们可能会回过去重新修改一下你的思想,如果说其他没有问题的话,我们会拿一小部分资金进行实盘实战,试验一段时间,实盘没有问题了,我们就开始测试上线交易。这是一个策略的生产过程,就像一个生产的流水线一样。  我们4年多也积累了一些策略,我们有一个自己的策略库,整个策略就是基于以下这几个交易理念来做的:一个是日内趋势型的交易其实就是低频而不是类高频;再一个是趋势和突破;还有一个就是日内反转型,有点基于价格形态来做一些策略;第三个是配对交易,就相当于在股票里面做一个价格的价差波动;另外就是一个隔夜趋势策略,隔夜的趋势策略可能有点长,有可能三天五天,也可能更长,在不同的持仓周期里面我们分配的头寸也是不一样的,因为它的 波动不一样,会导致你的资金曲线也会不一样,客户的风险偏好就在这里体现出来我们怎么做管理;最后一个是资金策略的管理,你整个交易下来,你本质的管理的资产曲线也是形成了价格波动线,那么价格波动线能够看出风险,可能在最后一关管理价格的曲线。   这是我们做指数的一部分策略,这里有一些隔夜的策略和一些日内的策略,名字都取得很有特色,是由研究员他们自己写的策略,并给起的名字,从中我们可以看出来隔夜策略也分周期,比如说一分钟的和五分钟的周期的策略,而且在这个表里面我们也能看到统计指标,那么(改为“相信”)大家最关心的是它能否赚得到钱,它的最大回撤是多少,那么我们这里都有,这是整个策略库的一个表现,它的一个指标的一个表现。第一个策略你可以看到能赚30多万,回撤也不少,可能能回掉一半左右。第二个20多万,它的回撤也比较大,隔夜的回撤比较大,那么你看日内的,日内的回撤有大有小,有些不一定能通过评估,我们的评估有一个收益评估比比较重要。可能8号A051的日内的回撤很大,大概有七万,收益只有20多万,像这样的系统我们可能不会让它通过。这也是指数的,我们指数研究比较多,所以产生的策略也比较多,这是一个部分的指数策略。  这个是指数策略测试的一个结果,你可以看出来这是股指日内的突破型的策略,这是它的整个模型的资产表现,它一手净利润有31万。  第二个是股指的一个,相当于一个回顾性质的,相当于一个震荡,所以收益并不是很高,大概是收益的一半不到。回归类做震荡可能比较平滑一点,不会有大的波动。  这个策略比较有意思,相当于做打分的,它基于某些指标,比如均线或者是一些技术指标,每个指标附六分之一的权重,算起来它的权重是多大,我们打出一个分,如果这个分高于某一个点,那么我们可以让它做一次交易,这是打分的模式,它的收益率大概趋于震荡和趋势之间,它的收益还是比较平滑一点,不是很大。  这是隔夜策略,它的波动会很大,它的收益比日内大一点,回撤比日内大多了,相当于一个隔夜的在大周期上做反转的一个形式。以上是介绍了一些指数的策略。 那么怎么做一个策略的评估呢?这个策略的好坏在哪里?我们怎么会让它在实盘上进行交易,这是我们整个的评估的要点:第一个是交易成本测试,第二个是参数敏感性测试,第三个样本外测试,再一个是压力测试,第五是推进分析,第六个是多品种多周期测试。现在我们对每个指标进行一个测试,交易成本的一个测试,交易成本大家都知道像我们做炒手的,成本是非常重要的,而我们赚的是这个交易的费用,那么假设交易成本为五万,做出来的资产曲线是形成一个底部,好像还起不来,那么我们把它的交易成本调整成万分之一,相当于它的成本是很低了,那么可以看出来它的资产曲线会走的很不错,相当于45度角,是比较满意的一个结果。那么还有一个是参数敏感性测试,这一块我感觉也是比较重要的,一个策略如果说是参数过多了,就有一个过度优化的嫌疑,在实盘上不一定能禁得起检验或者做的不是很好,尽量参数减少,3个参数或者是5个参数,对整个模型的一个影响,影响有多大,可以做一个三维图,你这样一个系统大概是怎么样一个参数敏感测试。再下来是一个样本外的测试,因为我们做系统它大部分来统计设计,对统计数据经过你的严刑拷打的话,它肯定能做一个很漂亮的资产曲线,那么你这样一个策略在实盘上能不能赚到钱,这个其实很重要,我们又是怎么检验的呢?至少在实盘中不会差,那么我们就需要通过一个样本外的测试。比如说,我们做一个指数策略,我们用10年11年的数据,来做一个策略,如果表现好,那么我们再返回到11年12年的行情做一个策略,它又比较平的,至少没有往下去,样本外的表现没有样本内的表现好,其实这个是要看行情、市场波动是不是有很大变化,再一个,波动有很大变化的话,它的表现稍微弱一点可能情有可原,如果市场波动还是这个样子的话,它的表现是平的我们就可以考虑系统是不是有点过于优化。  再一个就是压力测试,压力测试是什么意思?就是说我们做一手指数大概是10万块钱,我拿100万做,那么我100万做一手指数,它可以有一个资产曲线的表现,就是左边的表现,看样子还是过的去的。100万做十手的话,它的表现是这样,可看出右边的图型。那么为什么要进行压力测试呢?这就是资产管理。你要考虑到,比如说客户给你的资金不知道哪个时间委托进来,如果是刚开始从我们的起点开始委托,你是很舒服的,但如果说在这个高点委托给你的话,它可能做到这地方就走掉了。因为我们帮客户做一个理财,我们不希望他们是亏钱走,这样是一个很失败的事情,我们尽量要客户不说满意而归至少要赚钱,这样我们心里会感觉舒服一点。所以说我们管理客户以来,没有一个是亏钱走的,这可能是我们比较欣慰的一件事情。其实我们考虑的是压力杠杆的问题,杠杆用的好确实是赚大钱的,但是用不好也是亏大钱的,那么这可能就要根据客户的一个心理变化以及整个未来的资产表现来去想这些问题。 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]