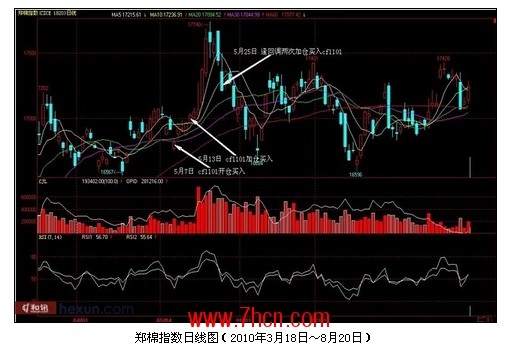

| 证券期货交易投资分析无外乎基本面分析和技术面分析两种,前面所写博文所涉及的内容分析手段皆为技术面分析范畴,也许从这一点来说,我可以说是绝对的技术分析派的。殊不知,自1993年踏入股市,十多年股票操作投资中,我是彻头彻尾的基本面分析派,且依据基本面分析,做股票顺风顺水,获得了非常满意的投资效益。 2007年10月份由于参加一次股指期货仿真交易大赛,一个多月取得了18倍的投资收益,头脑膨胀发热,信心满满,急于彰显自身价值,渴望暴富的我,将获利了结的大部分股市资金,投入到了陌生的商品期货市场。依然偏重于基本面分析来交易投资,结果吃尽了苦头,付出了巨大的代价。 某种程度来说,基本面分析主要在于预测大势的,买卖时机进出的把握上就必须借助技术面的分析。商品期货交易在预测大势,分析市场阶段,基本面分析结合技术分析,两者都要采用,但到了选择具体买卖进出时机的时候,就只能依靠技术分析了。商品期货市场的杠杆作用注定了买卖时机的把握是交易成败的关键,价格朝不利的方向逆动不大,就可能造成保证金的巨大损失,心理就难以承受。在股票市场,情况不一样,买入股票后,如果股价跌了,则不妨先捂着股票等等看,可能总有涨回来的一天。 证券市场常说的技术分析,是以预测市场价格变化的未来趋势为目的,以图表为主要手段对市场行为进行的研究,期货市场再加上成交量和持仓分析的内容。它的主要理论基础就是市场价格涨跌变化包容消化反映了一切,技术分析者认为,能够影响某种商品期货价格的任何因素——基本面上的供求关系、宏观经济政策变化、交易者心理变化等等,实际上都反映在市场价格涨跌变化之中。 商品期货市场的基本面分析常说的内容有两方面,一是商品的金融属性方面,指的是宏观经济政策、经济状况的宏观数据、宏观层面的货币政策变化致使流动性紧缩或宽松等;二是商品的基本属性方面,直接影响该商品供求关系的因素。我觉得还应该有第三方面的内容,就是交易者心理情绪的变化,交易者普遍的心理预期,人性等内容。 下面通过几个例子,进一步阐述仅靠基本面分析是做不好商品期货投资的,或仰仗对所做商品基本面的熟悉,过于自信已掌握该商品基本的方方面面,完全不考虑技术分析,肯定要付出巨大的代价。例子中还将说明基本面分析和技术分析各自偏重点、长短处、优缺点等。 举例一 2010年春,我国主要产糖区云南、广西大旱,遭遇了秋冬春连旱。当年春节过后,新闻媒体、电视节目、网络资讯等频现云南、广西的旱情,人畜饮水困难,到处寻找水源,抗旱打井的情节,显现干旱而枯死的甘蔗苗等。电视新闻画面、媒体图片常常出现因断流而干裂的河床、因缺水而干裂的水库库底,印象比较深刻的一个画面,是因缺水干死的一条鱼挣扎着的景象。 常言道:洪涝一条线,旱情一大片,就是说因旱灾给农业作物造成的损失要远远大于洪涝灾害造成的损失。甘蔗减产、糖减产已成定局。 如图2白糖指数日线图所示,SR1101自2010年3月中旬~4月中旬,震荡攀升,在此期间财经资讯不断出现国际上原糖需求强劲的信息,诸如美国由于需求旺盛,增加原糖50万吨进口配额;俄罗斯由于需求旺盛,大幅降低原糖进口关税;巴基斯坦糖需求异常强劲…… 依据上述基本面,白糖上涨行情呼之欲出,即将展开,不对! 自3月中旬起上涨行情已经开始了。进场做多,逐步建仓。开仓买入SR1101详情如下: 3月25日 开仓买入 成交价5046 14:57分成交 4月9日 开仓买入 成交价5113 14:29分成交 4月14日 开仓买入 成交价5218 14:42分成交 结果呢,4月14日买入点,就是阶段的最高点,行情并没有依据强劲的基本面继续展开上涨,而是来了一波下跌行情。这次交易起初盈利、利润缩水至被动认亏止损出局。问题出在哪里呢? 基本面分析是不能用于买卖时机的把握,产区遭遇秋冬春连旱,糖减产已成定局,国际上糖需求旺盛,但什么时候展开预期的上涨行情,伸缩度很大,还受到其它诸多方面的制约限制,或者还需要其它方面的支持配合。这些方方面面需要借助技术分析才能完成的,所以说选择买卖时机必须依靠技术分析。  白糖指数日线图(2010年3月15日~8月10日) 举例二 2010年上半年,除了主流的期货品种外,还关注了一个非主流品种——棉花,2008年金融危机的冲击,导致棉纺织品出口市场不景气,棉价低迷,棉农种棉积极性受挫,由于棉花种植费时费力,劳动力成本比较高,棉花种植面积逐年下降。2009年中国棉花种植面积减少了1240万亩,总产量637万吨,比2008年下降了112万吨,存在着500万吨的棉花缺口。 2010年棉花播种期间,我国棉花主产区新疆温度普遍偏低,出现大风、冰雹、大雪等恶劣天气,导致棉花受灾,据当时报道受灾面积约有130万亩,几乎占到预计播种面积10%。新疆是我国最主要棉花产区,其棉花总产量占到全国的40%。正值棉花播种期间,新疆大面积遭遇冰雪灾害,势必造成棉花产量的大幅减产,国内棉花供需缺口进一步扩大。择机做多棉花就是很不错的选择,5月7日,做多CF1101,开仓买入,9:55分成交,成交价16565。 国际方面,世界主要产棉国——巴基斯坦出现大面积洪灾,导致该国棉花产量减产。当时文华财经资讯也报出让你急于进场做多加多棉花的一些资讯,诸如5月13日一条资讯:世界第二大产棉国和出口国——印度,由于供不应求,供需矛盾突出,停止棉花出口。急不可待,加仓做多棉花,憧憬着大幅上涨的行情,正箭在弦上,一触即发。 5月13日,开仓买入cf1101,14:55成交,成交价16770元。该次加仓后5个交易日,棉价如愿大幅上涨,心中欢喜,期望着让利润奔跑吧。当5月24日回调下跌时,想着是上涨过程中的短暂调整,第二天5月25日,棉价继续下跌时,就毫不犹豫逆势两次加仓买入,10:39分成交价,16740元。下午临收盘14:59分再次开仓买入,成交价16690元。 事与愿违,行情并没有预期上涨,而是继续下跌,无奈只好极不情愿小亏平仓出局。 图3郑棉指数日线图所示。随后60多个交易日,三个月的时间棉花一直处于宽幅横盘震荡的行情。继续重仓持有棉花多单,肯定忍受不了上上下下震荡的颠簸。  责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]