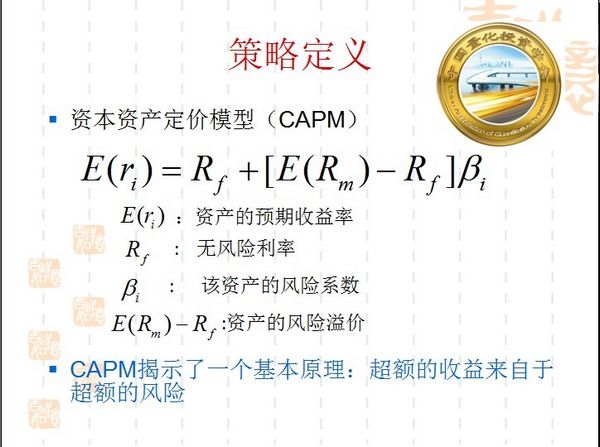

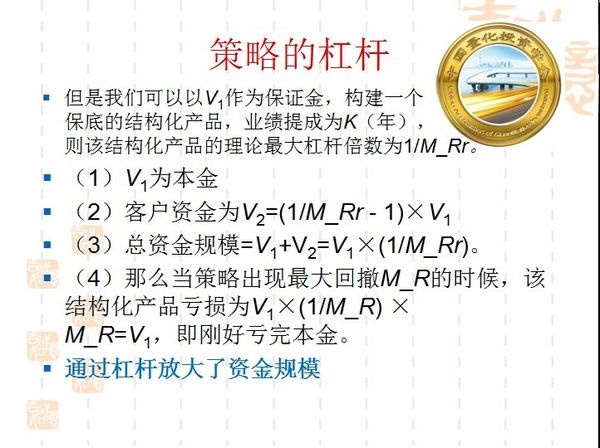

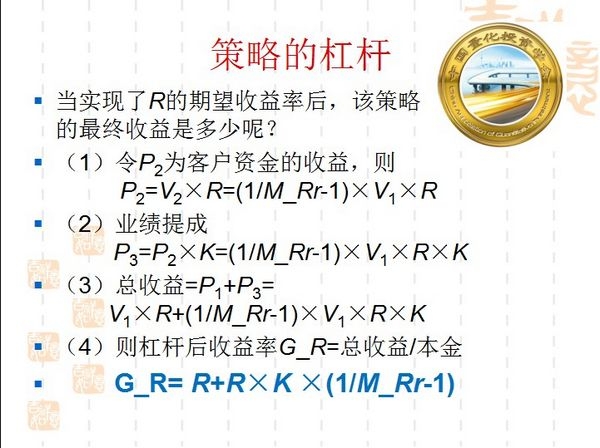

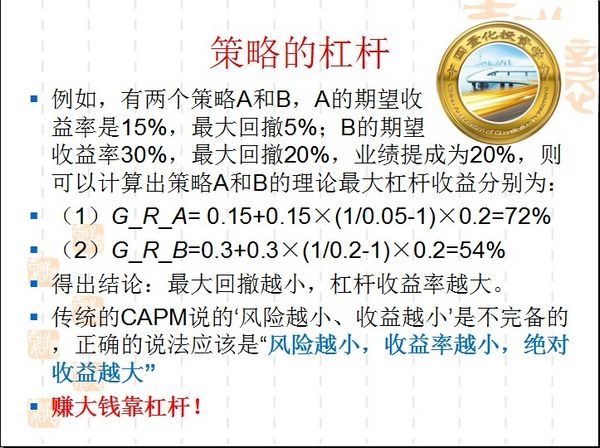

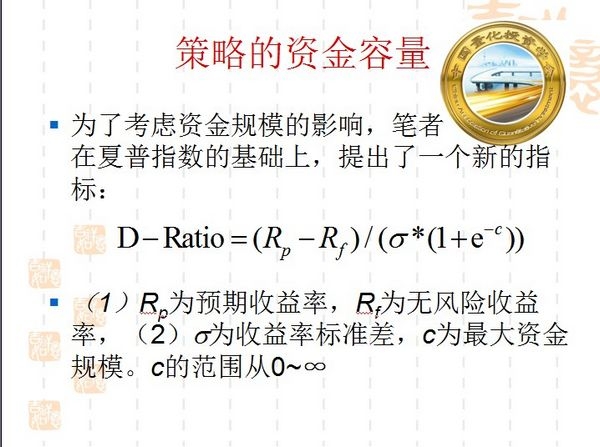

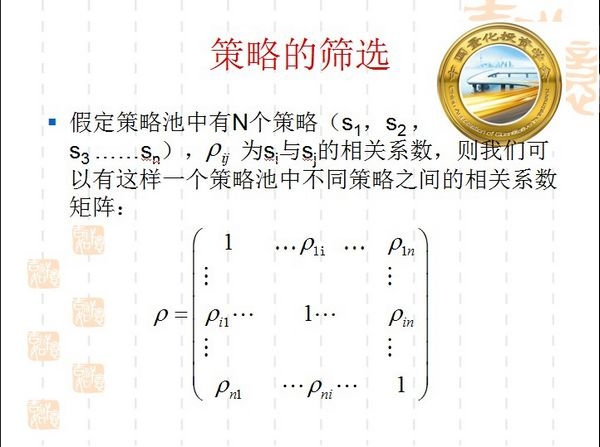

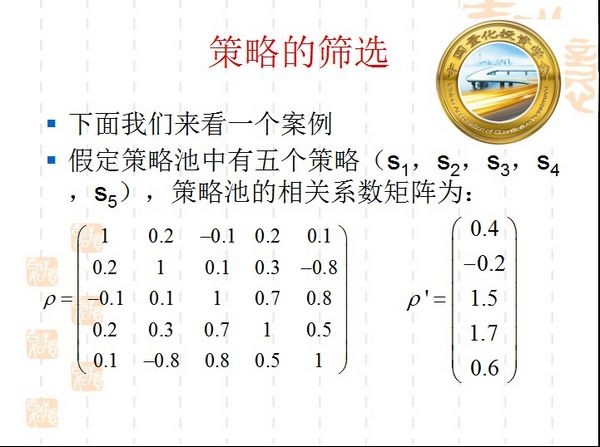

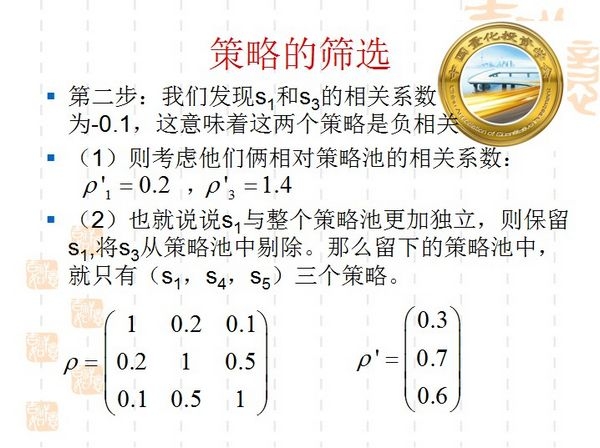

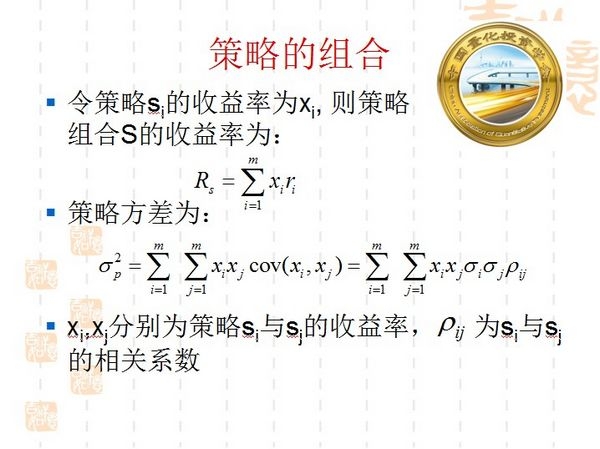

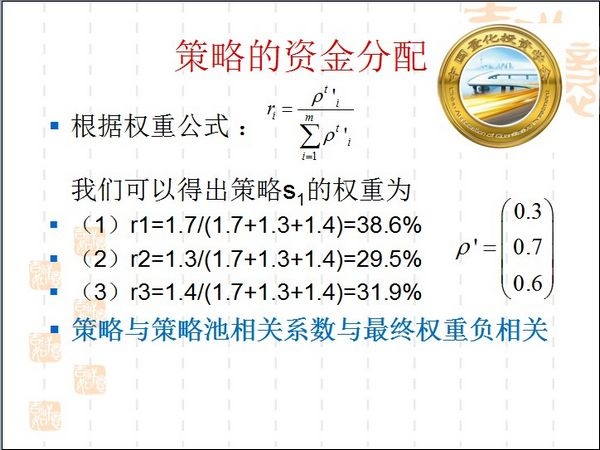

| 2013年9月21日,由浙江量化投资学会、中国顶级策略师俱乐部主办的首届中国顶级策略师量化投资实战论坛在杭州悦臣大酒店隆重召开,论坛邀请到国内众多知名量化投资专家为投资者分享量化投资心得,美国著名交易大师拉里·威廉姆斯也对论坛的举办发来了贺词,期货中国网www.7hcn.com作为论坛主办媒体全程参与论坛并做报道,以下是论坛部分内容的录音整理: 丁鹏:投资的真正核心在于控制风险 丁鹏:中国量化投资学会理事长 精彩语录: 现代金融的基石叫CAPM模式,你要想赚钱多,你就是要承担高风险,这是一个CAPM模型揭示的一个最基本的原理。 做主动管理的人还是很苦逼,最近30年很苦逼。 CAPM模型的缺陷:第一,它没有考虑到资产回报的非线性问题;第二,收益与风险正比结论还是有些问题。 因此我们真正要做的是根据市场的变化动态调整资产配置,这个就是一个策略的概念。 策略组合模型是这样的三元组,它分为由return、risk、capacity三个组成,return是策略的预期收益率,risk是策略的风险度,然后Capacity是策略的最大资金容量。 在我们实际投资中,资金容量非常非常重要,甚至我认为是最重要的指标。 低收益、低风险、高容量的策略是可以做资产管理。 靠自己的钱赚钱是很不靠谱的一件事情,你想真正赚钱,你就要靠别人的钱去赚钱。 做资产管理没有必要冒着身败名裂的风险去为客户追求高收益,那是完全没有意义的。 高收益、高风险、高容量的策略适合做自营。 高收益、低风险、低容量的策略是以牺牲资金容量为代价的,适合于做“模特鱼”。 高收益策略要么是承担着较多的风险,要么牺牲它的资金规模,而二者必具其一。 对于资产管理而言,高收益运作是不可能成为主导策略。 投资真正的核心是什么?在于控制风险,而不在于追求收益。 真正重要的赚钱是绝对收益,而不是你的收益率,最重要的是绝对收益。 和本金最有关系的是最大回撤的概念,最大回撤决定你的杠杆的比例。 富人要稳定,穷人要搏功,追求高收益率的一定是穷人。 在量化投资时代什么是风险?是策略风险,策略会失效。 真正化解风险的方法是通过做策略组合去分摊,这是最主要的方式。 有个名词叫“火鸡策略”,好的时候很好,坏的时候全死掉了。 与策略池独立性越高的策略,要给予更大的权重。 我们自己积极的去控制风险,控制风险才是真正的投资核心要素。 演讲实录: 丁鹏:大家好,今天我重点会讲到底什么叫策略?策略的分类是什么?策略的杠杆怎么回事?策略的资金容量?怎么筛选策略?怎么做组合?以及怎么在策略之间做资金分配?我相信大家做实战交易的,特别是做这种多策略管理的人应该知道这种具体单个策略其实不是很重要,重要的是我很多策略组合在一起应该怎么做? 那么我们先从资本资产定量模型说起。我们现代金融的基石叫CAPM模式,它是这样的原理,就是任何一个资产的收益率等于RF,这叫无风险利率。RF无风险利率,βI代表它的风险系数,对着它的风险溢价。这个公式说得很明白,任何一个高收益率的东西,你要想提高它的收益率,你必须要做这种β高的产品。也就是说,你要想赚钱多,你就是要承担高风险,这是一个CAPM模型揭示的一个最基本的原理。这个文章也获得诺贝尔经济学奖。  图1 实际上这个结论是非常令人悲伤的,它的结论就很清晰,任何人主动管理能力是零,虽然说有人赚了很多很多钱,只不过是他蒙对了而已。这就是这个模型想介绍的基本原理。当然很多人也对它有质疑,所以CAPM模型出来之后,全球的资产管理进入了一个叫做“倍拢投资时代”。既然你的高收益来自于高风险,那我为什么要让你去赌博我的风险呢?我自己去赌不就结了吗?所以自从这个模型出来之后,整个市场上就产生了一个大量的ETF基金,指数基金。所以做主动管理的人还是很苦逼,最近30年很苦逼。 但是我认为CAPM模型有这样的缺陷。第一个,它没有考虑到资产回报的非线性问题。第二,收益与风险正比结论还是有些问题。它为什么这样说?我们来看,假如说有一个亿进入资产组合,比如3000万的股票,5000万债券,2000万大宗,那么这样组合起来,比如它预期收益率是10.5%,这是很简单一个东西。但是这种做法没有考虑到资产的收益率和时间的关系。就是CAPM模型它隐含了一个基本假设叫buy and hold,买入并持有,如果资产回报是线性的,这样做自然是没有问题,但是绝大多数时候,资产回报它不是线性的。比如中国的股市,如果你用buy and hold,大概只能赚200%,但是如果先做多后做空,你可能赚10倍以上。因此我们真正要做的是根据市场的变化动态调整资产配置,这个就是一个策略的概念。比如说1个亿资金,我1-3月份买股票,4-8月份换债券,9月份做空大宗,那么一切动态操作过程基于我一个策略。那么这里给大家一个数据才能定义,策略组合模型是这样的三元组,它分为有return、risk、capacity三个组成,return是策略的预期收益率,risk是策略的风险度,然后Capacity是策略的最大资金容量。那么这样就是说,我们只对传统的CAPM模作了一个大的扩充,是因为增加了自身的容量和指标。而实际上在我们实际投资中,资金容量非常非常重要,甚至我认为是最重要的指标。 那么根据这样做,我们可以把策略一共分成八种类型,策略低高、风险度低高、资金容量低高。但是这世界上并不是只有这八种话语,实际上真正有效的只有三种。第一个就是不存在的策略,就是高收益、低风险、高容量。就是说实际上我看到大多数人都在试求追求这样的一个“圣杯”,但实际上这样的“圣杯”是不存在的。如果一旦有这样的策略存在,大量的资金一定会涌入的。就比如2010年的时候,股指期货刚上市的时候,你可以无风险套利,做到年化50%以上,短短半年以后,几乎就抹掉了。所以你如果发现了一个策略,收益又非常的稳定,收益率又非常的高,你不用担心,你这样的东西很快别人也会复制的,在信息化时代你很难把你的东西全部的保密。还有被淘汰的策略,包括低收益、高风险、高容量。低收益,高风险,因为你承担高风险就意味着高收益,其实是不符合人性的,很多人也不会去玩的。同样的,高收益、高风险、低容量也是会被淘汰的。那么最终长期留下来有效的策略只有三种,一个叫做低收益、低风险、高容量,这种属于各种类固定型收益,比如银行理财、货币基金、债券以及各种对冲套利,这在美国证监会的合约中叫做“相对价值”,这种策略是可以干什么?这种策略是可以做资产管理。因为我在很多场合和大家讲过,你想赚钱,你靠什么赚钱?一种方法靠自己的钱赚钱,一种方法靠别人的钱赚钱。靠自己的钱赚钱是很不靠谱的一件事情,你就几百万,你想发到几千万几个亿,毕竟像拉里威廉姆斯那样1万美金做到100万的,非常非常的少,那是极为稀少的。所以你想真正赚钱,你就要靠别人的钱去赚钱。而靠别人的钱赚钱,那就只有做后面这种策略,就是降低收益率,同时也降低风险,但是把你的资金规模做得很大。所以这就是海外这么多年对冲基金发展得很好的一个原因,因为对冲基金整体的收益是比较低的,但是它非常的稳健。就是说你千万不要做高风险的东西,去做资产管理。像现在,能够长期活下来的一些基金产品,一年也就10个点、15个点、20个点,那就非常好了。那么那些做了,像我们阳光私募中前一年得冠军的,第二年死得很惨的比比皆是,对不对?所以你做资产管理没有必要冒着身败名裂的风险去为客户追求高收益,那是完全没有意义的。 那么第二种策略,就是叫高收益、高风险、高容量。它是传统的各种投机性策略。我们在座的各位有相当多的人做了这种投机性策略很多的,一年赚100%、200%,感觉很爽。那么这种策略它叫宏观因素策略,这种策略适合做自营。这种高风险的策略一定只能拿自己的钱去玩,我们很多人老说巴菲特赚了很多钱,巴菲特战略投资很牛逼,而在中国为什么巴菲特没有人复制?为什么?巴菲特做的是自营,一定要搞明白这一点,他用他的保险资金去做投资,他永远有廉价的资金,别人都是没有的。所以08年出金融危机的时候,做基金的全面输回了,都没钱了,但巴菲特有钱,因为他是保险资金钱。所以你自己的钱随便能玩,我抄底抄错了,我再补偿,我再抄,我再抄,总有一天给我抄起来,对不对?你也不用担心赎回问题。所以你要做资管是不一样的,你只要跌20%,肯定全部赎掉了,就像2007年顶部的时候,基金要拼命的申购,基金要拼命的申购,到底部的时候,基金拼命的赎回,我明明知道已经到底了,但是基金要赎回,是一点办法都没有的。所以做资产管理是绝对不能做这种方向型策略的,这是我在很多场合给大家讲的一个观点。就是你的自己高风险策略,高收益策略,你自己拿钱玩,没问题。 还有一种策略就是说,它确实存在有一种叫高收益、低风险、低容量。比如说各种高频交易,我们经常说像西蒙斯高频交易做得很好,这种策略也是确实有的,但它作为一个代价,就是它容量一定是非常低的。我们知道他的基金只有50亿美金,它再也不会放开。这种策略是以牺牲资金容量为代价的,这种叫做“事件驱动”。这种策略是可以干什么呢?是可以做案例。就像我们到饭店去吃饭,服务员弄条鱼过来,老板,这条鱼是你的,肥吧,过会儿,其实给你烧的另外一条鱼,对不对?那个鱼叫什么?叫“模特鱼”,对不对?这种策略就是适合于做“模特鱼”。就是说你作为一家新的资产管理公司,新开张的时候的,你新用做个高频交易策略,年化做到100%以上,回撤1%、2%,这个其实不难,在中国市场不难。但是你只能支持一两百万资金、两三百万资金,让它拿出去,给别人看非常好看,那么一下就会打开你的影响力。那么这种叫“模特鱼”,我是很建议很多朋友你第一个策略做这样的东西,但是你很清楚,这样做是做不大的,这么做也只是给别人看的。所以就像我们整个量化投资中,我们为什么要同信用社会佩服?实际上它并不是真正的独善策略,真正做到最好的是巴克莱,他1.6万亿美金,那个才是真正的大规模资金的量化水平。你就说数十万的、大规模的机械化作战和游击队是不一样的,对不对?那指挥员是不一样的。但是西蒙斯就是我们整个量化投资界的模特鱼,大家都把他捧出来对不对?他虽然规模不大,但是业绩非常出色,对吧? 最终可以得出这样的结论,就是高收益策略要么是承担着较多的风险,要么牺牲它的资金规模,而二者必具其一。所以对于资产管理而言,高收益运作是不可能成为主导策略。这是我在很多场合和大家讲的,如果你自己钱进去玩,我可以随便你怎么玩,但是你要管别人钱,千万不要用你的高,就是你一年赚80%、90%的策略,千万不要拿出去做资产管理,你可以作为一个优化的配置可以,你拿70%的资金的做低收益,拿出20%的资金作为收益,这收益正常可以,但是千万别拿这种策略作为一个主导策略,去做资产管理,你只要死一次就再也没有机会了。就像现在的很多阳光私募,罗维广、曹石(音)这样的,他们已经不再有机会东山再起。包括像王亚伟,王亚伟像现在,今年的业绩好象也很一般,他如果明年再一般,以后这江湖上就再也没有王亚伟这号人物了。前面讲的这些之后,我就想给大家讲一个结论,这个结论就是用一句话来讲,投资真正的核心是什么?在于控制风险,而不在于追求收益。因为我们看到非常多的人通过研究各种各样的策略,试图提高我的收益率。那么我前面讲了,提高收益率没有意义,这也同样就解释了为什么很多策略优化了之后效果不好的原因,很多人问我,策略应该怎么优化?我优化之后的样本内越好,基本到样本外越坏。到底是因为什么原因?我优化做不上去呢?原因很简单,你优化只是改变它的风险结构而已。你为什么能够把样本优化得好?其实你把它该承担的风险给占了,所以一旦挪到样本外之后,它都比优化得还要差,就是这个原因。所以追求高收益其实是没有意义的,那么大家问我,既然追求高收益率没有意义,那我怎么去赚更多的钱呢?实际上投资真正的核心在于控制风险。我上周在北京专门有一期的培训班,其中有一个从高盛回来的人,就是和他交流。他说高盛这100年来就干了一件事,就是风险控制!他们甚至风险控制到有什么地步?就是在那个投行不断倒闭的时候,为什么高盛能够得到美联储的救助?知道为什么吗?因为高盛收购了一家商业银行,因为只有商业银行是可以得到美联储救助的。而别的美林那些都是赚太hing了,他就不管了,他没有这事。他有一家商业银行,这家商业银行是一个员工都没有的,就是牌照。但是紧急一旦需要用钱的时候,他可以有这个牌照,美联储就把钱送过来,所以金融危机的时候,高盛可以得到救助,其他得不了,因为法律限制。包括高盛还有说有几个公司的私人飞机,在伦敦地方24小时待命的。就是说一旦出事,我就可以把这些高管从伦敦拉到美国,或者说从美国拉到伦敦。它随时都有这种,它为了控制这种极端意外的风险。所以高盛它在这么多年就是干了一件事,控制风险!为什么说控制风险才能真正赚钱?下面会有这样一个说法。就是真正的赚钱是靠什么?真正赚钱我们重要的不是收益率,很多人跟我说,哎呀,我去年赚了50%或者是500%。我说我买的彩票2块钱,我中了1万块钱,我赚了5000倍,那有意义吗?没有意义!真正重要的赚钱是绝对收益,而不是你的收益率,最重要的是绝对收益。我重要的是要知道你到底是赚1000万,还是5000万,还是5个亿,这是很重要的,重要的不是你收益率,而绝对收益等于本金乘以收益,就是说重大的变量在于你的本金。 其实和本金最有关系的是最大回撤的概念。就是说我们对策略有很多评价,有收益率、夏普率什么东西,实际上策略最大回撤是最重要的,因为最大回撤决定你的杠杆的比例。我们假定有个策略最大回撤20%,你仍然可以有20%的自有资金做保底,设计个结构化的产品。这样我产品就获得了5倍杠杆,所以你的最大回撤越小,你的杠杆就越大。 我们来看杠杆和收益率之间的关系。我们假定有一个策略可以实现R的期望收益,期望最大回撤为这个,那么无杠杆的时候是这么多,但是我杠杆之后呢?杠杆之后它整个总资金规模等于这么多,那我们假定他获得R的期望收益是多少?这是它的客户执行,也就是业绩提升,总收益是这么多。所以杠杆之后的收益等于这个值,也就是说它除了自己一块收益之外,还有一块用别人的钱赚的钱,而这个钱和它的最大回撤是负相关的。那么通过这个公式就可以看得出来,就是你的杠杆越大,你实际上最终的杠杆后收益率是越大的。  图2  图3 我们来看个案例。假如说有两个策略A和B,A的期望收益15%,最大回撤5%。B的期望收益30%,最大回撤20%,业绩最大提成20%,这是A和B的理论上的最大杠杆收益,一个是72%,一个是54%。也就是说,虽然A的整个收益率是低的,但由于它的回撤度很小,所以它整个的杠杆,最终杠杆的收益就会更大。  图4 就好象大家做产品的都会知道,像我现在正在和银行去沟通产品,他说如果你做纯套利的,我可以给你放到1:9的杠杆,但是如果你做投机的,我最多能给你1:3,如果是期货投机的,对不起,我最多给你放1:1杠杆。如果大家是做过产品的,我相信大家都会有经验,银行去给你掏钱的时候,银行首先看你的策略风险度怎么样,你风险越小的,它的杠杆放得越大。包括同样的,包括你资金的成本也是一样的,如果债券型的放杠杆,债券型放1:9很随便,它优先资金大概也就5.5左右,但你们做期货的,出去拿优先资金最起码也要8.5以上对吧,为什么?因为你的风险越大,手头要有个溢价,这是最基本的原理。所以这就是为什么我们看到大量的债券型基金发行特别多,也就是债券是赚很多的。因为真正最后得出一个结论,所以传统CAPM就说风险越小,收益越小,这是不对的,应该是风险越小,收益率越小,但它的绝对收益是越大的,因为真正赚大钱是靠杠杆。所以我们看到我们金融的四大部门,赚得最hing的是哪个?是银行,对不对?其次是保险,然后是证券,期货兄弟是最苦逼的,你突然觉得银行那帮家伙天天吃上我了,守仓我也不敢,为什么他要赚得那么hing呢?因为银行是所有部门中风控能力最强,它有《巴塞尔协议》,有国家的信用作支撑,所以银行获得了最大的什么?最大的杠杆,银行赚的钱不是用自己钱赚钱的。我们20%准备金,银行有5倍的财务杠杆,它用储户钱赚钱。而保险公司差不多是3倍的杠杆的样子,券商是没有杠杆的,券商只是做自营,就是说你是不能够吸储去赚钱的,券商是不允许的。期货公司更苦逼,连自营都不能做,我连自己钱都不让玩,期货公司的杠杆是负杠杆。为什么?因为期货的风险太大了,没有人敢把钱存在期货公司,对不对?所以说这是根本原因。所以真正能赚大钱是靠杠杆赚钱的。你指望通过自己的几十万、几百万,像浓汤野人一样,一战成名。或者是像拉里威廉姆斯一样,确实你可能会成功,但是这个概率极低极低。我必须告诉你,这个世界上像浓汤野人那样的,或者像拉里威廉姆斯这样的,凤毛麟角,万中无一,你要想真正的可靠一点,还是要做低收益的东西,通过杠杆去赚钱。 下面讲策略的资金容量。真正的价值其实在于资金容量,那我怎么判定在不同资金容量下策略的好坏呢?这里我提出一个指标,叫做D-Ratio,它等于(公示),RP为预期收益率,RF为无风险收益率,这前面是夏普指数,后面就是我加一个东西,这样可以算它一个资金总量的探比。  图5 我们来看,假定有一个策略,一个亿资金可以做到30%的收益率,无风险比率为5%,标准差为10%。另外一个策略,5个亿资金规模可以做到15%收益率,无风险利率为5%,标准差为5%,这样我算出它得到它的D-Ratio在1.99。我们再对比一下策略1,它的收益率是30%,下浮率是2.5%,无论从看收益率和下浮率来说都是好的,但是唯一在考虑了资金容量之后,我第二个策略是更好。所以实际上策略的资金容量的判别是更加重要的一件事,因为我追求的是绝对收益。所以我们看到银行的收益率好低,银行理财才四点几,现在稍微好一点,五点几对不对?可以运作到20万亿的规模。我们的期货的兄弟动辄一年翻倍,你也就管个几百万,对不对?因为你规模上不去,没有人敢把钱交给期货兄弟们去做,对不对?为什么?一句话,富人要稳定,穷人要搏功,追求高收益率的一定是穷人,只有穷人才想一夜翻身,富人一年有10个点,8个点,5个点都很好,对不对?所以说我们最终得出这样一个结论,靠自己钱是不靠谱的,对不对?当然要靠别人钱。那你要为谁服务?你是要为穷人服务,还是要为富人服务?我的结论很清晰,我要为富人服务,因为富人就喜欢稳定。所以海外那些做资产管理的,最终的最顶尖的那批人是干什么?这批顶尖的人叫做家族信托,做家族办公室,他就为一个大家族,为你的家庭家人服务,或者为宗庆后家族服务就可以了,你也不用整天出去募资,去看银行脸色,还给你要佣金,还动不动有客户问你最近做的怎么样?所以真正最顶尖的是为家族服务的,那种需要什么?就是稳定,求稳。你说说李嘉诚犯得着做赚翻倍的事吗?根本不在乎,一年10%就很好。 下面就谈这个筛选问题。就是说我前面讲的很多观念就是想说明一个道理——风险控制是最重要的!那么传统的股票风险,证券时代后面的时候,是市场风险,因为你的股票会跌,对不对?那么在量化投资时代什么是风险?是策略风险,策略会失效,对吧?我有多种策略,我怎么知道哪个策略是有效的?未来会不会有效?已经失效了,未来会不会变得更好?这也是很多人问我的问题,就是很多人问过我,我怎么判断?我未来哪个策略会好?结论很清晰,你判断不了。如果我有一种方法判断未来某个策略有效,这就意味着我永远可以将那个有效的策略上线,对不对?那就意味着我每笔交易都赚钱,这可能吗?是不可能的事情。所以实际上,真正化解风险的方法是通过做策略组合去分摊,这是最主要的方式,慢慢的做。就是我的策略之间要有异构性,要有很多种组合,东方不亮西边亮。那对策略算下来观念是相关系数预算,这是一个相关系数的定义。定义策略相关系数为这个东西,所以整个它收益曲线的相关系数就是为整个策略的相关系数。然后XY的1表示完全正相关,-1表示负相关,零表示不相关。实际上我们希望策略最好是不相关,尽可能不相关,这是一个最基本的原则。  图6 那我们来看怎么去筛选?筛选有两个原则,第一个将与策略池负相关的策略剃除,为什么?就是说大部队向南走,你要向东走,我肯定要把你去掉,你不是我们部队人,对吧?那负相关的的策略保留的,与整体独立是最独立之人,负相关表示这两个策略之间是互相抵消的,那么我策略是更独立的,不是最好吗?这时候我们就进入里面。我定义了这样的一个东西。我们假定策略池中有N个策略,如果把I作为相关系数,我们可以得到这样一个相关程序值。我们可以看出,这是一个对角线为1的对称值,这时我们定义一个VOR,表示策略值SI与策略整个池子的一个相关序数去值,现在我们得到这样一个东西。然后我们怎么筛选?如果把IG,把I撇小于零转向SI,成功剔除,这样重复这个过程,然后我们得到剩下值。如果相关系数有两个策略,SIG,就是我们如果IG小于零的话,我们则将这个直接剔除,这是一个剔除的方法。  图7 我们看一个案例。我们讲一个池子里有5个策略,它相关系数均为这样的值。这样我们把它加起来,就是这一行相加,0.2+0.4,然后把它一减掉,0.4,这个是0.2+0.1,0.6,负0.2,我们得到这样一个相关系数均值。这个表示S1与整个池子的相关指数,这个S表示S2与整个池子的相关指数。那么怎么理解这两个东西?就是说你要想判断一个人在这个团队中的关系,也就是说我把他和他每个团队的人的关系之和,就表示和这个人的关系,如果和大部分人关系都不好,那说明这个人和整个团队的关系也不好。就是这样的原理。这时候,我们就把S2剔掉,因为S2它是与整个池子的相关系数不符,所以我们把S2去掉,这时候我们留下得到最后数是S1、S3、S4、S5这样的得出。我们又会发现,这两个是负相关的,这边已经全部正了,但这两个是负相关的。那我们要再看,因为0.2是最独立的,所以应该保留这个。这时我们发现,它们俩相对于策略池相关系数是这样的值,这样S1更独立,同时我们叫SI系数。这样我们就把整个策略筛选做完了。  图8  图9 大家可能会开发100个、500个策略,最终这个策略我到底应该留下哪些?就通过这样一个方法,就可以把这些尽可能独立的策略给挑出来了。因为策略这种同质性是个非常可怕的问题,大家就说看过央视《兵器谱》那个,它很多时候同涨同跌的,整个收益曲线同涨同跌的,那么一旦出现意外情况,如果你的这些策略同质性过于严重的话,那么这种策略叫什么名字?有个名词叫“火鸡策略”。好的时候很好,坏的时候全死掉了。 有这么多策略之后,我们就可以做策略组合。假定有M个策略组合,RI与这两个权重分配到这样的资金上去,因为做空操作包含在策略中的话,所以权重是不会为负的,就像马克维茨的那篇文章中有些不太一样。这时候,我们讲的策略SI的收益率为这个,组合收益就是这个,策略方法是这个,这个很简单,也没什么太那个的。策略的整个组合最大资金容量是这个,现在我们就可以把整个组合相关的几个指标全算出来。  图10 最后一个问题,我怎么在不同策略执行确定权重?就是怎么做资金分配呢?这里我提出个原则,与策略池独立性越高的策略,要给予更大的权重。就是说我们大部队一块向南走的时候,越是在边上的那些人,我就给你更多的人马,这样我才能过得稳健。我如果人群全集中在中间,敌人一个炮火过来,那我的主力就全死掉了。所以越走到越边,应该越多一点。对吧?这就是这样的基本原理。 那么我们再来做它一个数学上的东西,因为我要对它做一个改造,就是我定一个绝对相关系数趋势等于R减1绝对值,这时候我们就可以零到1的相关系数转化为1到0之间的绝对相关系数。这时我得出这样一个值。然后我们来重新定义绝对相关系数确认的东西,得出这样个值。时间关系,我就不多解释,最终这就是一个资金在不同策略之间最佳分配比例的公式,就是这个公式。 我们来看一个案例。我们以前面的例子,首先我们关注它的绝对相关系数趋势,等于是这个减1,0.2减1等等多少?-0.8,它绝对值0.8,这个0.9,对吧?我们得出这样绝对相关系数就为这样的值,对不对?然后我们根据权重公示就可以算出来,R1的权重应该是1.7除以这个得出38.6。我们再看它原始的相关系数,后面的0.3、0.7、0.6。也就是说0.3这个是最独立的,最不相关的,它获得了最大权重,这是最相关的,获得了最小的权重。也就是说,我们得出最终策略与策略是相关系数与最终权重是负相关的。这样我们就尽可能的把资金分散到我边上那个队伍里面去,那么所有讲这样的东西,目的最终只是为了解决一个问题,就是控制风险。  图11 整个配合前面讲的这些内容,就是为了告诉大家一个道理,就是追求收益率是没有什么意义的。所以传统的证券组合的方式是“市场风险”,而策略组合的风险是最大的,叫策略风险。因此我们通过各种筛选、组合、分配的方式,组合的目的是为了降低策略风险。降低策略风险的目的就是为了将收益曲线做得尽可能的平稳,使得降低它最大回撤,它的最大回撤越小之后,我的杠杆才能放得越大。实际上所有目的,最终是为了使这根曲线变得更加灵活,一切目的是为了这个。 因此,我们可以得出和CAPM模型以及有效市场假说不一样的结论,就是主动管理是可行的。因为传统CAPM模型说,没法做主动管理。那如果既然不能做主动管理,那我们这批人干什么?我们还吃什么饭?对不对? 第二个就是说赚大钱靠杠杆。也就是说,主动管理是可以的,但是传统的主动管理方式路走错了,传统主动管理方式都是试图追求收益率,利用各种各样的方式去追求收益率。我做定价研究,我的目的是为了销售率。但是我告诉大家,追求收益率的方法是错的,反而是应该控制风险,降低你的收益率。首先把风险控制到很低,只有在这种情况下,你再提高一点收益率才是有意义的。因此,我们真正要做的是尽可能的降低,控制风险之后,靠杠杆去赚钱。所以说,应该我们自己积极的去控制风险,控制风险才是真正的投资核心要素。 我这篇文章发表在杂志上,百度里面也都有了。今天我就给大家分享这样一个东西,就是最后就只有一句话,想尽一切办法去控制风险,这才是真正让你长期活下来的最重要东西! 好,谢谢大家! 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]