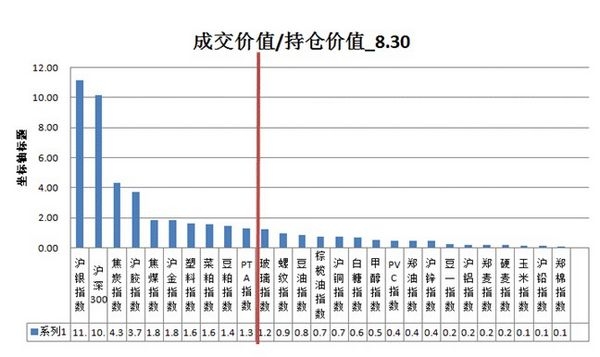

| 张然:品种的选择最重要 张然:职业交易者、 清华大学MBA、 中国顶级策略师俱乐部会员 精彩语录: 就交易来说,任何交易都要有一个基本的逻辑,它的基本逻辑首先是定位你的交易品种。 品种的选择一定是我们期货投资里面最重要的一环,而且是最基础的一环。 新的品种在短期内,几天的时间内,它会有一个比较好的波动性。 我认识的一些投资公司的朋友,包括做量化交易的,现在已经不再像我们传统想象中那样,当一个品种上市半年以后,我们对于它有足够的历史数据测试才去做它,而是已经准备好,当一个品种上市之前,我们就已经准备好了一些相应的短线的策略,来做这个品种。 策略实际上是具体的,它一定是适应这个品种,适应周期,最后才有这样一个策略。 我们把品种的特性看成一个品种的连续性,品种的波动率和流动性。 风险并不一定是坏事,它本身也孕育着机会。 在白银里面,1%的跳空是非常平常的。 如果第二天跳空和前一天的走势是一致的,我们把它定义成这叫“顺势跳空”。 对有经验的一些策略交易者来说,只要你把长线的策略安在白银上面,和捡钱一样。 流动性是我觉得期货行业最有意思的一个地方,因为它的流动性和股票的那种流动性完全不能等日而观。 对于做趋势的投资者,大家可以考虑焦炭这个品种。 有大行情才有大机会,大家的主要收益可能在一年里面都是来自于那两三波比较好的行情,平时就是赚赚亏亏。 在我们所有的品种里面,我们的上限一般根据不同的帐户,是在8-10%之间,也就是说这个品种不可能超过帐户的8-10%。 我觉得在期货交易里,大家一旦形成了一个比较有效的,有生命力的逻辑体系和交易理念、系统之后,更多的还是要靠运气,靠行情。 演讲实录: 张然:谢谢大家!中间休息,大家有很多话也是想互相交流,在我们杭州举行这样的一个量化交流活动,对于我们在行业的这些人来说都是一个很难得的机会。作为一个量化投资的实践者,我自己在这里面也从很多前辈身上学到很多东西,也形成了自己的一个交易风格和对量化投资的一个理念。那么在这里,我就把自己的一些实战中应用的交易思路和理念给大家作一个分享。 今天主要是谈一下品种的特性和策略的适用性这一块。 这是我个人的一个介绍。在9月17日,《期货时间》栏目有一个电话专访,是在优酷网上,可以搜到,是孟一对我的一个专访。再有一个是在《期货时间》有一个兵器谱,我们有一个帐号叫“金光储”,也在里面作实盘的展示。大家如果有兴趣,可以看一看这些。我们也参加了CCTV的期货实盘大赛,目前也是排在前面的。 就交易来说,任何交易都要有一个基本的逻辑,我个人认为,在期货交易里面,它的基本逻辑首先是定位你的交易品种,因为当你有一个策略,如果你要是就这个策略本身你去思考过多的话,像毛老的话是“只见树木,不见森林”,那么对整个期货市场可能就会缺乏一个综合的认识。而我们在期货行业里要想取得一个比较稳定、长期的收益,它的核心就要对整个市场的概貌有一个正确的认识和理解。因此,品种的选择一定是我们期货投资里面最重要的一环,而且是最基础的一环,只要这个基础你打好了,就像我们在不同的土地上会生产出不同的粮食一样,在东北肥沃的土地上,它能够产生很有营养的大米,很好吃,但是如果在贫瘠的土地上,你很难种出那样好吃的大米,原因也很简单,这就是你投资领域的不同,在期货的这个领域里面,投资的品种不同会造成截然不同的一个结果。 再一个是周期,实际上不同的品种适应性的周期是不一样的,有些品种适合于小周期,比如说日内,尤其是一些新上市的品种,那么在短线的一些交易策略往往是比较好,因为这些品种在上市初期我们的交易所会请很多一些操盘手去推动这个品种,让它尽量的活跃,从而吸引更多的投资者的介入,这样子往往新的品种在短期内,几天的时间内,它会有一个比较好的波动性,而好的波动性就决定了我们短期的交易策略往往会取得一个比较好的收益。因此,我认识的一些投资公司的朋友,包括做量化交易的,现在已经不再像我们传统想象中那样,当一个品种上市半年以后,我们对于它有足够的历史数据测试才去做它,不是的,而是已经准备好,当一个品种上市之前,我们就已经准备好了一些相应的短线的策略,来做这个品种。因此,像我们刚才在下面聊天的时候就知道,我在上市的时候,我们在开市之前就已经准备好了用哪些策略来去做这样的一个品种。 所以说,在品种的选择和在周期的认识上,我们有很多不同的想法和理念,并不是说我们所有的品种都需要用一个周期或者是要有一个固定的套路、模式去套它,然后看这个结果能怎么样。实际上,如果你要是这样子,用同样的模型去套这样的一个不同的品种,得出的结果不一定是理想的。 再讲就是这个策略,策略实际上是具体的,它一定是适应这个品种,适应周期,最后才有这样一个策略。因此,策略更多得出来的是果,而前面是因,没有因就没有果。 品种的特性,我简单介绍一下。实际上在这里,我相信很多朋友都是期货行业有很多年经验的,包括一些前辈,那在这里我只是谈一下我对这个品种特性一些基本面的理解。当然,这个基本面不是说那些基本的信息、宏观的一些东西,而是有品种特性的一些基本的东西。 那么这个品种的特性,从三个层面上去理解它。我们把它看成一个品种的连续性,品种的波动率和流动性。连续性是什么样的一个概念?实际上简单点说就是看这个品种的跳空,是不是频繁的跳空?跳空的幅度大不大?在这里我们可以看到,螺纹钢在我们所有主要交易的品种里边连续性是最好的,因为它没有外盘对它的影响,它和股指相关性是最高的。因此,螺纹钢的这种开盘跳空幅度小,一般的连续性,我们基本不会太担心螺纹钢的隔夜风险。但是这两样,我们大家都有经验,黄金白银,每天都跳,基本没有不跳的时候,而且跳空的幅度非常大,后面我们有对黄金白银跳空幅度的统计,我相信如果你对跳空没有实质概念,当你看到这个统计数据的时候,你一定会很惊讶,这就有潜在的这种风险。当然,风险并不一定是坏事,它本身也孕育着机会。 再有就是波动率。就从交易来说,尤其是趋势交易者,我自己把自己定位成一个趋势交易者。那么波动率的大小直接决定了我们的收益率,我们可以看到,目前市场上波动率比较好的品种,像白银、焦炭、股指,这些都是我们主要的一个配置。白银这个品种现在波动率是非常好的,焦炭是商品里边波动率比较好的一个品种。股指是一如既往的好,从上市到现在,一直是一个比较理想的品种。所以做量化交易,做程序化交易这一块,股指是成交量最大的,而且吸引量化交易的资金也是最多的,而且量化交易自动化交易在里面占的比重也是最高的。 那么波动率现在最差的是什么?我只拿了一个来比,就是棉花,大家也都知道。因为国家的棉花收储政策,这个品种的波动率现在基本走直线了。从趋势性交易来看,这是一个完全没有价值的品种了。但是棉花也曾辉煌过,从2010年的8月份到2011年的8月份,这个品种是非常辉煌的一年,那么那一年也造就了很多传奇。 再就是流动性。这个流动性,我知道很多朋友实际上对期货品种的流动性关注度不太高,而且对它已经形成了一种是,好象每个人每天都在看,但他对这个流动性最好量化,去分析它。目前来看,股指的流动性非常好,白银的流动性也很好,因为开了夜盘之后,白银可以晚上交易,可以白天交易,它的成交量现在都是巨量的。那么燃料油,我们都知道这是流动性最差的一个品种,曾经有的时候,燃料油每天的成交量是零售,就是没有人交易它,那这样的品种你也不用去交易了。除非你是什么呢?你是钓鱼的,在涨停板加一个单,跌停板加一个单,你去钓鱼,否则这个品种是没有任何价值和意义的。 因此,在做品种特性的这种认知和了解的时候,我主要从这三个层面上去考虑它。而且后面的策略,我交不交易品种,也从这三个层面去考虑这样的一个指标。 连续性,主要是我们谈一下跳空的这个频率和幅度,跳空的贡献,对风险的一个对比,然后跳空和资金管理的关系、跳空和策略的一种关系。 关于跳空,随便拿白银做例子是最好的。这是我们统计的近期的跳空的幅度,我们看到,2013年,也就是今年4月16日,最高的一次跳空是多少?8.95,开盘并跳了8.95,这是什么概念?你知道4月15日,实际上那一天跳空,那一天跳空是5.9,第二天跳的8.95,我们都有印象,白银那两天时间和黄金,两天就干了一个非常大的波幅下来,两天两个停板,这就是风险。当然,对于某些特别有趋势的交易者来说,这就是巨大的利润和回报。 这是白银跳空近期统计的一个相关的数据图,那上面有几个是5%以上的跳空,甚至4%,3%以上的比较多了,1%以上的跳空就更多了,1%这个幅度如果要从传统的商品来看,就已经很大了,但白银里面,1%的跳空是非常平常的。  图1 我们来看一下,8%的一次,这一次是顺势交易,为什么叫顺势交易,因为在那前一天也是跳空,也是什么?也是跌的。因此,如果第二天跳空和前一天的走势是一致的,我们把它定义成这叫“顺势跳空”。那么大于5%的跳空次数是4次,其中顺势跳空了3次,也就是跳空比测算,只要你是做顺势交易,只要你跳空总体来看给你带来了收益并不小,而且会大于它的风险。但是3%的是什么?10次跳空的时候有7次是顺势跳空。1%59次,59次中有31次是顺势跳空,这个就已经接近一半了。但是有一个值非常好玩,小于1%的跳空只有56次是顺势,大部分是逆势。也就是说,跳空的幅度小的时候,反而是一个反向性的跳空占据多数,因此这就决定了如果你只是做一天或两天的这么一个隔夜,那么你这个跳空对你总体来看不见得是好事。但是如果你要是做一个相对比较偏长的,比较一周、两周,甚至一个月的这样一个隔夜的趋势单的时候,跳空长期来看并不是坏事。为什么不是坏事?我们这里有一个累计,如果以日,就是前一个交易日的方向来定义跳空是顺势还是逆势,我们可以看到它的累计跳空收益是7%,也就是说,你光在跳空上就凭空多了7%的收益。如果你是以周来定义方向,是负的0.18%,这个值也不大,基本是平的。但是以月为定义跳空的一个方向是不是顺势和逆势,也有7%这样的一个收益。那么从这里,我们可以得出一个结论,在白银这个品种上面,我实际上更喜欢做什么呢?我其实喜欢做两个交易,一个是它的纯日内交易,一个是它的长线隔夜交易。因为在长线隔夜上,跳空给我带来的这种收益实际上会大于它的回撤。 那么跳空的幅度,这很有趣。开夜盘,就是我们白银开夜市之前,我们统计了,它的跳空平均幅度每天是1%,那么开夜盘之后,21点,晚上那次跳空,我们统计的幅度是0.77%。开夜盘之后,第二天晚9点,还晚了0.7%,很有意思。也就是实际上,我们开了夜盘之后,它的这种一次跳空变成了两次跳空,而两次跳空的总和实际上大于这个一次跳空,这种风险如果从短期来看并没有消弥多少。因此,如果我们说美好的愿望是开夜盘就把这个跳空能够大幅减少甚至是取消,这个基本是目前来看还不现实的,没有达到这样一个目标,而且两次跳空它的整体幅度绝对值可能是大于这一次跳空的。那么这样子我们可以看到,白银这个品种很有趣,实际上很有趣。就我们对它这样的一个认识和这样的一个跳空统计,如果你只是做一个偏短型的隔夜,实际上从概率上并不合适。从长线来看,如果你要作一个长线的白银策略,实际上是很容易赚钱的。就我们有经验的一些策略交易者来说,只要你把长线的策略安在白银上面,和捡钱一样。 但是长线隔夜跳空的风险我们怎么来衡量和度量?我们这里有一个表,就是白银的杠杆。如果你是一倍杠杆、两倍杠杆等等到八倍杠杆,那么第二天跳空的幅度如果是这样一个幅度,对你的仓位影响有多大?这种风险是多大的?我们在这里有一个表,作了一个统计。如果你要是8%,就是那天8%的跳空,最大的一天。那么一倍杠杆,一倍杠杆是什么概念?如果我们假设保证金是10%,当然,白银和保证金一般期货公司都会设的会比10%高一点,12-15%之间,我们假设10%,对一倍杠杆。那么,当你遇到这种一年一遇的最大跳空的时候,你第二天资金回撤是8%。如果你杠杆是20%呢?你资金回撤就是16%,这是很可怕的,16%,一天你就干下来16%的资金回撤,这是很多投资人是接受不了的。双倍杠杆,如果30%的这个持仓全部都是白银,那这个基本上增量的,是24%的一个回撤。如果你要是5倍,50%的持仓,很多个人投资者比较喜欢赌,那么50%的持仓,如果8%的跳空,第二天是什么?40%。40%是什么概念?就是第二天的仓位的整个资金已经没了40%,而且一般已经达到了期货公司的什么?期货公司让你补交保证金那个线了,我们所谓的“爆仓”。如果要是6倍杠杆,这肯定是爆了。这个地方,这后面都不用看了。那么5%,我们可以看到上一个页面中,有几次大于5%,有4次,对吧?这个可不少了,平均至少是两月一次5%以上的跳空。那么这是5%,我们看一下5%的跳空对我们的影响有多大,如果是一倍杠杆10%的白银持仓,就有5%的资金回撤,两倍10%,三倍15%,这很简单。那么这样子,实际上如果你是5%的一倍杠杆的持仓,在这个时候,实际上这也是比较大的。相对如果要是一倍杠杆的3%持仓,实际上这个3%一般都是能接受的。在我们资金管理里面,如果遇到一些比较极端的行情,第二天资金回撤3%,大家一般都能接受。那么一倍经常出现的百分之一二,这个大家都可以不用太在意它。  图2 在这里,这个表是给大家一个借鉴,实际上也很简单,就是如何度量风险。我们的风险,我们经常说,很多客户说,机构也说,当出现风险的时候,你的风险有多大?你就从这个表里边一下就看出来,风险就这么大。那么我们在白银的这个品种当中,怎么去控制我们的仓位呢?我们实际上隔夜的持仓,一般是0.5倍的杠杆,最高,就是如果要说隔夜,当我们遇到涨价之类的,这个杠杆从来没有超过0.5倍这样一个概念。那这样子,即便它遇到了,我们大家也都知道,周三晚上,伯南克,美国那边一出事,然后整个白银、黄金刷刷往上涨,一下子涨了6%,我相信那天晚上拿到白银空单的人心里那种感觉肯定很不爽,就周一肯定涨停板又得砍了,是吧?但是这个世界就很奇妙,周五晚上,白银整个全下来了,怎么涨的就怎么跌回去了,大家做空单的躲过了一劫。实际上我相信在座的拿空单的肯定多,因为空单是顺势单,拿多单的反而可能业余投资者会比较多。 这是我们白银长线的一个策略,这是我们实盘内用的。这就是用白银1312合约,我们测的一个半年的交易情况和收益。这半年我们交易了11手,这个白银收益,整体收益是3万3,这样的一个策略盈利率是大概54%,这就是我们白银长线的一个实盘。  图3 那我们刚才谈了一下,实际上就是品种的跳空。你如何去定义期货这样的一个跳空风险?下面我们就谈一下流动性。实际上流动性是我觉得期货行业最有意思的一个地方,因为它的流动性和股票的那种流动性完全不能等日而观。我们来看一下,我这里主要介绍一下流动性的主要概况和过去主要流动性的变化,看流动性与多幅度相关性这一条。 我们来看流动性,实际上在我们这里,主要把流动性定义成成交价值除以持仓价值。这是我统计的8月30日基本主流品种的一个流动性。我们可以看到,白银流动性现在是最高的,为什么这个品种赚钱效益好、波幅好?就是因为它的夜盘开了之后流动性非常的好,它现在的成交价值除以持仓价值已经达到了11倍多。大家可以去看一看,如果要说它的持仓价值是40万,它的这个成交量已经能达到400万这样一个水平。那么沪深300那个股指期货的流动性原先一直是第一的,白银上来了之后,它排第二了,它现在也是10倍多。这个流动性实际上在国外的期货品种里头很少见,在我们国内这种流动性真的是很厉害很厉害的。那么焦炭的流动性和沪胶的流动性也都排在前五,这两个品种也是我们非常喜欢做的品种。焦炭的流动性在4倍,沪胶的流动性也是接近4倍,而且橡胶的流动性一直稳定,非常稳定,甚至平均稳定在3倍以上。那么这个品种实际上对于很多炒手和作趋势的投资者都是特别喜欢的。焦炭因为上市时间短,只有1年多的时间,这样的一个品种,实际上它上市以来表现出的这种走势,趋势的连续性特别好,所以说,对于做趋势的投资者,大家可以考虑焦炭这个品种。  图4 实际上后面我为什么要画一条杠?后面除了前面有几个品种,我们偶尔会考虑根据它的这种资金变化,当一旦这几个品种跑到前面的时候,我们会考虑它。那么基本在排后面的这十几个品种基本上看都不看,平时看都不看,更不要去说做了,因为这样的品种明显缺乏资金关注,缺乏流动性。这样的品种有波幅,它也不连续,因此对于不稳定,不能带来稳定收益的这样的品种,我们基本不关注它。 我们统计的一个品种的成交量、持仓量、流动性和日波幅,它的三个图,这实际上就是白银。这个品种的成交量这样一个图的走势、持仓量走势和流动性,流动性就是成交量除以持仓量这样的一个走势,和这个日波幅。实际上我们可以看到,相关度从荧幕看上去,哪个相关度是最高的?肯定是流动性和日波幅的相关度是最高的。我们对一些主流品种,我们对几个品种作了一个相关性的统计,对于它们的日波幅、流动性、成交量、持仓量,它的一个相关性。白银的流动性和日波幅的相关性是0.698,这要高于成交量与它的相关性和持仓量与它的相关性。焦炭流动性和日波幅的相关性是0.668,成交量的相关性是0.58,持仓量就比较小,只有0.035,平时你看焦炭的持仓和日波幅基本没啥关系了。 股指也很有意思,股指的持仓量和日波幅也没啥关系,基本看不到什么关联性,成交量和日波幅的相关性是0.746,因此它的波幅和它的成交量相关性是比较大的,流动性和日波幅的相关性也是比较高,有0.669。 实际上,就我个人的实践经验来看,我更喜欢看这个流动性,相对于看持仓和成交量来说,我更喜欢通过看一个品种流动性的变化。因为流动性的变化,它不是某一天的变化,而是连续一周、两周、一个月、两个月这样的一个变化,我们来看这样一个品种是不是在整个这样一个资金层面上和整个的资金结构上出现了一些我们以前没有发现的一些变化。 真正有经验的投资者,他会知道,有大行情才有大机会,大家的主要收益可能在一年里面都是来自于那两三波比较好的行情,平时就是赚赚亏亏,尽量资金曲线平滑一些,当一旦有大行情起来的时候,我们的资金曲线就会一下子拔起来,这时候才能让我们的整个帐户出现一个比较明显的增益。 我们来看这个波动性。我们主要是三块,主要品种的一个波动性的对比,不同品种波动率的特性,最后讲一下如何通过波动率的变化来淘汰品种。 这是我们统计橡胶的月波动率。橡胶这个品种相对来说,它的这种波动和别的品种比较起来,以月为单位来统计是比较平稳的,而且它的月均波幅最高,达到13.62%。橡胶的月均波幅是最高的,所以说如果你要做橡胶,我们虽然知道隔夜有风险,但是橡胶实际上的隔夜策略总体收益性非常好,会远好于一般的一些品种。而且当橡胶出现波幅特别大的时候,比如说月均波幅达到30%的时候,我相信这几个月对于我们作量化的来说,在橡胶这个品种上,它的收益都会特别明显。橡胶这个品种总体来看,它的这个收益比较平稳,比较少出现极端的那种特别不活跃的,那样的月份都比较少,比别的品种明显要少。 白银的月波动率,我们可以看到是一个明显上升的波动率。白银在上市之初,它的波动率并不大,因此也没有太好的赚钱效应。但是随着白银这个品种的时间的增长,它的波动率在逐渐增长,而且我们从今年三月份开始可以看到,白银的波动率急剧的放大。因此,今年在白银上赚钱对于趋势交易来说是很容易的事情,如果你在白银上没赚钱,那肯定是你的交易策略没有适应这个品种在目前阶段这样的一个状况。白银的月均波动率现在是11.6,而且我们可以有进一步的预见,白银这个波动率还会保持比较高的水平,在月这个单位上。所以说白银也是我们比较喜欢的一个品种。 股指这个加权的指数月波动率,我们作了一个统计。上市初,这个月波动率非常大,因此2010年很容易赚钱,2011年相对少一点。在这里我们可以看到,从2012年底到现在,这个波动率有所增加,总体来说是比较平稳的。股指的月波动率均值是10.13。实际上股指这个品种很有趣,它如果要是从月和周、日的波幅去统计来说,都处于一个比较好的水平,在所有的品种里面,都比较强。所以说这也是吸引了大多数人喜欢做股指的原因。另一方面,股指这个品种确实容量很大,流动性好。 铜,我们可以看到实际上比较讨厌的是,铜的整个月波动率都在下降,但是基于铜历史的辉煌,偶尔它抽了也会爆发出特别大的行情,所以大家对于铜这个品种弃之可惜食之无味,但是总得关注它,一旦出现大行情就会特别大。所以说我们现在可以不做,但是你不能不关注。这个品种的月均波动率是10%左右,而且目前来看,感觉上铜的波幅有回复增加的一个可能。所以我们在铜上目前来看,我们的配置是这样的,当一个品种我们觉得它有价值的时候,我们会给它配一个很小的仓位,比如说可能这一个帐户里面只配一手铜,但是等铜这个行情真正发动起来的时候,当波动率起来的时候,资金进去的时候,我们把这个仓位会相对增加的。增加到什么程度?增加到我们认为这个品种的上限。比如说白银现在就已经增加到上限了,在我们所有的品种里面,我们的上限一般根据不同的帐户,是在8-10%之间,也就是说这个品种不可能超过帐户的8-10%。 这是焦炭的月波动率。焦炭这个品种也是比较好的,而且它整体的一个波动率波幅是在上升的趋势中,它的月均波幅是9.43,而且整体来看是逐渐增加。那么焦炭这个品种现在成交量、流动性都非常好,也值得关注。 豆粕,豆粕实际上和铜有点像,它要么不动就一点也不动,要动就一下子动得特别大。所以说对于豆粕,也是采用和铜类似的这样一个策略,我们去关注它,但是不一定给它配很高的仓位。一旦它起来增长,我们的仓位会逐渐增加。豆粕的月均波幅是8.48。 我们在这里作了一个统计,就是说这些主要活跃的品种,我们现在关注的,橡胶、白银、股指、铜、焦炭、豆粕,它的月波动率、周波动率和日波动率。我们对这些波动率都有一个认识和概念,也就是说,如果你的日波动率这样一个品种处于一个比较好的情况,你可以做这个,这个品种比较适合做日内短线,也就是说,它给了你日内短线赚钱的一个机会。如果日波动率不大,比如说像豆粕日波动率只有1.2,它的收益肯定比不上股指的日波动率2.1,这个很明显。因此我们的日内短线这样的策略,如果你要配置,一定是配置在股指和橡胶这样的品种上,那么白银虽然也还可以,但是总体来说它也是不如这两个。 铜的这种日波动只有1,这样子实际上很难赚钱的,在短期来看。周波动我们可以看,股指4.96,白银5.1,橡胶5.1,因此这三个在这种中线级别,也就是隔夜几天的隔夜这样一个趋势性上,它的赚钱效应是最好的。实际上我们的策略是根据周期的不同,组合的不同,它也会有很多种周期性,有日内的,会有平均几天持仓的,也有平均几周持仓的,因此不同的周期才会产生我们比较平滑的资金曲线。 就月波动率来看,橡胶现在是排在第一位的,然后白银第二位,股指第三位。铜的月波动率实际上并不低,你虽然可以看到铜的周波幅、日波幅都不高,但它的月波幅并没有明显的跌,说明它适合做一个长线的、大趋势的品种。然后焦炭9.43,豆粕8%。 这就是我们统计出来的波幅和我们对它的一些理解。因为我们在实际中,我们的一些策略和仓位,和这些波幅的这样一些配置。  图5 实际上在交易中会经常遇到一个问题,就是一个品种什么时候把它淘汰?做量化交易,如果你要在品种配置里边有PTA这个品种,我相信你会又爱又恨,为什么?因为在前年、去年,PTA总体的量化趋势性非常好,它的赚钱效益很好。如果大家前两年配的PTA,一般都会赚钱。但是PTA这个品种偶尔也会出现一些奇怪的行情,像去年7月份到11月份连续四个月横盘,这4个月做趋势性,你在PTA上是很难赚钱的,它会成为你整个所有策略里面利润的负贡献者,也就是说会吃掉别的利润,因此如果你对这个品种没有一个及时性的关注,很容易吃这个亏,而且一吃就吃好几个月。今年,实际上从4月份开始,PTA又进入到了这样一个横盘振荡的结构,而且这个振荡很无厘头,今年是今天振荡,明天就全没了,然后行情是今天涨了,明天又回来。如果你要想做趋势性真的非常差,也很难再往前。因此这个品种在今年,我们四五月份的时候就把它全部都剃掉了,一点点剃。我们刚开始发现这个资金和整个行情出现变化的时候,我们就开始剃,然后剃到一定程度发现这个品种已经不值得做了,所以一手持仓也没有。也就是说,到现在我们PTA这个品种现在一手持仓都没有。 如果去淘汰品种,要看品种什么呢?也是几个指标,这样你就看得到这个品种值不值得做?第一,看流动性。如果这个品种大家都不赚钱了,投机的资金就会出来。出来以后,炒单手也不做它,这样就没有成交量,没有成交量,那么这个品种的流动性会急剧降低,持仓量也会持续降低。这样的一个品种你想要再有波幅,基本不可能,除非是那种一日游,这样一日游的行情对于大家来说意义都不大,基本上是鸡肋。所以说,如果你要去看一个品种,主要看这几个量,应该基本能够达到大成本的这样一个目标,然后就会最终关注到你的波动率。如果一个品种长期封盘,这个波幅不大,这个品种赚不着钱的,这个波动率肯定上不来的,那这样的品种我们就一定要尽快把它淘汰掉,否则就会影响到你的资金曲线。 讲到这里,我们举一个特别有意思的例子,这个例子,我相信很多投资者对于这个品种会非常非常熟悉,而且也非常怀念。在这个位置,是2010年8月份,大概是棉花1.7万的时候。这个位置是2011年8月份,大概是2.08万元的时候。那么在一年的时间,我们知道棉花这一年的行情造就了很多传奇,是吧?浓汤野人从500万到20亿的故事,还有叶大户、傅海棠,在棉花上也实现了一个资金量从百万级到千万级,甚至上亿这样一个积累。实际上我觉得在期货交易里,大家一旦形成了一个比较有效的,有生命力的逻辑体系和交易理念、系统之后,更多的还是要靠运气,靠行情。我们说时势造英雄,我们来看一下傅海棠,他是怎么赚钱的?他在大蒜上赚了第一桶金,对吧?大蒜我们都知道,翻着番的往上涨,他实现了第一桶金,然后在棉花上实现了量的积累,就是从第一桶金就变成了一个大户了。然后再后期,又在豆粕上赚到了比较多的资金,但是和前两次相比都完全不是一个量级的。 因此,在塑造一个投资公司和投资者的时候,很多时候,当你有了一个正确的交易系统和方法的时候,更多的还要靠什么?靠行情。就这样的行情,如果对于我们做量化交易者来说,哪怕你只配了10%的棉花,那一年你的仓位一定是翻番的,10%的棉花,你一定是翻番的,在那一年里头。所以说这就是时势,这就是市场会给我们机会。这是以前的机会,我相信以后还会有。 在这里,预祝各位交易者在未来的投资里能够一帆风顺,谢谢大家! 期货中国刘健伟录音编辑整理 七禾网期货中国注:成绩代表过去,未来充满挑战

责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]