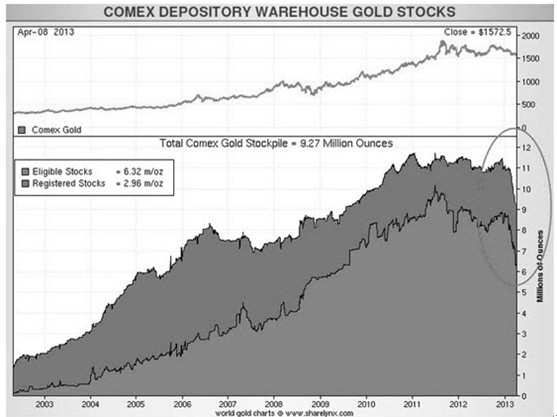

| 通过六个维度追踪市场主力的资金流 如果交易员可以发现并跟踪主力资金的流动方向,想不赚钱都很难。所以我们开篇第一章先讲如何发现市场资金的流动方向,追踪市场资金的流动是我们判断趋势并在交易中跟踪趋势的最重要的方法,也是笔者写作本书的目的。换句话说,与其说我们在追踪盘面的趋势,所谓“顺势”,不如说我们其实在跟着主力的资金跑,紧密地团结在以主力为核心的资金周围,与主力保持高度一致,主力去哪里我们就去哪里。实际上这种发现并追踪资金流的方法也适用于其他的市场,例如交易国债期货、股指、商品和外汇等。但本书只是就该方法在贵金属市场的运用做深入探讨,至于如何运用这些方法寻找跨市场的单边交易机会,如有可能,笔者以后再另撰文与各位交流。市场里的交易品种和交易机会很多,我们现在就以贵金属这个市场来了解并验证这种追踪资金流的方法。至于“举一而反三”的工作,我们就把它托付给“逝者如斯夫,不舍昼夜”的时间吧。 在本章的后面还要用到的一种比较特殊的平均K线的看图方法,这部分内容好像国内讲的比较少,国内的书籍涉及到的这部分内容也比较少,所以在本章我配了一些图以方便各位更清晰地了解这种K线。 交易成功的前提条件是什么? 在展开讲解资金的流动之前,各位可以问问自己,在市场里面交易,能确保你的成功要素是什么?在最近线下讲座中我问过很多现场的交易员们,给的回答五花八门,例如跟踪趋势、严格止损、截断亏损让利润奔跑等等,基本都是平时我们听过的标准答案。但也有一些交易员提到了风险控制,笔者认为这四个字可能是确保我们成功交易的根本前提,为什么这么讲呢?因为在这个市场里绝对不缺钱,而我们看到的那些“挂”掉的交易员,就是“前仆后继”中那些前仆的交易员们,他们都不是不会赚钱的交易员,许多都是赚过很多钱也曾经辉煌过的交易员。淹死的都是会游泳的,不会游泳的话不会被淹死因为他根本就不敢去下水游泳。在交易这个市场中,“挂”掉的都是会做交易但不会做风险控制的,所以我认为成功交易的前提条件是风险控制一定要做的非常优秀,因为大家基本就是同一起跑线,智力也都差不多,而在研究方面的优势、硬件方面的优势,一家机构和一个散户之间的差别也并不是如想象那么大的天壤之别。而且基本上很多机构也是亏损的,散户的二八定律其实也适用于机构,很多私募或者公募机构也是常年亏损的。有一位美国的资深商品交易经纪人,他自己不做交易,在芝加哥商品交易所做了36年经纪人,他说在他的客户里面,做单边交易的这么多年下来最终赢利的不超过20%,也就是说100个单边投机的交易员里面,36年下来顶多20个人最终是获利的,其他都是亏损的,这与做对冲或套保的交易完全是不同的结果。所以这点也提醒我们各位做单边投机的交易员,你的风控要做的非常好,最终大家比拼的并不是说你有一个多么好的交易系统,你有一个多么厉害的交易指标,你有一套多么厉害的IT设备,或者是多么多么快的下单通道,当然这些也重要,但最根本的是你的风控是不是做的非常好,尤其在类似4.12金银这么大幅下挫情况之下,你是不是依然还能保证你的账户安全,或者说,就算是爆仓了,你是否还有可能有力量卷土重来东山再起?如果你不能的话那么就说明风控方面需要加强。作为交易员我们首先应该知道,在判断市场的方向之前要先做好风险控制,这次判断对了并不能保证下次你一定正确。作为交易员尤其不能等到急需用钱的时候,去贷款融资做交易来赚钱。这个就像很多年前一部电视剧《北京人在纽约》里的一个场景,男主角王启明没钱给工人们发工资了,他直接开车去了拉斯维加斯的赌场,希望能赌赢一把,这样就有钱去发工资了,结果当然大家可以想象得到。所以在抱着去“赌一把”的心态下场之前,交易员需要问问自己,这个游戏你输得起吗?如果你输得起,那么就可以去玩。如果你输不起那你还要去赌吗?赌到最后你是要赌自己的钱,还是赌别人的钱,还是要赌自己的命呢?所以这些也是我们做交易要首先考虑的事情,我们现在放在账户里的资金,如果真的爆仓了,爆光了,或者甚至穿仓了,还倒欠经纪公司的钱,这个钱你输得起吗?如果输得起,那么我想你可以随便玩,怎么做都可以。如果输不起的话,那么你需要考虑,这个时候要么是我把资金先出金出一部分,让我自己的心态可以轻松一点,或者是我把自己的仓位减轻一些,这些都是我们在交易一开始就要考虑的问题。 如果通过分析本书所讲的贵金属交易的六个维度,发现可以进场了,那么首先要看资金该如何去把握?万一价格有回撤我们该如何处理?最终各位应该可以掌握这样的一个风控的思路,也许最终你会自己多出一些分析的维度,例如第八个维度,或者你会少几个维度,你觉得有些维度没有必要,你就用两个,然后加上自己一些独特的东西形成自己独特的系统,那么这个系统就会变成你的独门利器。如果能做到这种程度就非常恭喜你了!这个就是孔子所赞叹的“举一而反三,告诸往而知来者”。能让古圣先贤赞叹的一定是非常好的事情,所以如果本书能在实盘交易方面给大家提供一些帮助,是一件让人感觉非常欣慰的事情。 关于市场里的消息要不要去听? 上面提到过交易的首要一点就是你要做好风险控制,我们讲的所有方法的一个大前提就是你的风控做的很好,才有后面的交易。如果你的风控做的不好,就算真的给了你一把屠龙剑,也把一条龙送到你跟前让你宰,最终你还是会把握不好,说不定你最终反而会被龙给干掉了。所以我们讲的一切方法都是基于你有良好的风控。在风控确保的情况之下,我们所需要做的,除了在市场里面跟踪趋势以外(其实我们在跟踪一个我们主观认为存在的趋势,比如上涨或者下跌只是我们眼里的方向),还有更重要的是我们需要知道资金的流动方向。这是我们在反复讲的,我们怎么知道主力资金进去了?又怎么知道主力资金出来了? 在我们了解资金的流动方向之前,我们先来看如何去对待市场中的消息,因为很多交易员很喜欢打探各种消息,有来自媒体的,也有来自某些权威渠道的。由于职业的原因,笔者可以接触到很多业内人士,所以各种消息也会经常铺天盖地而来。比如这次金银大跌的前几周我去问过期货界的一些人,这是两家国内比较有代表性的期货公司,一个是一家有色金属上市公司下面的期货公司,因为银是很多有色金属的伴生矿。我问过他你们那里做空的主力是谁?是现货商还是一些投机资金在里面倒腾?他的回答是资金而不是现货商在这个地方做空。我觉得很奇怪,因为价格跌成这样,而一般现货商喜欢逢高卖而不是逢低卖,除非因为价格呈现下滑趋势他们必须进行套保操作。然后我又去问另一家期货公司,这家期货公司的保证金规模在国内应该在前十之内,他们机构部的一位老总,我也问同样的问题,现在做空的主力是现货商还是一些投机的资金?他的回答和前一家公司差不多,而且他们的一个最大的现货商在白银上的持仓也就是3400多手白银空单,其他的他所看到的都是一些投机资金在里面。所以当时我认为这次的金银下跌搞不好是“多杀多”,是投机资金对于价格的操纵。就是有钱的多头们先去打金银的电子盘,先把价格打下来,打下来以后再到现货市场去买便宜的金银,其实他们本质是多头,但要先扫掉电子盘里的多头,扫掉以后等没有任何买盘的时候你再去买就很容易把价格买起来,你会买在一个真正的底部。所以这种情况之下我们跟踪主力资金的流动就显得非常重要。 另外还有一个是我当时忽略的这么一个信息,在今年(2013年)年初当时金银还在上方纠结的时候,黄金价格当时还在1700美元附近晃荡,另外一家期货公司的研究员,他也是我主持的节目《交易前线》中的嘉宾,平时他很热衷于打探各种路数的消息,当时他来跟我讲说他问过德意志银行的一位交易员,这位交易员告诉他说他们得到的指令都是做空黄金而不是买入。一般这些银行的交易员不用分析,他只是接受下单指令,去执行指令就好了。这位期货分析师就很奇怪就跑过来跟我们讲。他说我问过德意志银行的人,他们都在卖空。所以我第一反应是这个外资银行的交易员说的是反话,希望大众去做空然后他们好去推高价格搞“逼空”。外资机构经常干这样的事情,明着唱空而暗地里做多,所以我就没有把这个太当回事。但是现在看来似乎外资银行是对的,他们真的在做空。如果银行做空的话,基本上主力资金从投机角度而言是在往下打价格。我们知道很多时候,当多逼空的时候,就是所谓“空头不死,多头不止”的逼空行情,我们经常会看到的那种直线90度拉起的行情应该是逼空。在多空对决的时候,如果多头逼空的话,一般空头会落败,因为空头没有足够的货,空头只要不投降,多头会一直把价格往上推,那么多头如何能把价格不断往上推呢?有个前提,就是多头一定要筹集到足够的资金,而且这个资金的数量一定要多过空头的资金,你才能把价格往上推。反过来如果空头钱多的话,空头可以把价格打下来,大不了到时候我交货。但如果你把价格推到一个空头不能承受的位置的时候,空头又没有足够的货物交割,我们知道市场上的钱比货多,例如你做金银也好,做铜也好,你说是铜多还是钱多?毫无疑问当然是钱多。所以,如果在某些时候多头获得了银行的支持,那么空头是必败无疑的,这种例子其实非常多。我们不说别人,咱们自己就这么被外资机构修理过。比如说中航油在2003年做空原油被逼空,2004年我们国储局在伦敦做铜被人修理过,更早时候在1997年株洲冶炼在伦敦做锌也是被人修理过,我们做空,人家做多。我们以为我们手上有货,做空是天经地义,把套保做成单边做空投机,试图把价格往下打,结果导致国际炒家空前团结,因为中国是资源消耗大国,没有那么多可以交割的现货。所以这种情况下如果银行支持的话,一般胜利的天平会倒向钱多的一方。最终的结果我们现在当然知道,我们这几次单边投机做空损失惨重。所以如果我听了那位期货分析师的小道消息而去做空贵金属的话,当然会获利颇丰,2个月的空单下来,获利一定颇丰。但问题是万一听的消息是假的呢?德意志银行告诉他的消息万一真的是个反向的指标呢?或者说德银做空了,但别的银行都做多的话,那该如何处理?所以道听途说的消息,或者公开渠道的信息都仅供参考,并不能作为交易的主要依据。 所以这次在贵金属市场上,如果银行成为做空的主力,那么他们的钱是源源不断的,他们完全可以把价格往下打,只要能让价格触发多头们的止损位,则后面汹涌而出的平仓卖盘就会变成所谓的“多杀多”,最终把一部分多头打爆为止。今年4月初的时候我写过一篇文章,“谁运走了黄金库存?”,是关于美国COMEX市场的金银库存大幅下挫,而摩根大通仓库里面的金锭库存快被提光了,这些都是一些信号。图1-1显示的是COMEX的黄金库存在4月12日前的快速下降。  (图1-1,COMEX黄金库存) 一方面是有货的多头也许不相信交易所把他们的货保留在仓库里面,所以他们宁可运回来,也不愿意放在交易所的仓库里面。假如塞浦路斯银行的“杀富”事件再重演一遍的话,那么这个时候把钱放在别人兜里面是件很危险的事情。另一方面就是可能有机构在借出贵金属作为后面打压市场的现货保障。所以这次也是一个信号,前面提到做交易时,道听途说一些消息是不可取的,但我们可以通过多种途径分析出主力资金的流动方向,然后做出一个对于大势的判断,再加上合理的资金调配,以及做好最坏的打算,最终按照这样一个综合的策略去交易就非常靠谱,比我们单纯看一些指标然后很快做一个多空买卖的决定要靠谱一点。这样的分析方式还有一个好处是你入场后会很有信心,能拿得住单。你可以长期持有,无论是一两天,还是一两周,后者几个月乃至一年两年,你都敢于持有,并且在中间你还可以利用趋势的进展不断加仓,最终做一波这样的趋势下来,账户的表现会非常好。可能你的交易频率会非常低,看盘的时间也比较少,但是你的交易成绩会超过市场里95%的交易员,因为绝大多数交易员还是每天在市场里杀进杀出。有人说争取一周只做一单,他问这个是不是比较好的频率。我个人认为一个月做一单勉强还算凑合,如果你三个月或者半年才开一次仓,而且这样的开仓你确认会有一个季度乃至半年以上的行情,那么这个时候可能你的交易已经到了一个很好的水准,这个时候你再去看看别的交易员的成绩,你就会非常有信心并且能在交易这条路上走的非常非常远。 如何判断主力资金的流动方向? 如果资金离开国债市场,一般会先流入股市,随后才会进入大宗商品和外汇市场。 那么对于资金流该如何判断呢,大致该怎么看呢?在讲资金的流动之前,我们先看看有那些容纳资金的“池子”。总体而言,在全球市场里面大致有四个容纳资金的大“池子”,这些“池子”分别是债市、股市、商品和汇市。债市一般我们指国债市场,当然还有企业债,在本书中主要指美国的国债。以前我们把国债称为国库券,现在也叫国债,国内的国债曾经有过国债期货,大家可能听说过,1995年那场在中经开和万国证券之间爆发的327国债期货大战,今年(2013年)国内要重新恢复国债期货。美国的国债市场是全球最大也是流动性最好的国债市场,欧洲也有国债,包括西班牙、意大利等等,大家平时经常会在新闻里看到类似希腊的国债收益率上扬这样的一些内容等等,这个是债市。股市就不用说了,例如中国的A股,B股,美国的道琼斯工业指数,标普500指数,欧洲的股市,德国的DAX,还有日本的日经指数,香港的恒生指数等等这些股市的信息。第三是商品市场,大家知道铜、橡胶,还有大家比较喜欢交易的金银等都属于商品的范畴,另外还包括农产品,像大豆、猪肉、牛腩等,包括中国今后可能要上的鸡蛋期货。没说错啊,鸡蛋,只是我不太清楚以后这些母鸡们如何保证能生出符合交割标准的鸡蛋?建议大连或者郑州交易所对这些母鸡进行培训,要求必须持证上岗。此外还包括豆油,菜籽油,棕榈油这样的农产品,以及原油这样的战略性商品。原油号称“商品之王”,有机会我们以后再另文探讨。汇市,大家就很了解了,美元、欧元、英镑等各国货币。这是四个主要的容纳全球资金的大池子。 (未完待续) 《追踪资金流——金银交易的趋势判断》将由中国经济出版社于2014年3月出版发行,敬请关注。 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]