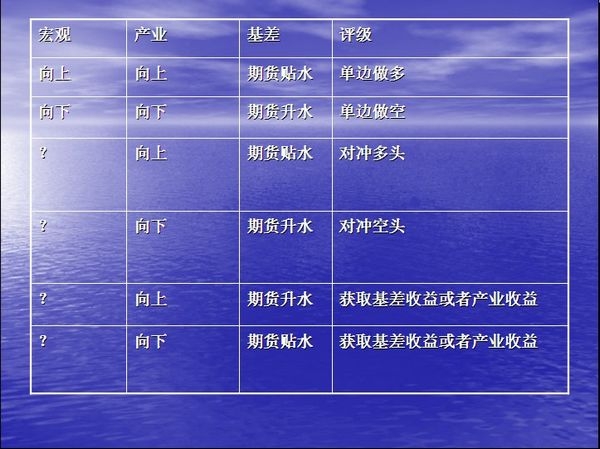

2014年1月12日,由中金所和浙商期货金华营业部共同举办的“赢在起点暨浙商期货金华营业部开业典礼”在金华国贸景澜大饭店隆重举行。会议邀请了国内一流经济学家以及中金所资深专家,讲解了国内金融投资市场的变革及影响、期权的意义及影响、2014年投资机会及策略等领域,另外会议还邀请了国内期货实盘大赛冠军于海飞先生到会,分享他的投资理念、交易策略等实战心得。以下是七禾网期货中国的于海飞演讲的部分录音整理。 精彩语录: 我做的一般是中长线,有时候拿两三个月都很正常,跟踪一个品种跟踪半年、一年也非常正常。 我以价值为重心去做交易,最欣赏的是巴菲特。 宏观实际上是我最看重的,这里面的东西太复杂了 《股票作手回忆录》,这本书非常经典,一旦失败的时候或者不顺的时候,回头去看这本书还是很有启发的。 我们做金融投机经常起起落落,对自己的内心非常的折磨。 一定要有储备资金,不要被一小波的行情、意外的行情给干掉。 杰西•利弗莫尔是一个短线高手,但是他最后总结,钱是坐着赚回来的,不是操作赚回来的。 11年、12年包括13年,实际上我都是做空的。 要看准一个大的方向,这个是最关键的,看准以后还要找到龙头品种。 为什么塑料就总是价格在高处,钢铁就不行,因为钢铁产能过剩,塑料是产能不足的。 2012年赚了好大一笔钱后来没有守住,实际上就是我对基本面没有特别的在意。 我不去投机某一个股票,它涨个3倍、5倍对我来讲没有太大的诱惑,我只找最大的确定性。 尽量找稳定性高的品种,最好受外盘影响小的,起码不会遇到跳空的品种,这么多年我觉得这个很关键。 以螺纹钢这一系列为代表的,是中国产的,那么这些东西就是价格容易在低位。 于海飞:大家辛苦了,刚才有个老朋友说我闭关两年,实际上我最近两年确实都没怎么露面,上一次露面应该是在浙商期货举办的龙虎榜里面,那时我得到一个50万的亚军有过一次发言,到现在已经差不多有两年时间了。前面有很多老朋友知道我之前交易的情况,我把这两年的情况稍微给大家回顾一下。我今天演讲的题目叫“交易风格介绍及实盘账户分析”,主要分析2013年的情况,一些得失有时间也可以稍微带一下。 今天有些是新朋友,可能不知道我交易的风格,实际上我做的一般是中长线,有时候拿两三个月都很正常,跟踪一个品种跟踪半年、一年也非常正常。像我2011年的时候做白糖,实际上从年初做到年底, 2011年9到12四个月份取得非常好的成绩。我以价值为重心去做交易,最欣赏的是巴菲特。如果这东西低估了,那他可能会左侧交易,就是他会去买,也不是像我们做期货这样有一个很大的杠杆。做期货如果你左侧买进去以后,后面再继续跌就爆仓爆掉了。因为他是一个价值投资者,就像08年金融危机的时候,巴菲特在银行股暴跌的时候最先买进去,这个也是救市问题,也是鼓舞美国人的信心。但是到现在回头去看,巴菲特就是一个非常成功的投资者。在别人恐惧的时候,他贪婪,那么如果你涨的很高的时候,他就会卖掉。像他买我们香港上市的中国石油,一块两毛钱的港币买进去,七块钱的时候卖出,而我们中国发行的时候是16块发,直接是48块,现在中国石油还把全国人民的钱套牢。有一本书叫《股票作手回忆录》,这本书非常经典,讲的是我们做金融投机经常起起落落,对自己的内心非常的折磨。得意的时候大家可能不会想起看这本书,一旦失败的时候或者不顺的时候,回头去看这本书还是很有启发的,如果没有交易的话可能不会有什么心理感触,遇到挫折越多可能对自己的启发越大,它实际上说的就是要有储备金,尤其做期货。刚才王教授讲了,他大方向看得非常准,就是看空毫无确定,但是他不敢做,为什么不敢做?就是有意外,那么怎么屏蔽这个意外?一定要有储备资金,不要被一小波的行情、意外的行情给干掉。如果你有一个正确的交易系统的话应该是可以赚到钱的。杰西•利弗莫尔是一个短线高手,但是他最后总结,钱是坐着赚回来的,不是操作赚回来的。实际上刚开始他是一个水平非常高的短线高手,但是经常很快赚起来又很快输掉,他有很多非常经典的技术,假如说当日的逆转,他说的当日的逆转就是假如说涨得很凶,突然从高点跳空高开,然后他把昨天的阳线全部包掉,一天从高到低,波动百分之四五,像期货的话应该是百分之三以上就可以了,像股票就是百分之七八,尤其那种现在炒得很凶的,突然从高处灌顶灌下来,可能从涨停到跌停,如果在我们期货市场这种就是很好的空头,就像这次甲醇行情也是一样,冲得越快,一旦见顶以后就会出现这种行情。最近像焦煤,在2013年有一波焦煤做得很好,但是最近一波下跌实际上就踏空了。现在做多我也不做,做空我也不太敢,如果再继续下跌,因为跌幅20%以上,怕它出现一个V型的倒三角反弹。假如说一直跌,一旦出现一根大阳线如果出现涨停,越是这种信号越强,那么这时候就要小心了,这些就是技术水平。有一本书叫《世界上最伟大的交易商》,实际上那本书上很多的,另外一本我这里写的《时间价值》,时间价值像刚才中金所专家讲的期权的那些东西,还有权证。像期权我现在对它认识并不深刻,但对权证就不一样了,因为我是做股票起来的。04年到08年的时候,那时候有认购权证和认沽权证,认沽权证它最终有个到期日,到期日价值为零,但很多老百姓不懂,然后就买了认沽权证在那里,最后无论你怎么炒,假如说它一块钱掉到五毛钱,五毛钱涨到七毛五,七毛五又掉到三毛,三毛又涨到四毛,四毛又掉到一毛,然后又涨到一毛五,最后又掉到一分,一分涨到两分它都可以诱惑你,但是它最终是归零的。它有个时间,到那个节点的时候是归零的,这个时间价值就是说你持有这个东西必然归零,这种投资我是不去做的。我不觉得我比市场聪明,一分搏到两分,这个市场波动很大,一天做的好的人抢到可以赚50%,翻一番也正常的,但是如果把握不好又会被它搁在里面,这个是时间。那么这个时间价值再举个例子,以前永安期货有个小伙子提出来的,04年年底的时候,铜从一万三涨到三万,就从三万开始大幅震荡,因为三万以前是顶位价格,当时的情况就是所有的现货都没见过这个三万的价格,大家认为它从一万三涨起来,那它一定会跌回去的,所以近月价格是三万三,远月的价格只有两万六、两万七,贴水贴六七千块钱,那就是说如果你买远月月份,买四五个月以后,你持有四五个月,那么当时的情况就是现货是都在三万三左右没有动,现货并没有涨,但是期货因为远月是贴水的,那么你买进远月合约,然后持有几个月之后就变成三万三。那么这次我做到焦煤实际上也是这个概念,为什么我会去做焦煤?因为现在大家感觉到雾霾越来越严重了,实际上是钢铁厂烧煤太多了,应该会逐步减少。焦煤5月份从1266跌到现在只有980多块钱,为什么会去做它,因为这个焦煤在九月份结束的时候价格只有1000块钱左右,后来价格始终在1070左右。在8月8号的时候它突然暴涨,暴涨以后,我是涨百分之十止损掉的,后来是看着它涨到百分之二十。这时实际上现货还是没有动,远月的5月、9月,比现货升水了20%,一升水以后,泡沫就出来了,最后我做到那一波就是一个价格回归,现货动都没动,就是把那个升水打掉泡沫吃掉远月升水的,为什么这里有个时间价值呢?假如说这个现货动也不动的,把时间挪到四个月以后,那四个月现货也没动,期货上市,现货是1100,期货上是1300,那么是否期货这个价格也回到1100,那我们就赚到这个钱了。现在拿塑料来说,塑料现货是11800左右,5月份就比现货月会贴水850块,所以你去做塑料的空头会非常痛苦,很难做到,就是因为它远月的贴水太厉害了。现货在几个月之后跌个1000块左右,还是跟它的价格相同的,所以很难做下去的,这就是时间价值的概念,我后面会有一个进一步的阐述。  刚才王教授讲的分析方法非常好,我非常认同,因为08年金融危机暴跌,09年我全部做多,那一年每个季度都是暴赚的,所以我是死多头,然后10年上半年做豆粕反正是赚来赚去的,后面一波豆粕比较大的涨幅,我也做到了,因为我做的是盯牢一个品种的,那个品种只涨到3600多,后来天胶、棉花暴涨,我不擅长去追,我擅长于跟踪时间比较长的品种,那会相对拿的比较好一点。11年是一个价格的修复过程,棉花涨的太多了,从30000多然后恢复下去,PTA、白糖都是这样子。所以11年、12年包括13年,实际上我都是做空的,基本上以做空为主,做多只是偶尔。宏观实际上是我最看重的,这里面的东西太复杂了,刚才王教授阐述的非常好,很多东西我都认可的,这里面主要是国内的股市,国际的股市,汇率,美元指数。然后宏观是最难把握的,但是它最重要的就是你看清大方向,你看清大方向以后你要选品种,品种就是产业,什么产业好什么产业不好,为什么塑料就总是价格在高处,钢铁就不行,因为钢铁产能过剩,塑料是产能不足的。产业搞好以后具体到品种,品种最后就回到一个微观的供求关系,供求关系就是这个货是紧张的还是不紧张的,然后就是一个积差的问题。比如说塑料,塑料是远远在高处的,PTA在很低的,为什么在高处?能够维持在那里,低了以后还能向上复位的,这个实际上就是现货月跟远月的基差问题。如果塑料做空就很难做到,如果焦煤焦炭去做空的话就比较容易,因为它远月升水比现货月是10%左右,这个就是比较好的机会。我最近做的不算特别好,因为焦煤它踏空一点,那天我看到1501的黄豆,就是国家出来一个政策,就一下跳下去了,跳下去以后我第一感觉这个就错估了,远月 1501的黄豆比1405的黄豆差了400块钱,差了10%,就是一个贴水过程,我还是维持不动的话,假如现货维持到4500,那你那个4100,四五个月大概一修正的话就很好算了,做空就很难做了。就像你做豆粕的空,5月份只有3100块,它现在现货3700块,只有现货跌得很多以后,远月才能掉下去,这个时间很重要,就是基差的作用。基本面就是现在禽流感,禽流感来了以后,豆粕可能是利空的,但是因为它远月太便宜了,太便宜了它就不太容易跌得太多,这个就是向下的空间多少,向上的空间多少,所以不是一个最佳的匹配做空的品种,你大势看对了你还要品种看对,这个在2013年特别明显。你看菜籽,2013年的菜籽是一个创纪录的产量,菜籽是跌跌不休的,菜籽油跌的很凶,菜粕还是正常走高,这两个东西就是相差非常厉害,所以还是要选对品种,选对月份,所以现在做期货是越来越难。那么刚才讲到影响期货价格的三个要素,这个是宏观,你要看准一个大的方向,这个是最关键的,看准以后还要找到龙头品种,这个龙头是什么,就是哪个产业是最弱的,哪个是最强的,然后再看它的基差,适不适合于你这样做。宏观是最重要的。就像08年暴跌的时候,管你现货多少钱,就是跌。但是宏观在模棱两可的时候,你要精选,哪个产业最弱,你就要配置为空,就像焦炭焦煤,远月就是一个升水结构,这样做空就比较适合,像铁矿石,为什么螺纹钢掉这么凶,而铁矿石没怎么掉,铁矿石、螺纹钢、焦煤、焦炭它们不是一个系列的吗?不都是为钢铁服务的吗?因为铁矿石的远月比它的现货贴水10%,而焦煤焦炭比现货月升水10%,同样的你选择哪个?你肯定要选择升水那个,那么刚才说时间,或者你没有做错的话,稍微对冲点,你匹配都好算的,你可以铁矿石稍微做多一点。假如一百万,我做十万多头的配置,配成十五万的焦煤,配成十五万的焦炭,你这样的是1:3的多空方向,但你最终的结果是不一样的,你的净投是20%的净空,你回头一看结果是非常的不同的,这是宏观产业这几个的关系,当然最重要的是大势还有精选品种。举个例子,假如说黄豆,中国这个豆1实际上是非转基因的大豆,宏观指的是一个中国的基本面变化,如果基本面转好了,实际上现在种植面积非常非常小,那么这个应该讲对做多是很有利的,期货远月是贴水的,贴水了400块左右,这个时候如果做多配置就非常好。但是不要轻易去配置,不要今天听我在这边胡说明天就去配,什么时候再去配置?就是看现在国家的直补政策,看它一亩地怎么补法,一斤黄豆补多少钱,假如说国家一斤黄豆补一块钱,补的足够多,农民就会喜欢这个黄豆,因为直接把钱拿到自己口袋;假如说国家补得比较少,那么种黄豆的积极性是上不来的,因为黄豆效益是很差的,5月份把这个地种完以后,这些几乎就确定下来了,现在其实1405、1409的黄豆的产量正在缩减,那么我说的是贴水的这几个月份,那你再整几个月就可以了,现在1405、1409这两天还涨的有点凶,不排除它炒一波,因为现在动物蛋白稍微有点问题,那么再炒作一下,好几年的黄豆产量都是逐年下降的,另外国家再强调一下,食品直接食用的部分不能用转基因大豆的话,那么它就也会炒起来。这是1405、1409,月份是不同的,1501是后面的事情。1501、1505的产量什么时候才能定?今年5月份把地全部种完,不能再补种的时候,这时才能够确定。如果这时地种的比较少,国家直补力度不够,那它要贴水这么多,后面经济宏观条件又是好的,这个就有很大的机会,这是我宏观操作的看法。那么怎么去配这些东西呢?那又可以跟玉米、黄豆、小麦、菜粕这些互相去配,菜粕1409跟豆粕的1409的价差差600块,那么你就可以战略性地去配,然后根据你自己的多空判断,不一定是1:1,你可以1:2,1:3这样去配,如果要是宏观向下的,产业向下,期货升水,单边做空,这是焦炭、焦煤特别典型,而且现在行情很极端,跌起来跌跌不休,涨起来又涨的很凶,那么向上向下期货升水,焦炭焦煤就是特别典型的品种。如果宏观不确定看不清楚,产业向上的,期货贴水的,对冲多头,就有点像塑料的感觉,就是产量、需求还挺大的,但产能不够,期货远月贴水,这时候可以稍微配置一下,我说的是过去,但是不代表现在,就是已经发生的,你看塑料和PTA,同样是原油的下游的踪迹,它的走势是完全截然相反的。我做主观交易,而且做得比较长远的,对基本面非常在乎,而且我现在更加在乎了,我2012年赚了好大一笔钱后来没有守住,实际上就是我对基本面没有特别的在意,我今年对这方面特别进行了加强,现在我请了两个非常好的分析师做我的战略顾问,然后我到期货公司去听内部行情会,就是外面人根本进不去的,基本面是每周听一次。核心的不是期货公司这种公开的大会,而是及时性的。 我再说一下交易风格,交易风格我都是做主观交易的,现在程序化也比较流行,因为程序化跟我主观交易跨度有点大,我计算机水平也不行,我还是研究我的主观交易,目前是商品为主,我股指做得不多,但是股指我还是比较了解的,因为我04年到08年是做股票起来的,对它还是有比较深刻的理解,为什么我现在配置股指不多?就是我以前做股票价值投资,现在股票看不太懂,宏观像王教授说这些大盘股这样利空,肯定是没人愿意做这些事情,没人搞经济,大家都怕犯错误,大家都得过且过,能够保住这个饭碗再说。中小企业随时可以上市,假如说一亿股的股份,它现在只发行了一千万,如果五块钱发行的,它把这个股份五块钱炒到五十块钱才好卖,另外九千万股可以解禁,然后就可以卖掉,这就会卖非常多的钱,卖掉以后他就发大财了,这就是我看不懂现在的市盈率,刚刚停止的一个股票,发行的时候就是60多倍市盈率要发行,后来被挤掉了,60倍翻上去再涨50%就是100倍,100倍市盈率什么概念?100年才能收回投资的,这事情蠢不蠢,就是太愚蠢了。我们存在银行,稍微用点技巧,没有任何风险十几年也能收回投资资本,因为你5%、6%的利息是可以做到的,加上复利的效应,7%的利息,十年复利的话就可以翻一番;如果是10%的利润的话,七年就可以翻一番。一百年才可以收回成本,这就是上市公司在给大家讲故事,所以我说时间价值就体现在这里。我不去投机某一个股票,它涨个3倍、5倍对我来讲没有太大的诱惑,我只找最大的确定性。那么中长线波段,事实上我始终在围绕着某个东西:宏观的、是多的、是空的。假如我判断是多的,找一个低估的,假如是空的,找一个相对高估的,一旦赚钱以后就会围绕它怎么做的,趋势发生的时候会去集中交易一两个品种、两三个品种。开始的时候我肯定会交易一个,随着利润多了以后,后期我会加仓到另一个上面,但是现在因为资产管理的需要,自己发展的需要,过去的时候假如我有一百万,放二十万做,我赢钱就加仓,赢钱就加仓。现在我不加到一个上面去,分散一下,用玉米、黄豆,匹配一下波动率,因为铜、黄金白银就是直接跳空的,有些可控度高一点,有些可控度低一点。另外一点就是尽量找稳定性高的品种,最好受外盘影响小的,起码不会遇到跳空的,这么多年我觉得这还很关键的。像我2009年最开始做起来就是做白糖,跟外盘实际上没有太大关系,后来做螺纹钢,然后做天胶,做PTA,反正都还可以。2010年的时候做了豆粕,跟外盘关系也不是特别大,只有涨到极端的时候才会跟起来,后面像2013年第一波做的是玻璃,然后第二波做的是焦煤,跟外盘关系都不是非常大,跟外盘关系大就是做的铜,效果不太好。另外一点就是中国产的东西好做一点,如果是国际产的,中国用的,那么价格会被它控制在高位,就像铜这些品种。如果中国产的,像螺纹钢。像PTA中国产能特别大,像玻璃,中国产能在不停地扩,而且利润很高,那么这个东西长期来讲都不是特别好。以螺纹钢这一系列为代表,是中国产的,那么这些品种价格容易在低位。我们跟国外贸易也是一样的,卖什么什么便宜,买什么什么贵,像我们买个苹果手机那么贵,我们卖人家要卖多少双袜子。 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]