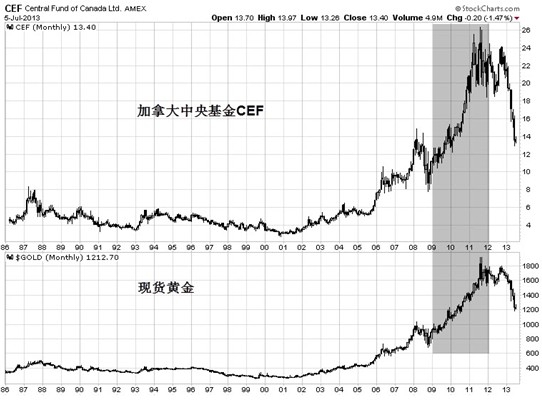

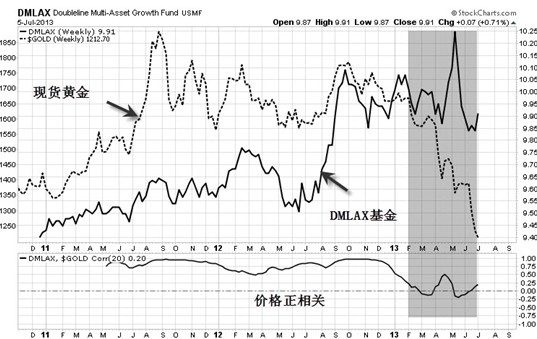

| 贵金属分析维度三:必须参考贵金属基金的表现 下面我们就要讲一些投资贵金属的基金,看看这些基金在市场里的表现如何。逻辑很简单,如果我们发现这些基金表现很好,那么有可能市场行情发展很顺利。而一旦发现这些基金的表现不太好的时候,我们就不要对目前的市场行情抱太大希望。虽然基金不赚钱不能完全代表散户不能赚钱,毕竟散户资金少,船小好调头,但是基金表现不好起码反映目前市场没有太好的行情,而且我们会观察多只类似的基金,如果表现都不太好的话,起码我们会增加一点谨慎,不会勉强入市交易。 全球最大的金银多头是谁? 平时大家总会听到“黄金SPDR”这个词比较多,这是全球最大的一个黄金的多头。这只基金拥有1000多吨的黄金现货储备放在英国,这1000多吨黄金储备基金上跟中国公布的黄金储备差不多,所以这个基金的表现我们是要予以重视。它的代码是GLD,这个就是传说中的黄金SPDR的代码(图3-14)。  (图3-14,黄金SPDR与现货黄金周线图) 实际上这个基金和黄金走势完全拟合,究竟是黄金价格主导GLD,还是GLD形成黄金价格呢?很难说谁处于主导的地位?我们只是说可能这个基金盯住黄金的手法比较好,盯的很紧,或者说因为它的1000多吨现货储备某种程度上影响了金价。这一点一定要注意,很有意思。GLD是在2004年末成立的,刚开始这段时间跟黄金走势略有差别,后来重合度越来越高。 白银最大的基金是SLV,这是安硕iShares下面的一个投资白银的基金。安硕iShares是一家什么样的公司呢?它是贝莱得公司旗下的的一个私募基金,那么贝莱得又是谁呢?可能大家就不太熟悉了,它的英文叫Black Rock,就是黑石,这个大家都知道了,是全球最大的私募基金。当年中国的国投给它投过30个亿美元,但是亏了一半。后来它觉得自己在中国的名声不太好,所以他改名叫贝莱得,换了一个马甲又回来的。它的大中华区总裁就是伏明霞的老公,梁锦松。当年如果不是因为买了辆车给老婆代步被人举报有逃税嫌疑最终黯然辞职,梁锦松很有可能是下届香港特首。我们再来看看SLV的图(图3-15)  (图3-15,白银基金SLV与现货白银周线图) 上图显示基金SLV和白银也是高度拟合。国外这些投资贵金属的基金,并不单纯追求增加基金净值去获利,它们投资贵金属的首要目的是为了对冲纸币贬值的风险。如要在交易贵金属上获利其实意味着冒风险,但只要盯住贵金属价格就意味着完全锁定了纸币的购买力。我们看到白银基金SLV也是一样,走势与银价基本上是孪生兄弟,一模一样的。黄金SPDR和安硕iShares的SLV,平时我们都要看一看,如果两者的价格出现异常说明市场中有些事情在发生。 加拿大中央基金——CEF 除了以上2只基金,本节讲的另外一个重点,是一些在投资贵金属上有获利需求的基金,那些会稍微“小赌一把”的基金。我们先说的这只基金代码是CEF,CEF的全称叫做加拿大中央基金,其实是一家美国的基金公司。它的投资一半是在金条和相关的黄金信托,还有一小半是在银条和白银信托,剩下的钱是现金和其他投资。该基金没有具体说明“其他投资”是干什么用了,但总不会是给领导们买茅台吧?刚才我们说过投资贵金属基金的首要目的不是去获利,而是为了盯住贵金属的波动,它只要盯住就成功了。我们还是先看看CEF的走势,基本上还算不错,盯金价比较紧,因为它只要能把客户的钱盯住黄金它就成功了。但同时这家公司在交易上应该用了一点手段,所以它的走势和黄金略有区别,  (图3-16,加拿大中央基金CEF与现货黄金月线图) 我们从图3-16里可以看到两者存在一些小的剪刀差,一旦有剪刀差就说明有机会在里面。如果两个走势完全一致,你做交易就完全没有任何机会。通过观察像CEF这样的基金,我们会知道目前贵金属的走势会如何。比如2009年到2011年黄金强劲上涨的时候,CEF基金表现明显强过黄金,这就是我们前面说过的“做多赚大钱”。当黄金上涨,这个基金上涨的幅度比黄金要大,按行话讲叫跑赢大盘,它跑赢了黄金的涨幅。但最近的下跌也比黄金惨一点,估计这只基金还是用了一点点杠杆,所以行情好的时候他会赚得多,因为用杠杆冒了风险,而行情不好就亏得多,也是因为用了杠杆。我们用肉眼很难看出它们两者的关系,所以一般我建议用CEF除以黄金,如果比值往上走就表明基金表现好一点,一般意味着现在的黄金价格也在上涨,因为只有金价上涨的时候基金的表现才会好,刚才说过“做多赚大钱”,而当行情下跌的时候基金一般表现都不好。所以如果两者的比值下跌,那么这时候金价应该也在下跌,因为这个时候基金表现差,就是这个道理。我们除一下,更新看一看,大家发现什么规律?(图3-17)  (图3-17,CEF与现货黄金比值周线图) 各位仔细来看1986年到现在的周线图,该基金的成立时间是1986年,应该是市场里面一个比较早的贵金属基金了,早过现在的SPDR之类。1986年到现在将近30年的时间,大家发现基金除以黄金这两者的比值,肉眼看一下你会觉得很像心电图,上下波动。同时你也会发现上面和下面是有区间的,最低是碰到0.01,最惨的是1991年至1993年。1991年发生过什么事呢?1991年是美国打伊拉克,第一次海湾战争,老布什,名义上为了拯救科威特出兵,这个基金表现不太好,说明那几年真的是不大好做。相对金价该比值最厉害的是跑到0.02,基金除以黄金得到0.02,比现在都要优质,这个是1987年,美国是里根时期,美国人民之所以到现在还怀念他也是因为他帮美国赚了钱,美国股市大涨,巴菲特也是那20年成就的。这只基金表现也不错,我们说过只有黄金上涨了这只基金才会表现好,每次比值的上涨都是金价在上涨。而当比值往下走的时候,一般金价在调整。从它和金价的比值关系来看,上方区间应该是0.015附近或以上,而下方是0.011附近或以下,这样我们又得到了一个振荡区间。 这个比值从一个侧面表现出了黄金的波动规律,当最近这段时间基金表现不好的时候,你想去大规模做多黄金,这种机会可能没有了。要想大规模做多一定要等到基金除以黄金的比值往上走的机会,一定要找这样的机会。当基金表现非常好的时候,散户往往表现也不会太差,肯定能够赚到钱。而如果该比值纠结的话,那么我们做多就很需要水平了,搞不好会被套进去。以上就是这个基金以及与金价的比值告诉我们的信息。 追求资本长期升值的基金——DMLAX CEF可以算是在贵金属投资领域里较稳健的一种基金。我们这里介绍一个追求长期投资收益,有着资产合理配置的基金叫DMLAX。该基金的走势和黄金的拟合度比较高,自2011年成立以来与黄金走势基本为正相关的关系。我们还是先看图3-18,  (图3-18,DMLAX与现货黄金比值周线图) 很明显,这个基金的做派也比较激进,应该也用了杠杆,所以行情好的时候赚得多,行情不好的时候亏的也不少。基本还是符合我们前面所讲的“做多赚大钱”的路子。我们把它跟黄金做一个比值,再来看看两者的关系如何。比值上涨的时候一般也是金价上涨的时候,反之亦然。我们取黄金和该基金净值的比值,然后再把比值与金价对比(图3-19),  (图3-19,DMLAX与现货黄金比值周线图) 图3-19显示的很明显,当金价上涨的时候,基金的表现要好于黄金。而当金价下跌的时候,例如现在这个时期,基金的表现则明显偏弱,黄金相反则显得比较抗跌。这个基金的表现以及与黄金的比值,我们拿来作为一个参照,就可以从另一个角度观察到黄金的走势究竟怎么样,如果是比较好的话,那么这个比值也应该往上走,如果金价走得比较弱的话,这个比值也走得比较纠结。当然,如果仅仅观察DMLAX的表现也可以,但笔者认为以比值的方式来观察可能会更清晰一点。 黄金冶炼企业与电子盘的脱节 讲完两个基金以后,我想再介绍一个盯住矿业指数GDM的基金——GDX。矿业指数GDM是美国股票交易所的金矿业指数,前面我们介绍过一个衍生的指数BPGDM即是以这个指数为基础,而GDX基金则以盯住GDM的走势为目标。和上面提到的基金比较类似,我们除了单看GDX的走势之外,我们还要看它和黄金的比价是如何的,例如我们可以选择把它除以GLD。为什么要用GDX除以GLD呢?其中大有原因,我们先看两者的比值图(图3-20),  (图3-20,GDX与GLD比值周线图) 由于GDX基金是盯住GDM指数中的一揽子黄金矿业公司,而GLD基金则盯住金价的电子盘,所以虽然都是基金,但实际上GDX代表的是矿业公司对于市场的看法,我们国内也包括冶炼厂;GLD则代表的是投资商或者投机者对于市场的看法,而冶炼厂与电子盘往往是脱节的,而且脱节得很严重。举个国内的例子,当2011年5月前白银疯狂上涨的时候,浙江仙居的一家号称国内最大白银交易市场中却只有几家门店在营业,几百家门店早就关闭,商户们对记者说原材料价格的上涨已经使得白银冶炼没有任何利润可言。当市场没有了买盘,被疯狂的投机情绪所推高的价格一定会回落。 所以我们从图图3-20中的阴影部分也可以看到,自2009年以来,GDX与GLD的比值一直在往下走没有创新高,而金价则迭创新高,这说明什么呢?说明现货买盘越来越少,而手上有现货的公司也一直在趁机逢高出货。当金价创下1920美元高点的时候,GDX与GLD的比值却跌破了前期低点(图3-20中标示1的虚线处),而当2013年4月12日的大跌开始前,两者的比值也早就跌破了虚线2的位置。所以我们看到当2010至2011年金价快速上涨这段时间,两者的比值却处于横盘的状态,显示金矿个股并未被特别追捧,显然金矿上市公司的经营状况及财务报表并不突出。而当金价一旦下跌,金矿公司的收入锐减,从而股票遭到投资者的抛售,体现为两者的比值大幅下挫。所以某种意义上而言,也许金矿企业股票并不是很好的投资对象,因为他们不能掌握自己产品的价格。也就是说,生产投资和其他企业没有什么区别,但是产品售价却要听从别人定价,基本算是靠天吃饭。只有当市场预期金价后市会走强时才会追捧矿商股票,比值会有小幅上涨。而一旦比值突破盘整区间下跌则有可能是因为电子盘上涨过快,投资者此时可以持有电子盘的多单一段时间,但要预防后市可能的抛售。所以GDX与GLD的比值与金价的关系可以作为市场的领先指标,值得交易员们细细体味。 (未完待续) 《追踪资金流——金银交易的趋势判断》将由中国经济出版社于2014年3月出版发行,敬请关注。 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]