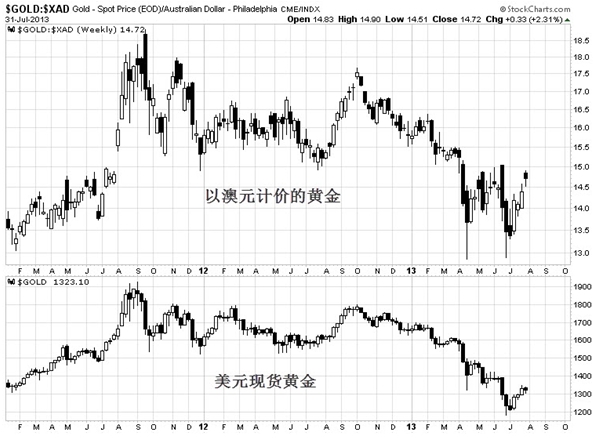

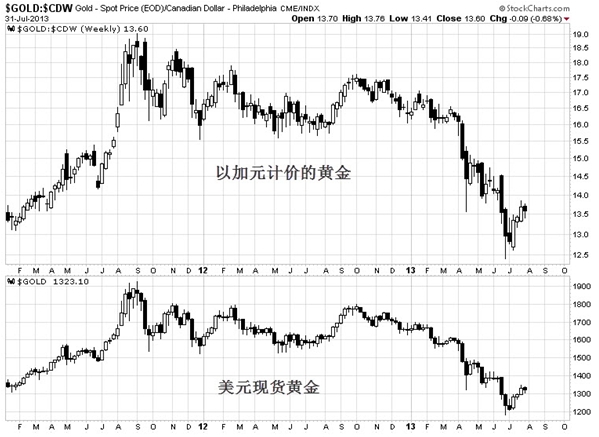

| 贵金属分析维度四:如何理解美元指数与黄金的负相关的关系? 本节主要讲的是关于货币和商品与贵金属的关系。讲到货币首先会讲到美元指数,一般而言大家都知道美元指数和贵金属是负相关。这个说法可以接受,但是仅仅因为负相关我们就一定要反向交易吗?例如美元涨的时候就一定做空黄金或者白银吗?实际情况并非如此,所以我们需要更详细去研究美元指数和黄金的关系,然后再决定是不是一定照着美元指数去炒黄金和炒白银,我们还是看一下图4-3,  (图4-3,美元指数与现货黄金) 图4-3是从1980年到现在的周线走势图,肉眼一看,大致是一个负相关的关系,但只能说大致是负相关。因为有些时候两者是正相关的关系,比如说在2005年、2009年以及2010年的一些时候两者的走势一样,是正相关。所以在这些地方如果你照着美元反向操做黄金,只要碰到这几次异常情况,那么你的仓位或者帐户可能会受一些不必要的损失。所以说美元与黄金的负相关的关系我们仅可以作用参考,但是如何用于实盘交易还是要具体问题具体分析。 我们再看看这幅从1980年至今的美元长期图表,从历史的演变中找出规律后,再尝试预测美元后市有可能怎么走。古人云:无古不成今,观今宜鉴古,虽然1980年还不算太“古”,但对于判断现在市场的走势还是有些许的帮助。先从最左边开始看起,1980年到第一个高点是1985年,现在回头来看,这个高点也是这几十年以来美元的最高点。那个时候是美国谁在当总统?是里根,1981年到1985年是第一届,然后1985到1989年是第二届。里根在第二届任期内表现一般般,美元指数下跌。当时大家送了他一个绰号,叫跛鸭,跛的鸭子,就是说你前面时间干得还不错,但后面没搞好。当然他做了两届总统,美国人还是比较怀念里根的,因为在他任内,美国人民的收入普遍得到提高,美国股市走了一个大牛市,从底部算起,上涨接近400%!经济走强带动美元上涨毫无疑问,但为了应付通胀,当时美联储的利息也很高,当时美联储主席是沃尔克,曾经一度把美元储的利息提到15%到20%,是很高的利息。我们可以想象一下,比如说你在中国银行存钱,如果一年定期给你15%,你肯定存,毫无疑问。因为今年存100块钱,明年可以拿115元。这种高利息在中国也发生过,是在1995年,“327国债期货大战”的时候发生过,那一年银行定期存款利息就是15%,还没有算保值贴现率。所以那个时候把钱定存在银行是笔很划算的买卖,可惜那会儿大家普遍没有多少钱。在里根时代美元受全球追捧,黄金走势则显得比较弱,但是1985年以后美元一跌,黄金就涨了起来。但是黄金并没有创新高,并没有比1980年的高点更高,这一点我们需要注意。 到了1989年轮到老布什当总统,在任一共四年一直干到1993年。我们从图中可以看到,在这段时间里美元没有动。因为老布什上来就先打仗,美国经济不好,而打仗可以消耗,凯恩斯所说的“消费刺激生产”,战争就是最好的消费。虽然凯恩斯的理论现在开始受到普遍质疑,但当时却很有市场,现在依然有市场,量化宽松货币政策就是指望通过消费来带动经济复苏。美元走得比较弱,黄金也比较弱,黄金并没有因为与美元的负相关而上涨。老布什只当了一届总统就被轰下去了,1993年以后,克林顿正式上台,从1993年起干了8年一直到到2001年,就是一直到互联网泡沫破灭之后世贸大楼被撞之前。美国人也很喜欢克林顿,因为他也让美国人普遍赚到钱了,生活好起来了。当时美国房地产的大泡泡也是这个时候被吹起来的,什么房地美和房利美,都是那会儿搞起来的。所以后来的经济危机不能怪小布什,只能说是克林顿的运气比较好,他吹的泡泡在任期内都没有破灭。地产和股票的大泡泡被吹起来以后,黄金自然没人要了,因为大家觉得买股票买房子比买黄金划算很多倍。所以这个时候美元上涨,黄金下跌。但很多后来爆发的问题是克林顿时期埋下来的,他并没有把美国实体经济夯实一点,最终吹出来一个地产大泡泡,还把萨达姆和拉登这些老朋友们留给了小布什去玩。他满载着荣誉和美国人民的怀念从“拉链门”走下总统的位置,把一个千疮百孔的烂摊子留给下任总统小布什。 公子哥小布什刚一接手,世贸大楼就被恐怖分子架着飞机撞了,然后战争啊乱七八糟的经济问题啊都来了。所以小布什比较可怜,小布什的两个4年任期内美元一直下跌,美国经济下滑,地产泡沫破灭,股市下跌超过30%。在这种股市低迷地产崩盘的情况之下,他还跑去伊拉克打仗,又全球去抓拉登,穷兵黩武,经济又搞不上去,2009年卸任前还碰上百年不遇的金融危机。所以小布什运气比较糟糕,跟他爹一样。 我们可以在图中看到,美元从2001年一直跌到2009年,而黄金和大宗商品则是一轮十年的大涨牛市。这段时间中国趁着这个混乱的局面,“聚精会神搞建设,一心一意谋发展”,中国经济得以飞速发展。中国对于大宗商品包括铜、原油、铁矿石和钢铁等的需求非常大,所以这一轮商品牛市是在这种背景下被买起来的,“中国买什么,什么就涨”。小布什在2009年下台,奥巴马上台。他上来面对的是后金融危机时代,股市继续下滑,美元依然疲软,而且次贷危机尚未完全解决又碰到了2011年的国债危机。一直到现在美元都在底部盘整,所以美元未来能不能走强,我们要拭目而待,看看能不能突破底部盘整区间。如果能突破的话,那美元可能真的要走一波中期强势。如果仅仅看盘面,估计看不出来,它还在底部纠结,但是如果看历史,对照1995和1996年的位置,似乎起来的可能性比较大。如果美元中期强势,则黄金白银后期的走势可能会比较悬。 但是话说回来,2013年的市场和1996年是不太一样的。首先美元的利率就不一样,现在是近乎零利率,0-0.25%,而1996年的时候还是比较高的利率,5%左右。所以在格林斯潘担任美联储主席的时代,美元受追捧也是也道理的,黄金不像后来那么强劲也是有道理的。但是现在美元几乎零利率,通胀眼看要成为滞涨,而我们却要美元不要黄金似乎很难说得过去。前面和大家聊过这个问题,如果放1万块钱在你跟前,再放一根等值的金条你要哪一个?一般人还是喜欢拿金条多一点。所以黄金牛市是否结束了呢,此其一。第二是持有黄金的首要目的并不是去赚价差,而是去对冲纸币贬值的风险。所以虽然黄金的价格会有所下跌,但是它固定了纸币的购买力。所以从这个角度而言,黄金绝对是一个很好的保值和对抗通胀的资产,这是我们认为黄金牛市永远不会终结的原因之一。 当然很多读者会觉得这次贵金属的下跌幅度太大,而且跌破了1500美元这个重要支撑位,所以认为黄金的牛市不再。我们说过,那只是交易中的杠杆带给你的一种感觉或者说是错觉而已,并不是真相。就算黄金继续往下跌,跌到1000美元甚至更低,越往下跌可能对中国和大妈大婶们越有利。为什么这么说?因为中国现在手上有的是美元,中国的三万亿美元外汇储备,包括1.3万亿的美国国债,与其等待它们贬值,不如干点别的事。所以中央六部委明确提出“藏汇于民,藏金于民”的口号,鼓励企业和个人购买黄金。金银价格下跌,包括其他大宗商品尤其是铜、橡胶这些具有战略意义的工业品价格的下跌,对中国而言绝对是一个好事情!而美元未来可能的上涨,我们需要预判它会不会创新高。还是看图4-3,美元的最高点是1985年的160,后面的次高点是2001年的120。所以这次如果真的能涨起来的话,应该不会超过2001年的高点120,也就是说它的高点在不断降低,1985年、2001年然后到后面某一年比如说2015年,美元其实在走下坡路。如果你把高点和低点都做连线的话,你会发现一个很大的下降通道,因为高点不断降低,低点不断创新低。所以美元、乃至包括美国的衰退,从货币上就可以看出是一个大趋势。所有上涨都是反弹,而下跌则是正常趋势。正应了老电影《小兵张嘎》中的一句话:别看现在跳得欢,小心将来拉清单。所以美元下降和美国衰退的趋势是毫无疑问的,是未来10年20年的大趋势也是毫无疑问的。所以我们做交易,对经济、政治要看得比较清楚,盘面也讲得很明白。在美国衰落中国和平崛起的大背景之下,无论有什么问题我们要对自己的国家都要很有信心。问题都是暂时的,但是大趋势确定了以后,那些问题都是小波动,都是回撤。这是讲到美元与金价的负相关顺变撤到这么远的话题,我们还是拉回来讲美元。 在讲美元之前,我们一定要知道美元的结构,即美元与其他货币是如何定价的?所谓知其然,还要知其所以然。对美元影响权重最大的是欧元,权重是57.6%,第二个是日元,日元是13.6%左右,第三是英镑,11.9%,这是权重排名前三大货币,它们占美元的权重为83.1%。另外3个货币,加拿大元9.1%、瑞典克朗4.2%和瑞士法郎3.6%,一共6种货币构成了美元。从权重的角度看,权重前三的货币,其实代表了三个大经济体——欧元区、日本和英国。从地域角度来看,除了日元,其余五个都是欧洲的货币,包括欧元、英镑、瑞典克朗和瑞士法郎四个,加元也算数,因为加拿大属于英联邦国家,占美元权重为86.4%。 关于如何计价美元,大家要有一个清晰的概念。所以我们平时在看金银价格的时候,除了看其实就是美元计价的黄金的价格之外,你还需要看一下以别的货币例如以欧元报价的黄金价格是多少。  (图4-4,美元金与欧元金周线图) 做图4-4的这种图很简单,只需要拿黄金价格除以某个货币,例如图4-4中的欧元,就可以得到两者之间的比价关系(上方是欧元金,下方是美元金)。从图4-4里我们可以看到欧元金和美元金的趋势虽然一样但某些转折点的图形不太相同,比较适合单边投机的交易员互相参照,以此来为自己的判断增加一个维度。 另外,这幅图我们还可以从另一个侧面来看,就是欧元区对于黄金是怎么看的?因为我们用黄金除以欧元,所以如果上涨就表明欧元区市场在追捧黄金,如果下跌则说明市场倾向于持有纸币而非黄金。这些看似比较小的区别,可以作为我们对黄金后市的重要参考。 如果想看一下商品货币澳元,就是以澳元计价的黄金是怎么样的情况,我们如法炮制也可以得到下面的这幅澳元金的图(图4-5),  (图4-5,美元金与澳元金) 那么依此类推你可以推出加元金,加元CDW也是商品货币,这个走势要比澳元走势平稳一点,这个也是给我们做一个参考(图4-6),  (图4-6,美元金与加元金) 还有一个币值非常稳定的货币应该是瑞郎,我们会明显发现在历史走势中,瑞郎金较少有很大的回撤,而是以一种搭平台然后上涨的方式行进,我们看图4-7。  (图4-7,美元金与瑞郎金) 以瑞郎计价的黄金在2008年都没有很大的跌幅,2009年以后都是搭平台上涨,最后一次平台没搭住,掉下来了。它现在大约是在2010年一季度的位置。所以通过观察以欧元、澳元、加元和瑞郎来计价的黄金价格,我们就可以了解在不同的市场里面,投资者如何去衡量货币和黄金的关系。这比我们只是简单看美元金要来得更加清晰一点,可以从多个角度观察黄金在其他货币市场里的强弱情况。这个角度清楚后,我们再回头详细看美元。 (未完待续) 《追踪资金流——金银交易的趋势判断》将由中国经济出版社于2014年3月出版发行,敬请关注。 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]