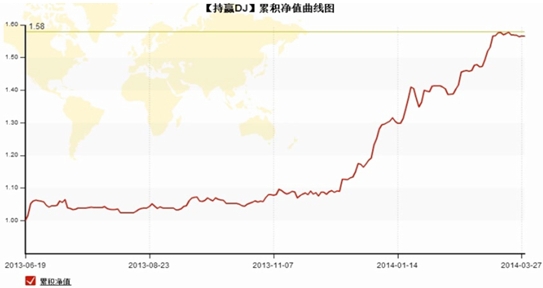

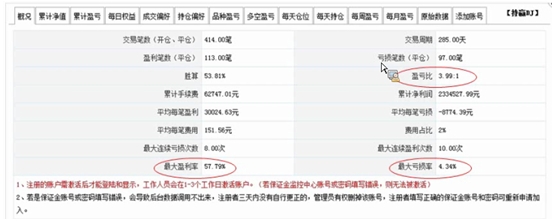

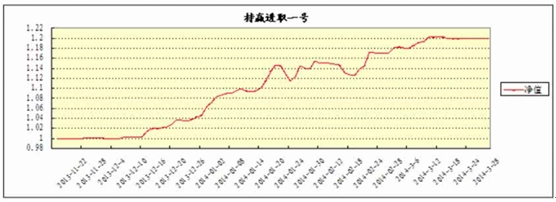

| 2014年4月17日,持赢投资丁军先生在永安期货做内部演讲,以下内容是七禾网期货中国的录音整理。 精彩语录: 期货只是众多社会事物的一种,它也遵循一般事物的基本原则和普遍规律,有得必有失,有利就有弊,天下没有免费的午餐,做任何值得做的事都必须付出代价。 那种在期货上只想获利不想亏损、只想得到不想失去、只想收益不想风险的事情是不存在的。 我用一句话来概括对期货的理解,期货——心之事也。 我的核心理念是追求低风险下的趋势跟踪机会,低风险是我们持赢做的所有交易的基本条件。 我认为在控制风险的前提下,仓位也不能过低,可以适当地加以提高。 我会选择两到三个基本面最好或者基本面最差,趋势最强烈的品种进行排列,做一个组合。 我做分散投资不仅仅是为了分散风险,另外一个也是为了增加利润,但前提条件,仓位一定要轻。 我指的这五个都是必要条件而不是充分条件,既要低仓位,又要寻找好的、风险比较低的介入点,又要进行多策略的运用,又要设定严格的止损,严格执行,同时几个品种进行分散投资,只有多方面的多管齐下,我认为才能有效地控制风险,这就是我的投资理念。 我会综合考虑基本面、技术面还有一个更重要的就是市场预期。 我认为不存在适合所有品种,所有行情的策略,包括交易系统。 我的投资策略就是一种适合当时市场环境,适合当时市场条件的一种合理化的策略。 本金盈利前,我不愿意去承担过大的风险,但是一旦有一定的盈利,我认为风险承受度应该提高,所以我的止损点,也会有变化。 我认为我们持赢真正盈利的精髓,一个是控制风险,另外一个就是遇到大行情以后,我会将仓位适当的慢慢加上去。 做期货盈利的精髓就是控制风险让利润增长。 风险收益长期来看是成正比,适当情况下,你可以冒适度的风险,如果风险可控的情况下,完全可以冒适当加大风险承受力度。 做期货该怎么做就怎么做,不要有过多的其他想法。 业绩是行情造就的,个人能力只是一个必要条件。 行情趋势一旦来临,如果你还是拉平台,那就不是很合理了。 什么叫风险?难以预测的就叫风险,知道的就不叫风险。 一年的主要行情还是由两到三个月的趋势行情创造的,震荡行情的策略我们主要是以控制风险为主。 我(钱骏)觉得一个真正的高手是无招胜有招,就是一个用最合适的方式达到控制风险获取收益的方式。 我追求策略合理化,包括资金管理的合理化,在这种合理化的框架下,我的资金容量应该比较大。 我相信我的优势就在于,如果股指的行情来了,我一定能抓住,我有这个自信。 我会挑选当时特定市场条件下最适合做的品种,所以没有定式。 期货是无定式的,那种定式包括技术分析,包括图形上检验出来的都是一种表象。 持赢最大的风险就是一年的横盘。 相关链接: 持赢投资丁军先生即将运作一款基金产品,如想预约或了解本基金产品,可致电期货中国网,电话0571-85362389 手机18657157586,基金产品合格投资者可索取该产品相关资料 大家下午好,简单做个自我介绍,我叫丁军,是南京持赢公司的操盘手和合伙人。我本身是一个操盘手,不太善言辞,有表达的不是很清楚的地方,望大家海涵。我曾经在证券公司工作过十年,2009年因为股指期货的即将上市,我觉得可能比较适合我,我也非常感兴趣,所以2009年开始全职做期货。2011年经钱总的邀请,加盟了持赢投资,任操盘手和合伙人。持赢投资我就不介绍了,大家可能都比较了解。 现在讲一下我对期货的理解,我们都是做期货的,每个人对期货的理解都不一样。我觉得期货只是众多社会事物的一种,它也遵循一般事物的基本原则和普遍规律,有得必有失,有利就有弊,天下没有免费的午餐,做任何值得做的事都必须付出代价。从长远来看,收益与风险成正比,我觉得搞清楚这些基本原则和普遍规律非常重要。因为我认为利弊得失、风险与收益都是一枚硬币的正反面,它是一个整体,不可分割。那种在期货上只想获利不想亏损、只想得到不想失去、只想收益不想风险的事情是不存在的,我觉得掌握这些基本原则可以很好地帮助你理解期货。如果让我用一句话来概括对期货的理解,期货——心之事也。从表面看,做期货非常简单,一轮趋势下来,只有多空两个方向,不是做多就是做空,而且每轮行情之前,很多人都会对一轮的行情有一个清晰的判断,无论是它的基本面还是技术面,都非常清晰。但为什么多数人赚不到钱,甚至多数人亏损?我认为期货之难,难在心理。犹如把单杠放在地面上,我相信多数人都能很轻松的走过去,但如果把这根单杠移到高空中,多数人走不过去,原因在哪里?原因就在心里。如果失足就可能会摔倒,粉身碎骨,做期货也是同样的道理。基本面分析,技术分析,甚至于交易系统,这些最基本的知识和技术,经过一段时间的学习和交易,我相信很多人都能掌握,但为什么多数人还是赚不到钱?原因就是在于心理。所以我认为期货最终百分之百与心理有关。如果我们大家能掌握好期货的这些基本原则,磨练心态作为首要基础,我相信很多人都能做好期货,上述就是我对期货的简单理解。 下面介绍一下我的投资理念,我的核心理念是追求低风险下的趋势跟踪机会,低风险是我们持赢做的所有交易的基本条件,什么是低风险?我认为需要从多方面来控制风险,首先要低仓位。你看得再准,你的交易系统再优秀,但如果你仓位很重的话,就像我刚才讲的,收益与风险成正比,你可能承担过大的风险,尤其像我们帮别人理财。所以我们持赢的仓位一直很低,像去年一轮行情,焦煤可能就百分之十几的仓位,焦炭可能百分之五都不到,最后一波赚了铁矿石的行情,也就是百分之五的仓位,总体仓位我可能最近几年也没有超过百分之三十,平均下来可能百分之十几的仓位。当然这也是我需要改进的地方,我认为在控制风险的前提下,仓位也不能过低,可以适当地加以提高,这是低仓位。另外一个就是低风险的介入点,一轮行情下来,你看好后势,但你不能追涨。我认为追涨杀跌可能都不是太好的介入时机,除非有大的突破,除了重大突破趋势开始阶段以外,在趋势的行进阶段及后进阶段,追涨杀跌,我认为就不合适了,所以我需要寻找低风险的介入点。再一个就是事前设定止损,事中严格止损。还有一个就是几个品种分散投资,我喜欢做分散。分散投资一般两到三个品种,不会超过四个品种。我分散投资的目的一方面是为了控制风险,另外一个我觉得更重要的作用在于如果只做一个品种,你可能会看走眼,或者基本面发生重大变化,遇到黑天鹅这种事件。所以我会选择两到三个基本面最好或者基本面最差,趋势最强烈的品种进行排列,做一个组合。我做分散投资不仅仅是为了分散风险,另外也是为了增加利润,但前提条件,仓位一定要轻。还有一个多策略运用,我一般有三个策略,一个是转势策略,另外一个就是震荡策略,还有一个是趋势策略。震荡策略很好理解,箱体策略,箱顶可能做空,箱底附近做多,但三个策略里面主要利润来源还是趋势跟踪策略。我认为低风险只有从这五个条件多方面进行,才能有效地控制风险。单独从仓位而言,如果我的仓位始终只有百分之二十几,实际上也是控制不了风险的。我指的这五个都是必要条件而不是充分条件,既要低仓位,又要寻找好的、风险比较低的介入点,又要进行多策略的运用,又要设定严格的止损,严格执行,同时几个品种进行分散投资,只有多方面的多管齐下,我认为才能有效地控制风险,这就是我的投资理念。 投资策略,我会综合考虑基本面、技术面还有一个更重要的就是市场预期。在此基础上,我去追求一种符合当时行情特点的合理化的策略。中国有句古话,兵因敌制胜,水因地制流,每一个品种的行情实际上都是不一样的,你找不到一模一样的行情,每一轮行情的相象,相似,包括技术分析,实际上都是一种表象,都是事后大家看图看出来,总结出来,分析出来的。我认为不存在适合所有品种、所有行情的策略,包括交易系统。所以我的投资策略就是一种适合当时市场环境,适合当时市场条件的一种合理化的策略。记得三年前刚加入持赢的时候,我跟钱总说,我追求的策略是系统化、程序化,什么时候进入?什么时候止损?什么时候平仓?什么时候止盈?中长线持有还是日内短线?我希望系统化。当然经过三年的摸索、研究跟交易,我现在追求的是一种符合特定市场条件下的合理化策略。另外我还努力培养一种对行情的大局观,我做出的所有交易决策,如介入、止损点的设立、止盈、平仓、中长线持有还是波段操作,必须符合当时的大局观,必须合理,这就是我的投资策略。投资策略里面刚才讲的一个就是轻仓,轻仓就是总体仓位,等会还会讲一个资金管理,多品种组合就是两三个品种的组合,当然我不会过多,多策略刚才也讲过了,现在讲一下我的风险控制和资金管理。 我认为的风险控制不仅仅是仓位,不仅仅是好的介入点,也不仅仅是设立好的止损点,我认为风险控制要从多方面进行控制。就像我刚才讲的,通过低仓位,低风险的介入点,多品种组合,多策略运用,同时严格止损,只有多管齐下才能很好地起到这种风险控制。我一般做交易前,仓位会提前设定好,包括止损。本金盈利前,我会非常小心,可能非常小的止损,几个点,试单,就是为了控制本金的风险。因为我们持赢对客户本金不能亏损的要求非常严格,所以我们本金来了以后,基本上亏损非常小,非常谨慎,但一旦盈利以后,我会把我的止损点放宽,一般最高单笔也不会超过百分之一止损。盈利达到一定阶段以后,比如达到百分之十以后,我会提高自己这种风险忍受能力,这时我就会把最高止损点设为单笔百分之二。因为刚才我讲了,风险与收益我认为长远来讲还是成正比的,本金盈利前,我不愿意去承担过大的风险,但是一旦有一定的盈利,我认为风险承受度应该提高,所以我的止损点也会有变化。我现在追求的不是程序化的交易、系统化的交易,什么时候止损点都设好,我现在追求的是,有时候该大止损,有时候该小止损,有时候仓位适当多一点,有时候仓位适当轻一点,完全遵循合理化的策略。另外一般单品种仓位,我会控制在百分之五到十,我认为机会比较大了,也只不过是百分之十五的仓位。像去年焦煤,我就是正好百分之十五的仓位。但是,如果随着行情的纵伸发展,我认为行情非常大,我会适当地加仓,利用金字塔法,开始百分之十的仓位,有可能后面利用低风险的介入,加仓策略和前面开仓策略是一样的。因为我的加仓就相当于是一种新的建仓,遇到这种好的加仓机会,我的仓位会降低,如果开始已经有百分之十的仓位,我这时候会降低仓位,百分之三到五的仓位进行加仓。如果遇到很大的行情,这两年我还没遇到,相信我的仓位有可能会加上去,但是总体仓位我会控制住,因为我现在有百分之十五的仓位,经过百分之五十的盈利,仓位可能很轻了,所以必须要加仓。我认为我们持赢真正盈利的精髓,一个是控制风险,另外一个就是遇到大行情以后,我会将仓位适当的慢慢加上去,就是在控制风险的前提下,我也会追求稳定的、甚至于比较合理的、比较高的收益,所以我们的目标不是百分之二十的盈利,百分之三十的盈利。我们的目标是在控制风险前提下的合理的利润,而且这个利润我认为是市场给的,如果市场遇到比较大的行情的话,我们的仓位可能适当地增加,利润可能也比较丰厚,这就是我的风险控制和资金管理。 我是2010年开始做资产管理工作,在加入持赢之前,已经开始帮朋友做理财了。  这个是我2010年3月开始到2014年3月份,四年期间的盈利状况。我账户的盈利基本上都是一致的。因为我多账户基本上资金比例设定好,所以盈利都是一样的。在四年时间里,净值大概从一到四左右,年化收益可能百分之四十几。最大回撤是在2011年,我们同事帮我算了一下最大回撤,大概是5.9%。当然我认为这个回撤也不是很合理,因为我跟很多同事,很多朋友都讨论过这个问题,一旦盈利以后,不要过多地去关注回撤,关注这种回撤我认为反而是一种束缚。做期货盈利的精髓就是控制风险让利润增长。你控制风险的时候,本钱盈利前应该严格控制风险,但一旦有一定的盈利以后,你再去过度关注这种回撤,关注风险,我认为就不合理了。所以我现在做期货交易的所有决策,所有策略都追求合理化,包括回撤,我不追求应该多少回撤。在特定的市场条件下,怎么回撤合理就怎么做,止损点设立也是,怎么合理怎么设立,这就是我最近十年的盈利情况。   这个是期货中国沈总的网站提供的,也感谢沈总。我从来不参加比赛,这是我们公司同事姚瑶把这个账户挂上去的,我觉得参加比赛没有什么意义。因为我的仓位不可能因为参加比赛就放大,参加比赛基本上和平时做一样的。也非常感谢沈总,帮我们做了很多数据的统计工作。这是另外一个账户,现在大概六百多万,是从去年6月19日到今年3月底,基本上收益还是一样的,累计净值1.58左右。这是去年6月19日到今年4月份收益率情况,这个跟前面初始的账户是不一样的,但是我们看这一段,这个盈利曲线图是一模一样的。最近这个账户十个月的盈利大概是57%,最大亏损4.3%,我比较看重盈亏比,4:1,一般我认为盈亏比3:1比较合理,越高越好,其他这种数据我觉得意义不是很大。另外一个我就讲一下最大亏损率,最大亏损率我认为不是很合理,虽然很多人认为57%的收益,4%的亏损,10:1觉得很合理,但是我认为不尽合理,而且这一轮行情正是因为我过多地去关注回撤率,当时我认为百分之四点几高了,一直都是百分之二点几,百分之三点几,正因为过度考虑,就提早平仓了。提早平仓了以后,就影响了一部分收益。所以去年这个行情中的回撤,也是我需要总结和改进的地方。一句话,用一种交易策略处理期货上的任何问题,我追求的都是一种合理化策略,而不是这种风险越小越好。我刚才讲过了,这个风险收益长期来看是成正比,适当情况下,你可以冒适度的风险,如果风险可控的情况下,完全可以适当加大风险承受力度。这就是七禾网另外一个账户的展示。  这个是我们跟永安合作的,永安持赢一号双投顾,3600万的资金,我和钱总一人一半资金,做了大概20%的收益。去年11月份开始,这是我们同事帮我单独计算的,可能我现在有15%-16%,拖了钱总收益的后腿。钱总仓位正常。这是基金产品,也是我第一次参与专户基金的管理,以前我们都是单账户,一千万,几百万。因为这是第一支,而且钱总当时设的清盘线非常小,设的可能最小了,88、90,所以我做的非常谨慎,当时我定的目标是第一年开始做20%的收益,但是风险一定要控制住,这是我们做所有投资的基本条件,就是低风险。所以导致了我仓位极低。我记得钱总焦煤仓位大概四百多手的时候,我是一百四十手,是他的三分之一,仓位非常低,正常情况下我其他账户最后能加仓加到百分之十五,但是这个仓位只有百分之五的焦煤,非常少。正因为这个过低的仓位,过于求稳,所以收益率比较低。但是我相信经过这半年的运作以后,有了资金管理的经验,我的策略一向是一视同仁,所有的大账户、小账户,我的介入点平仓所有策略点是一样的,所以我相信这个账户以后收益率跟其他账户也一样,该怎么做就怎么做。我追求的目标就是所有的策略合理化,一句话概括就是做期货该怎么做就怎么做,不要有过多的其他想法。以上就是我的自我介绍,包括对期货的理解,包括对策略的描述,包括业绩展示,谢谢大家。下面大家有什么问题可以提问,我可能有表达不清楚的地方,现在可以向大家解释清楚。 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]