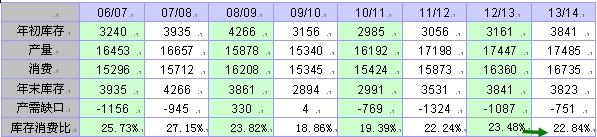

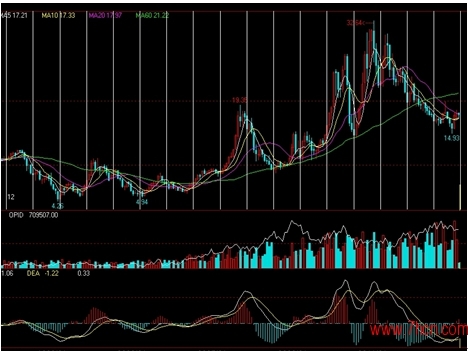

| 先讲结论,我是看涨的,看熊市结束。先讲思路和逻辑。 一、思路逻辑 首先,先探讨商品基本研究中的两个逻辑: 1、基本面最差的时候是不是价格最低? 2、供求变化是不是也有一定趋势性?即过剩→更过剩,短缺→更短缺? 基本面最差,库存最高的时候,价格一般是最低的。这个从很多品种长期价格与库存变化中能看出结论。关键是确认当时是不是最差,会不会更差?关键是确认变化趋势和变化量。 供求一定是带趋势性的,过剩了会更过剩,短缺了会更短缺。内在逻辑:产业投资周期=商品繁荣周期=商品价格周期,即产业萧条→投资下降→供求逆转但产出一下子跟不上。需求端受商业环节蓄水池效应影响,价格跌时谁都不持有库存,涨的时候又都在堆库存,放大加强了过剩和短缺。 明确了这两个逻辑,现在需要回答两个问题: 一、供给是否已经逆转见顶? 二、库存是否已经是极值? 二、全球供给已经见顶 全球供求: USDA过剩预估是750万吨  数据来源:USDA、国海良时期货 近期机构对过剩量的预测(单位:万吨)  数据来源:Bloomberg、国海良时期货 从上面两个表中,我们可以看到:产量已经开始下降,需求稳步增长,总供给即将面临拐点,过剩量预估不断被下调并已成为趋势。 再来看主要国家: 巴西:单位万吨 10/11 11/12 12/13 13/14 14/15 产量 3835 3615 3860 3875 ? 甘蔗这两年继续增产,但糖产量没有明显增加,高峰值维持在3800多万吨。原油价格持续高位,巴西甘蔗生产乙醇比例一直在提高, 12/13年是50%,13/14年已经是55%了,14/15年也不会低。目前,据外盘报道,现在的巴西酒精价格相当于原糖18美分。 印度:单位万吨 10/11 11/12 12/13 13/14 14/15 印度产量 2657 2862 2720 2545 ? 国际原糖平均价 25左右 23左右 18.5左右 17.5左右 ? 这两年印度总体算风调雨顺,但看到产量一直下滑,应该是价格规律已经起作用了,所以糖价逐年下滑的情况下,14/15产量继续下降可能性非常大。 结论:全球供求形势已变,库存最高点已经到了。 三、厄尔尼诺现象是新年度全球食糖供应的最大变数 厄尔尼诺现象对东南亚的作用是干旱,对南美洲的作用是大量降水。甘蔗最怕冻,产量可降20-40%,并且根冻坏了还要影响第二年;其次是怕旱,雨水少降低出糖率,降1个多点出糖率相当于产量下降8-10%;甘蔗不怕水,但如果形成洪涝长期浸泡根容易烂,或者大雨影响甘蔗运输延误榨糖,也会影响产量。可以说厄尔尼诺冰火两重天的作用正好作用在巴西、印度两个全球最大的产糖国上,是可能加速全球食糖供给逆转这个过程的引爆点! 四、国内面临库存拐点 从云南糖会来看,无论是看多的还是看空的,市场普遍预计明年国内产量将下降。 08/09 09/10 10/11 11/12 12/13 13/14 14/15 糖产量 1243 1074 1046 1152 1307 1330 1250? 广西甘蔗价格 260 365 490 500 475 440 ? 白糖成本:12/13年5300左右,13/14年5000左右。 国内供给变数在进口:单位万吨 08/09 09/10 10/11 11/12 12/13 13/14 进口 96 139 200 421 362 到3月底240 现在是配额外进口亏损,配额内盈利300多块。一年配额190万吨,其中每年40万吨古巴糖直接进国库,还剩150万吨。 国内平衡表:13/14产量1330万吨,消费1500万吨,进口到3月底累计是240万吨,接下来估计100-150万吨内,过剩200万吨。 14/15产量预估是1250万吨,消费1550万吨,进口配额内150万,配额外估计进不来了,及时进来预计量也不会很大。可能年内短缺100-150万吨。这个也是说明,国内库存拐点到了。 目前国储有600多万吨。至于国储什么时候抛糖:一个是国储不能亏,有300万吨是在6100高价接的,100万吨是6550收的;一个是企业不能再全面亏损了,都亏了两年多了,稍微要赚点吧?至少要5500以上吧?再一个边疆农民的利益要保障好,甘蔗价不好再降了吧? 五、季节性规律预示,4月之后反弹行情可能性大 季节性规律上,糖是每年11月到来年10月算一个榨季。一般是11月产量100万吨左右,12月-3月是历来产糖的高峰平均每月250万吨左右,4月产糖100多万吨,是一年中的库存高峰,5月之后基本没什么产量了,一直到11月新榨季开启。历来无论是现货还是期货,4-5月库存重一般是下跌行情;8-10月库存轻反弹行情;10-12月开榨新糖上市一般要回调;12月-2月是霜冻高发期,炒作一下价格高;3月开始高峰期一般跌到5月底;6月开始就看当年供求,紧张可能就6,7月开始涨,不紧张8,9月开始反弹。基本是这样一个规律。 我们正好利用这个规律,观察糖在4,5月的表现。目前库存大,周边品种一路下跌,按理白糖按季节性也该跌。该跌不跌,反弹可能性很大。另外,从库存角度看,大周期,本榨季是库存高点。小周期看,4月是年内库存高点。也就是说,最坏的情况大致出现在14年的4月。 六、国内能涨多高,需要视外盘情况 国内的生产基本在5月初结束,接下来供给的变数全部出在进口。进口的变数出在配额外进口盈亏。内外盘必须保持配额外进口亏损的状况,才会封杀内外盘套利进口盘。因此,国内即时见底了,能涨多高,很大程度上要看外盘情况。即行情的关键是就是看外盘能不能涨起来让内盘做多有足够的空间好发动行情。 七、外盘历史情况预示,上涨大概在5月 下图为原糖指数的月线图,画白线的是每年的5月。我们看到,3,4月巴西开榨后,原糖一般调整至5月,随后6,7月一般伴随反弹或上涨行情。  八、反弹还是反转,看到哪里? 目前暂定义这轮行情为反弹,是一个库存拐点引起的存货周期中的价格运动。即从库存周期转到去库存周期的行情。至于行情级别能否升级,取决于是否有外部冲击导致价格和供应进入蛛网模型中描述供应突然减少导致价格剧烈上涨的景象,如厄尔尼诺现象。 从4月,“史上最大工业库存”“40万吨巨量进口”,该跌不跌,给了我们很大的做多信心。 责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]