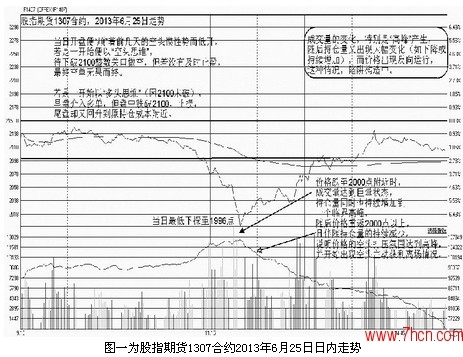

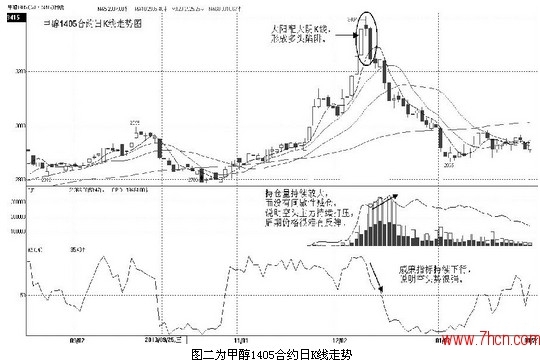

| 长上(下)影线里的多空博弈 短期特别是日内,多空双方博弈激烈,而且在交叉相互作用下,价格很容易走出带长上(或下)影线的K线,这种走势中,当日做多与做空均有至少一个波段的机会。对于带长下影线的K线而言,前期是以空头进攻为主的行情,后期则是以多头反击为主的行情,前后期行情形成鲜明反差。在当日行情中,投资者若是一开盘便以固化思维(死多或死空思维)的心态介入,经常会面临赚了又亏回去,或者止损后价格却又向早前持仓方向折回的局面。 图一是股指期货1307合约2013年6月25日的日内走势图,持“死多或死空”思维的投资者当日均无法取得较好的收益,甚至会出现亏损。 第一种情况:对于持“死空”思维的投资者而言,由于前期的空头势很强,处于惯性思维,投资者往往认为应该继续做空,于是会在当日开盘后或下破2100点整数关口后追空,然后一直持有,但至尾盘,由于价格回升,投资者虽持有空头头寸却并没有获利。原因在于,投资者忽略了盘中急跌过程中成交量已然放大到阶段性高峰的事实。由于市场做空力量在下破2000点(最低到达1996点附近)的过程中已经得到充分释放,因此行情很可能会转入横盘(不跌)或会回升。 第二种情况:对于持“死多”思维的投资者而言,因开盘后盘面有探底回升迹象,价格仍在2100点以上,因此他们大多会选择做多。这类投资者在股指跌破2100点时可能会止损出局,也可能因“死多”思维而继续扛下去,但最终却有很大可能在价格急跌下破2000点的时候,因亏损幅度较大以及“心理支撑位”被破而止损离场。 上述的两种交易都属失败交易,或是思维固执,或是忽略市场情绪转换。在短线剧烈波动的走势中,多空分歧非常大,一般是多空中的一方利用技术面或消息面的优势进行短期进攻,而当价格被打压或推升到一定程度时,这部分资金却快速撤离,价格随后也就恢复甚至超越原来的水平。由于散户在消息面处于劣势,要“抢”到一分利润,必须在技术分析上比别人更胜一筹。从操作层面看,至少要做好以下两点:一是必须设置好止损条件,二是对量的累积变化以及持仓的细微变动分析要十分到位。  大阴(阳)配大阳(阴)K线组合中的多空博弈 事实上,非日内的短线交易风险最大,因为隔夜内盘在外盘影响下,或会直接大幅高(低)开,或因“反应过度”(因随后外盘波动不如预期)而“折回”。在此背景下,投资者需要等待“一根甚至数根”完整的K线来进行确认,而等真正出现了一根甚至数根完整的K线,价格可能已经“面目全非”,所持有的头寸已经遭受巨大损失。 这种情况经常出现在行情加速深跌或高涨阶段,如2013年12月上旬的甲醇1405合约走势。图二中,可将2013年12月10日的K线分拆成两根K线,即一根中阳K线加一根中阴K线,这样图中的三根K线再合并为两根K线,即一根大阳K线加一根大阴K线。那么,经过大涨之后出现“穿头破脚”的K线组合,即为看空信号,也就意味着前期的涨势或将反转。然而,投资者有可能在2013年12月9日甚至12月10日才大举介入做多,而12月11日出现的大阴回落,其实就是反转的一个初步信号,但多数投资者未必会将刚介入的多单止损,继续“扛”到12月13日,而此时期货价格刚好受10日均线支撑而收阳K线,这与12月3日的走势非常类似。然而这只是表象,很容易形成陷阱。随后12月16日的大阴K线跌破3200元/吨关口以及10日均线支撑,直奔20日均线而去,这已经是反转的确认信号了,但此时前期的多头头寸已亏损200元/吨左右,由于10倍左右的杠杆作用,事实上资金已亏损60%以上。若是此时才对前期的多头头寸进行处理,已经晚了一步。 如果出现这种走势,在信号初期,投资者就应该十分警惕并随时对头寸进行处理,而一旦信号确认,则不仅应该处理前期未处理的错误头寸,还应该勇于反手操作。不过,必须做好仓位管理,防止期货价格短时反扑。  极端行情下的多空博弈 由于突发性消息刺激或是隔夜外盘出现大幅波动,当日国内期货盘面快速、大幅向外盘“靠拢”,价格的变化往往会出现巨幅(逼近涨跌停板)的直接高开或低开。这时候投资者如果介入,就面临比较大的风险控制问题。 第一,若是突发性消息刺激引发盘面直接大幅高开或逼近涨停板开盘,必须对这一消息进一步分析,并尽可能地进行“量化”。这里面涉及两个关键点:一是消息属于长期影响还是短期影响,这决定着投资者参与的周期是长线还是短线;二是消息发布之前,期货价格是否已经有过一波加速上涨(且明显放量),这将侧面体现期货价格对消息的反应是否过度。里清了这两点,方能制定出合理的投资策略。 第二,若是受隔夜外盘大幅波动影响,当日直接大幅高开或逼近涨停板开盘,必须仔细分析外盘大幅波动的原因(可能是基本面、消息面、技术面、资金面等),从而间接地分析其对国内盘面的可能影响。如果过度高开,则采取抛空策略;如果影响很大,则虽然高开仍可以追多。 总之,多空博弈是非常复杂的一个局,期货价格的反映及演变也是一个充满变数的过程。价格只有少数时候是“直接”持续性地上涨或下跌的,多数时候都伴随着反复拉锯而变化。而这些反复则来自于多方面因素的影响,也因此造成多种情况下的多空博弈。投资者需冷静、客观、全面地进行判断分析,挖掘并发现“蛛丝马迹”是一种行之有效的方法。 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]