| 一、行情回顾 图1:IF当月连续日线图  数据来源:博易大师 5月,震荡是期指走势的主旋律。上旬走势相对平稳,月中统计局公布4月宏观数据显示,1-4月固定资产投资同比增长17.3%,同比增速分别较3月回落0.1、0.3和0.34个百分点,表明宏观经济仍呈现整体低迷的态势,股指一路下挫。之后,在政策面暖风频吹之下,主力合约反抽,最高上探至2178.6点,重回前期成交密集区。截至5月30日收盘,IF1406合约微涨14点,涨幅为0.66%。 我们认为当前股指未能走出方向性行情的原因一方面是当前房地产链带动的经济下行压力日趋明显,房地产市场的低迷抑制经济的发展;另一方面政策刺激始终是在“稳增长”的主基调下运行,“微刺激”举措不断。多空因素势均力敌的博弈,使得市场难以呈现明确的方向性走势。 二、影响因素分析 2.1 经济指标回暖,但国内经济复苏仍尚待时日 6月1日国家统计局公布5月中国制造业采购经理指数(PMI)为50.8%,比上月上升0.4个百分点,已连续3个月回升。而生产指数的回升也与发电量增速的反弹一致,再加上购进价格的大幅反弹,显示内需企稳反弹,这些数据从侧面印证经济短期企稳。按照往年的惯例,二季度将呈现季节性需求的复苏,出口、基建投资、消费等方面均将有所好转,经济面将有所回暖。因此经济数据回暖是常态,近期经济企稳主要受益于稳增长政策带动的基建投资和出口改善带动的制造业恢复。 但我们注意到虽然进出口指数有所回升,却仍继续位于荣枯线以下,制造业外贸依然存在下行压力。 5 月份,新出口订单指数和进口指数分别为 49.3% 和 49.0% ,且两者年内均值均低于临界点,分别为 49.2% 和 48.3% 。因此从数据公布后市场反应较为平淡的表现看,市场信心依然不足,经济回升的趋势尚待数据的进一步检验,整体经济复苏尚待时 图2:中国制造业PMI走势图  数据来源:WIND 国联期货 2.2微刺激加大,全面宽松货币政策推出概率小 李克强总理在内蒙古赤峰市考察调研时表示"当前经济下行压力仍然较大,要保持货币信贷合理增长",对比去年年中“钱荒”时的控制信贷增长的态度有明显改变。但是我们认为从近期宏观数据出现反弹和央行公开市场操作有宽松趋势的基本面上看,短期全面降准的可能性较小,实施定向宽松政策可能性较大。 从目前政府出台的措施来看均具有明显的针对性,包括推动企业扩大投资、基础建设投入加大、社会保障项目增多等,除此之外,为小微企减税、简化程序阻力等微调手段也不少,都是针对某个特定领域出台具体措施,而不是像降低存款准备金率那样,全面宽松货币政策。 图3:中国经济总体走势图  数据来源:WIND 国联期货 因此我们认为,在经济数据有企稳迹象及政府微刺激不断的情况下,更大的可能性是政府并不想以宽松来换增长,从而全面降准的必要性减弱,扩大定向宽松政策、支持实体经济发展,进一步加大“微刺激”的范围和力度将是大概率事件。 2.3 房地产市场 仍“寒风阵阵” 中国指数研究院日前发布的最新数据显示,5月,全国百城住宅均价在连续环比上涨23个月后首次环比下跌,下跌城市超六成。与此同时,多地楼市成交低迷,开发商降价促销或降低首付门槛的现象增多。 同比来看,全国百城住宅均价上涨7.84%,涨幅较4月缩小1.22个百分点,为连续第5个月缩小。十大城市平均价格上涨13.97%,连续第19个月上涨,涨幅较上月缩小1.40个百分点。 图4:房地产开发投资相关数据及房地产景气指数  数据来源:WIND 国联期货 虽然5月12日央行曾 “窗口指导”维稳楼市,但半月下来从实际成效上看商业银行房贷收紧的局面并未得到明显缓解,而个别银行房贷利率甚至还出现一定程度的上升。即使随后住建部又宣布,除北上广深四个一线城市外,其他城市可以自行调控楼市,市场普遍认为此举是维稳楼市,但全国房地产低迷行情不改。我们认为在银行房贷没有放松的前提下,目前部分地区对房地产的“放松”政策,并不会实质性的改变房地产低迷的现状,而房地产的寒冬势必拖累整体经济的发展和市场投资成效。 2.4 6月流动性或仍呈现中性偏紧态势 公开数据显示5月份公开市场央票和正回购合计到期资金为5630亿元,央行累计回笼3890亿元,当月实现净投放1740亿元,而4月份央行在公开市场的净投放规模仅为10亿元。公开市场连续三周净投放,显示央行在主动营造一个略微偏宽松的预期或导向,以防止去年“钱荒”再现。 表一:5月央行公开市场操作  数据来源:WIND 国联期货 另一方面,IPO 重启终于揭开面纱,从证监会对IPO重启的时间安排来看,6月到年底计划发行上市新股100家左右,并按月大体均衡发行上市。据此计算,在接下来的7个月中,每个月将有15家左右新股发行。在市场处于低迷状态下,100家企业的发行对市场来说仍是一个压力。具体到A股来看,6月也是一个特别的月份:由于股票市场的现金分红基本上以年度分红为主,所以每年年报披露以后一般将迎来现金分红的高峰时期。据公开数据统计,4月、5月、6月和7月的现金分红约占全年现金分红的95%,其中以6月份的现金分红最多,受此影响A股票或将难以出现大幅度上涨行情。 三、6月展望 从公布的经济数据看,国内经济已然呈现缓慢复苏的状态,预计6月份工业生产将继续企稳,出口和制造业投资改善,但同时我们注意到经济的复苏仍不均衡,在全面降准可能性减弱的前提下,政策面将继续维稳,货币政策定向宽松,财政支出进度加快,为改革营造环境,进一步扶持基础经济建设。但是房地产的持续低迷必将制约国内投资的成效,从而拖累经济。IPO的重启也将分散市场资金,分红季的来临亦将抑制A股的上涨。 从盘面上看,股指当前持续震荡一月有余,两市成交低迷,场外资金介入不足,成为制约市场明确反弹的关键。且从股指上市以来的走势看,除了2012年6月股指出现小幅上涨外,均为下跌走势看,下跌概率为75%,虽然短期看大盘在2000点和期指2100短期仍有较强支撑力度,但结合基本面,我们预计6月股指震荡偏弱格局概率较大。

责任编辑:李婷 |

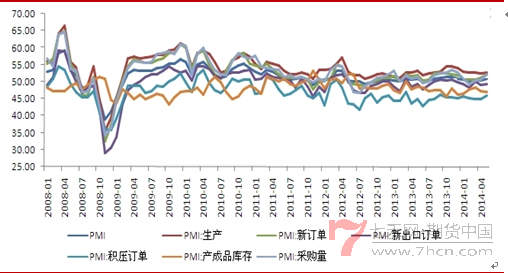

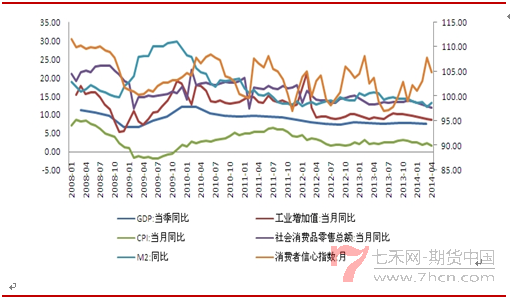

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]