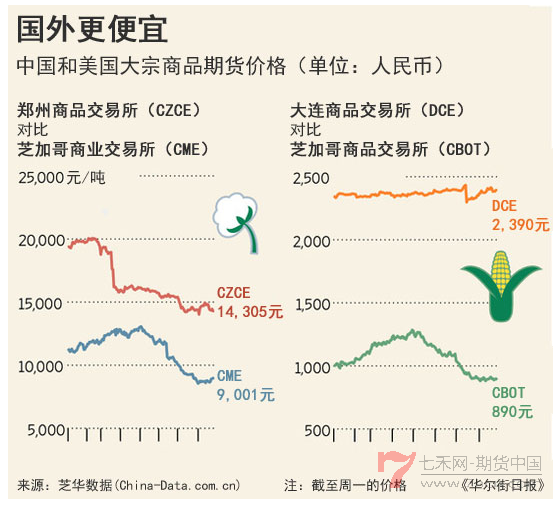

| 农作收成期即将到来,中国可望连续11年粮食丰收。但据《华尔街日报》分析,官方长年的收购政策已经使粮食价格极度扭曲,玉米价格甚至是国际价格的3倍,丰收反而产生更多问题。 中国官方估计,大陆2014年粮食储备将达1亿5000万吨,包括水稻、小麦、玉米三大主要农作,远高于2013年的7500万吨。这将加重这类农业大宗商品供应过剩的局面,而供应过剩正在令价格承压。 中国曾经经历严重饥荒,粮食过剩是值得骄傲,但低效且昂贵的政府收购制度,导致粮价严重扭曲。大连商品交易所25日玉米期货价格收在每吨人民币2390元,芝加哥商品交易所玉米价格为每蒲式耳约3.67美元,约合每吨人民币890元。  图片来源《华尔街日报》 官方数据显示,历年来,政府经常收购至少1/3的玉米产量。官方媒体估算,过去两年市场价格破底时,政府收购玉米花了人民币2200亿元。 同时,大陆如何处理庞大库存也是个难题。凯投宏观(Capital Economics)驻伦敦经济分析师Thomas Pugh说,中国的玉米库存约占全球40%。玉米70%用来饲养牲畜,其余加工製成糖浆或淀粉。 粮食过剩问题今年尤其头疼,因为美国农作物产量的快速成长使得当地价格下跌至近4年低点。中国科学院农业政策研究中心主任黄季焜称,价差激励贸易商从海外进口玉米,而非价格一直处于高位的国产玉米。 中国国家粮食局网站消息称,国务院总理李克强说,过去要求广积粮、积好粮、好积粮,现在还要改革机制,做到买得进、存得好、卖得出。 2014年初,中国开始改革棉花与大豆的收购制度,改为目标价格补贴试点。办法规定,政府将不再为了把价格维持在特定水准而从市场上购买农产品,而是在市场价格低于目标价时补贴差价。 此外,2013年年底以来,官方也释出1000万吨的储备棉,这意味着未来几年中国的棉花进口需求可能处于低档。今年以来,美国的棉花期货已经累计下跌超过20%。 美国农业部经济学家Fred Gale说,中国政府最近举行的黑龙江省玉米拍卖情况不佳,仅有五分之一的玉米以每吨人民币2200元的价格售出,是美国饲料加工厂目前支付的玉米价格的两倍以上。 中国与美国在同一年遇上粮食供应过剩。美国农业部预计美国今年的玉米收成将达到创纪录的140亿蒲式耳。密苏里州堪萨斯城的经纪机构Central States Commodities Inc.的主席Jason Britt说,玉米期货今年已经下跌了15%,去年下跌了40%,中国不愿购买美国玉米将令玉米价格进一步承压。 Britt称,缺少来自中国的采购是导致玉米价格下跌的原因之一,现在市场要做的就是跌到一个能够引来需求的价格水平。 今年1月份,中国政府表示将针对棉花和大豆启动目标价格补贴试点,结束收储政策,试点将首先从新疆的棉花以及东北的大豆开始,以便更好地发挥市场在农产品价格形成中的决定作用。从战略上来说棉花和大豆的重要性稍低。 根据试点办法,政府将不再为把价格维持在特定水平而从市场上购买农产品,而是在市场价格低于目标价时补贴差价。设立农产品目标价的目的是更好发挥市场在农产品价格形成中的决定作用,这应该会反过来影响到农民的种粮计划。 此外,去年年底以来,中国也在投放1000万吨储备棉,这意味着未来几年中国对棉花的进口需求可能会下降。这给棉花价格带来沉重打击。今年美国的棉花期货已经累计下跌超过20%。

责任编辑:叶晓丹 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]