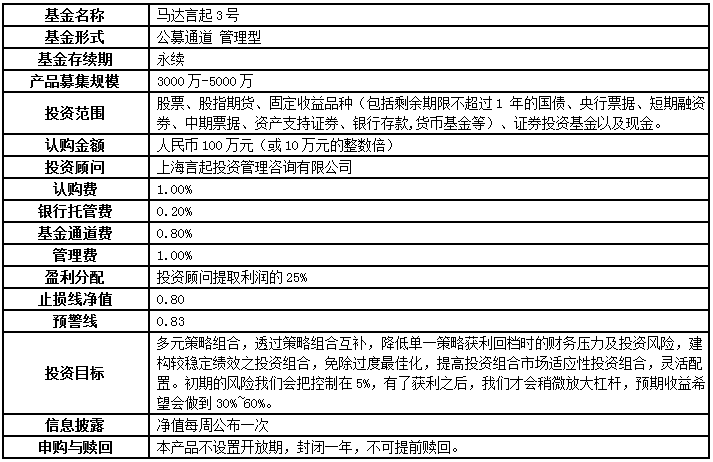

[该投顾拟发产品情况]

如想预约或了解本基金产品【投顾】,可致电期货中国网,电话0571-85362389 手机18657157586,基金产品合格投资者可索取该产品相关资料

[该投顾多角度介绍]

1、投资顾问介绍

言起投资管理咨询有限公司由言程序交易团队组成,投资全球经历10余年,2010年进入大陆市场建构量化交易渠道,成员横跨经济、统计、物理、计算机工程及金融工程领域,进行程序化日内、隔夜、价差、期现套利、α策略、价值型投资,交易以来保持良好的收益与风控。2013年正式成立上海言起投资管理咨询有限公司,致力于基金产品运作。

言起以全自动化的交易方式,秉除了交易时人性的弱点,以客观、准确地数据化分析进行交易。更因期货多空皆宜的特性,灵活掌握长短期趋势,操作时可动态调整部位并顺势操作,使利润极大化,风险极小化。同时配合多元商品及策略组合,透过策略组合互补,降低单一策略获利回调时的财务压力及投资风险,建构稳定绩效之投资组合,免除过度优化,提高投资组合市场适应性。配合风险控管系统,严密管理投资与交易风险,并透过保护型投资策略,保护本金并求报酬最大化。

截止至今,言起投资已多个客户和企业提供多种财富资产管理产品和解决方案,管理着1 亿人民币的私募产品,另外有总计4亿的券商、期货商资产管理产品正在发行中。

2、核心人员介绍

言程序总经理、言程序交易团队代表

现为全球量化交易私募基金经理、期货日报专栏作家、央视CCTV期货时间大赛-策略提供者、第七届全国期货实盘赛量化基金经理大赛评审。

丁启书首席风险官

台湾大学国际企业研究所财务(金融)工程组,中正大学物理学系。 物理数学背景应用于金融工程,擅长领域:风险分析、风险控管理论、负责制订风险控制标准、负责评定上架及预备策略库的有效性及强固性、负责管理交易员及策略风险、负责Alpha策略期货部份的避险择时系统。

黄筱筠技术总监

中正大学资讯工程研究所、中正大学资讯工程学系。 负责技术部门人员的管理,维运内容如下:计算机及云端下单系统管理、优化计算机运作速度及稳定度、优化源代码执行速度及稳定度、优化下单速度及稳定度、风险控管系统开发及管理、从事交易算法的研究、开发、断电断网等突发事件风险管理。

3、投研团队介绍

目前公司员工人数15人,横跨物理、经济、统计、计算机工程及财务工程领域,有策略研发者、策略撰写者、计算机工程人员、统计人员、风控人员,操作商品涵盖全球期货及股票,操作策略包含日内、隔夜、价差、期现套利、α策略、价值型投资。

证劵量化投资部总监:刘少勋

中兴大学物理研究所硕士、博士。IBM 物理部门研究员,负责开发超级电脑的演算法,取得台湾最高学术单位-台湾中央研究院物理研究所的博士后研究员,从事低温超导及量子电脑研究。个人学术研究领域擅长于低温物理、固态物理、超导物理与高频微波工程电路设计。擅长编写程式,目前将其研究专长应用于股票分析系统,负责开发股票分析系统,去运算、统计上市股票的Big Data,搭配云端储存来研究金融投资策略与总体经济。其股票分析系统涵盖全球,包括美国、大陆及台湾等市场。

高频交易部总监:王智炜

台湾科技大学资讯工程研究所,中兴大学应用数学系。 2010年开始从事金融市场的量化分析和高频交易,专精大陆、香港、台湾、韩国、新加坡 Co-Location交易系统开发,是程序化交易平台的研发和高频交易策略的实现方面的专家。

期货策略开发部总监:林承翰

台湾师范大学管理研究所,中正大学财务金融学系。 主要做跨市场相关性分析、日内交易系统开发、趋势交易系统开发。

4、团队荣誉

2013第七届全国实盘大赛-程序化组第一名

6个月净值由1至5.25,最大回撤率3.35% (参赛规模达87亿,参赛人数逾13,000人)

2013永安期货程序化交易实盘大赛第一名

5个月单利142.89%,回撤3.13%

2013上海中期程序化交易实盘大赛第一名

7个月单利53.66%,回撤7.46%

2013央视CCTV期货时间程序交易大赛第一名

2013年单利78.58%,回撤13.8%

2013年中国期货德州扑克邀请赛第一名

参赛成员为内、外资、基金经理人、专业投资人、基金公司、期货公司、证券公司

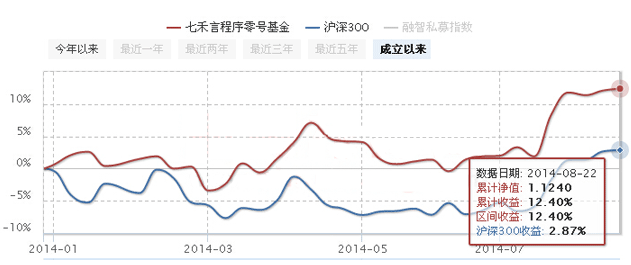

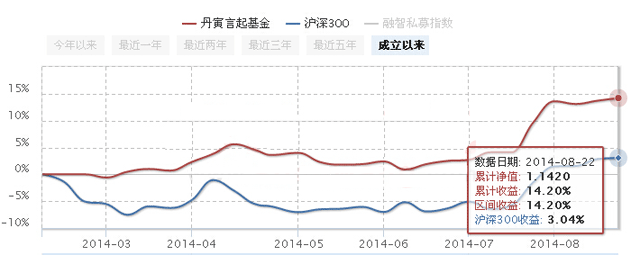

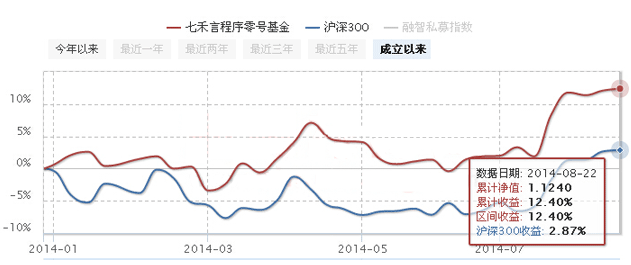

5、过往业绩

投资顾问公开历史业绩优异,目前公开运行产品年化收益均超过25%

【七禾言程序交易团队零号基金】2013年12月30日成立,初始规模3,490万(人民币),目前收益12.4%,年化收益率20%

【马达言起1号基金】2014年5月16日成立,初始规模3,000万(人民币),目前收益7.00%,年化收益率28%

【丹寅言起基金】2014年2月14日成立 ,初始规模3,300万(人民币),目前收益14.2%,年化收益率28%

【言程序交易量化投资(激进)】2012年10月8日成立,目前收益161.55%

2011年5月31日-2014年7月31日单利报酬146.2%

2011年5月31日-2014年7月31日整体基金净值3.35

本计划投资于股指期货、股票、ETF基金、债券、国债逆回购、货币基金、银行存款及现金,以趋势策略、动态阿尔法策略为主,力争实现计划资产的稳健增值。

近半年,股指期货近期经常出现一些异常现象,平时股指期货价格总是低于现货,但上涨时,多年空头积累的大量空单急于止损,所以期货会涨的比现货多。

例如:上图是2014年7月25日的15:03行情:

期货IF1408从开盘价2243.8,涨到2278.2,涨幅1.82%。

而现货行情从开盘价2243.07,涨到2260.45,涨幅1.05%。

可以看的出来,开盘价差不多,但期货涨的达比现货多约0.8%,约17大点。

这说明了,期现套利和Alpha策略使用期货避险的成本已大大提高。如果手上现股涨幅没有1.8%,那么当日会是亏损的。这个现象在这几个月内已出现多次。

各种讯息和目前的行情隐隐暗示了目前是底部的可能性,当行情走多时,这种期货涨速远高于现货的情况将不断重复发生,而且愈演愈烈。2008年全球金融海啸已让市场习惯站在空方思考,即使目前陆股的价格在全球股票市场中已是最便宜的,市盈率不到9倍,但市场许多参与者买进股票仍坚持要用期货完全避险。如上图,中金所沪深300期货十大会员持仓近年从1万手暴增至近4万手。期现套利和Alpha策略的好日子不只是过去了,他们还存在着结构型的风险:以过去的的几次上涨经验而言,当市场转多时,经常是剧烈、毫不喘息地上涨,空单很可能会不计代价的平仓,而这将危及期现套利和Alpha策略。

对于这样的结构型风险,我们提出的解决方案是:Alpha Plus动态择时避险策略,我们在全球交易股指期货已十多年,期验经历2008年金融海啸,也经历过外盘股指期货涨停、涨停数根且全身而退的经验。选择表现优于股指的股票一直都是市场中的主流策略,再配合期货空单,这是Alpha策略。在空头市场中买股票,Alpha策略是绝对正确的事。但当市场转为多头时,这样的策略绩效就会远远输给大盘。而我们多年交易股指期货的经验让我们已经能够做到择时避险,当市场有下跌风险时才需要避险。如此,便能在Alpha策略的稳定报酬之上,再增加不输给大盘的可能性。这样的策略,我们称之为Alpha Plus策略-动态择时避险策略。