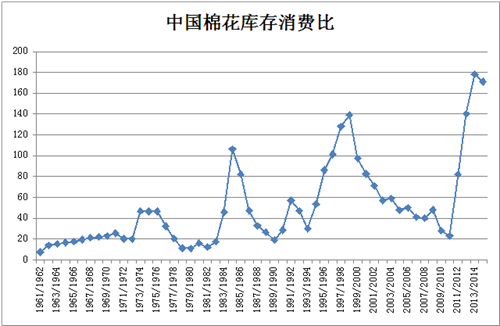

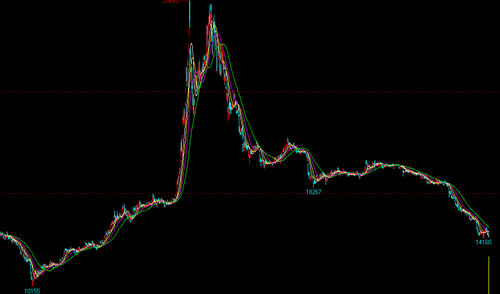

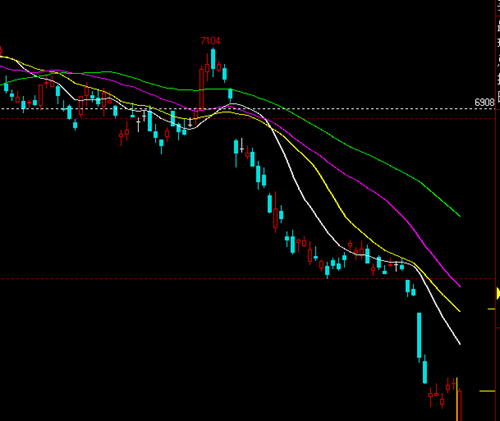

| 2014年8月30日,由七禾网期货中国与新纪元期货共同主办的关于《单边投机和对冲套利的驱动》的活动在杭州广银大酒店举行。马勇老师做了精彩的演讲和分享,以及详细解读了3P-DMS投资体系。以下是七禾网期货中国对报告会录音的部分整理: 精彩语录: 在商品期货里面分为可储存商品和不可储存商品,这个关系的建立非常重要,否则你很难判断商品价格的情况。 对于商品的价格而言,可储存的时间越长,商品对利率就更加敏感。 经济是由周期决定的,从产业的角度来讲商品是由库存周期来决定大体运行的逻辑,不是简单的供求关系决定。 货币利率下来以后,价格瞬间得到提升,你就要提前要减仓和平仓。 期货价格打得过低的时候,很多投资者都没有市场结构这个概念,感觉很悲观,就要平仓,对于豆粕这个品种来讲,升水超过400还会涨,这是它的规律。 3P-DMS这个体系,适合大型投资机构,也适合100万左右的投资者,不管是多少资金,都可以参与。 K线图上不同位置收益风险比是不一样的,我们参与期货交易,对图形要非常深了解,不然看不懂肯定是赔钱的。 有的地方风险很小,盈利很大,多做点仓位也没什么关系,这就没有是否重仓这个概念了。 资金管理的本质与你所处K线的位置有关,也与你心理承受有关,比如你承受不了这么大的亏损,影响到你心理状态,就应该把仓位降下来。 如果你硬要去做波动大的品种,你一定要找收益风险比非常高的位置才能去参与。 伪驱动很多都是假的,但它能带来价格的一波上涨或下跌,最终情绪归于平静后,它从哪里来就会到哪里去了,一定会把带来的上涨或下跌全部填回去。 库存驱动和库存周期驱动对于商品而讲是最重要的驱动。 技术分析的本质就是时间、空间、能量的组合。 我们自己会做很多种,月间套利、关联套利、单边对冲,每个模块给予不同的资金配比,降低账户波动率,每个方面都适当做一点。 大资金单纯靠信号进行加减仓还不够的,最好能根据基本面K线所在位置进行动态加减仓,这样效果会更好。 单边交易资金管理的核心与K线位置有关,不同的位置,收益完全不一样。对于套利交易来讲,资金管理的核心面在于基本面,对驱动、安全边际的的判断,还要判断价差处于绝对高位或绝对地位的时候,这时要果断平仓。 若要联系马勇,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287 今天我演讲的主题是投机和套利的驱动。我在浙江大学研究生毕业后连续五六年一直在思考和研究这个问题,对驱动的理解也有了五六年的时间。今天趁着这个机会和在座的投资者进行一个交流。主要讲这几个问题:第一期货市场本质的理解。第二对这个体系的解读。3P-DMS是我创的一个体系,3P-DMS有它自己详细的内涵。第三讲一些单边的投机的驱动因素。第四对冲套利的驱动。第五如何判断安全边际。下半场讲第六怎么样预判行情。第七技术分析手段参与处理行情。第八资金管理。第九复利的理念。第十近期投资机会的分享。大家无论做期货,还是其他投资,或者刚入行做了三五六年的,对这一问题的探讨能进一步深化我们对期货的理解。在期货市场我们也看到很多高手,一段时间赚了很多钱,在一些大赛里面的排名也很靠前,但一段时间可能做的不是很好,有的人会突然觉得遇到瓶颈了,最终要解决这些问题并且突破这个瓶颈,你都得去思考这个市场的本质是什么,用最根本的问题去想这些问题,才能有所解决。 第一个期货市场的本质。从业这么多年来,最初在期货公司做研究,后来再做投资,包括现在做的比较好的一些大的私募公司,我认为单纯靠技术分析或靠基本面分析,这些都解决不了你能在市场稳定盈利的问题。我觉得市场的本质最重要是由这三个方面构成的。通常来说是驱动D即Drive,市场结构structure即S,货币政策monetary policy即M,这就变成我们说的DMS了,这三个方面是我所谓的基本面,和大家通常所说的基本面单纯的供求关系完全不是一样的概念。为什么用DMS刻画基本面更好一些呢?接下来我们会用大量详细的案例解释这个问题。为什么这样一个本质在这里面最终要回答一个价值和价格的关系。我们都知道价格围绕价值上下波动,价值也是在动态变化的,你怎么来处理这些事呢?首先为什么DMS构成市场本质,实际上我们要探讨价值的问题。在商品期货里面分为可储存商品和不可储存商品,这个关系的建立非常重要,否则你很难判断商品价格的情况。比如白菜,我们一直看到中国菜贱伤农等情况,一小块就是说菜很多,突然有一天它的价格变成零了,因为白菜可储存的时间很短,在一两天的范围内,它的价格是由这段时间的库存消费比决定的,库存比较大但你的消费有限,如果白菜有期货的话,它的价格甚至可以瞬间跌到0。而黄金更多的是由真实利率决定的,这其实就是库存驱动的问题。那么对于商品的价格而言,可储存的时间越长,商品对利率就更加敏感。我本身也是学农业经济管理出身的,做为农民想种菜发财很难,因为不管你有多大规模都规避不了价格的波动,如果没有这个东西来管理,你赚的钱越多,扩大规模之后,总有一天你卖不出去就全亏光了。第三点就是M的问题。那么就会存在和现货的价差,和替代品的价差,这就是市场结构S。为什么讲这是市场本质,我刚才说库存驱动包括市场结构,我们都知道期货市场和现货市场一样都是市场,同样的东西我在期货市场里卖2500块,在现货里卖3000块,贴水500块。有的人说还有一个时间差的概念,但随着时间推进,还相差这么多明显就不合理了,它的价格肯定会回归的。在大量的交易过程中我发现做技术分析的人没有市场结构这个概念,按照技术分析一直做空,可能你对了,但有一天偏离很多,涨了很多,你止损都来不及,一瞬间把你之前赚的都亏回去了,你在做的过程中一直在追涨杀跌。当然技术分析对于趋势确实很重要,追涨杀跌本质上是对的,但严重过头时,一瞬间会扭曲很多,这样你就没有市场。如果根据市场结构概念,这时候已经赚了很多钱,你要提前适当的减仓甚至平仓。  为什么驱动是构成市场的本质,我们以棉花为例,可以看到棉花的库存消费比,2009年到2010年价格一直上涨。当时市场传言林广茂他们赚了很多钱,库存消费比很低23%,连续减产,十几年都打到很低的位置。我刚才提到价值就是库存消费比决定的,所以它一直从10000块涨到了30000多,第二年因为行业链里面所有的环节都很紧张,备了很多货,每个环节都去库存,去了很多。到今年库存率到达了178%,这会导致什么结果呢?库存消费比这么高,你的棉花价格越来越低,跌倒13000完全是有可能的。实际上棉花最开始年初达到17000到18000,从单边的角度我就会积极地做空,这是价值驱动严重向下的一个问题。  我们看棉花这个图,这个点就是库存消费比最低的时候,然后一直涨到那个点。有人会问库存消费比达到多少的时候会涨?这里面有一个库存周期的问题。很多人弄了这么多年也没清楚为什么到了这里就会涨。因为到了这个时候农民、贸易商都没有库存了,一旦下游的需求跑了以后,每个环节就拼命地备货,这样产生价格暴涨的时候就开始了。经济是由周期决定的,从产业的角度来讲商品是由库存周期来决定大体运行的逻辑,不是简单的供求关系决定。为什么之前减产没涨,后来棉花增加了这么多还涨,都是因为它处于补货周期的过程当中,后来就下去了,这是去库存化,价格就会很高。现在跌到14180,按照目前库存消费比和之前去比较,已经到了非常高的位置,如果不考虑成本,棉花跌到10000都有可能。但是因为有农民的成本和其它的问题,才没有跌那么多,可能守在13000左右,最终我们知道棉花的价格就值13000。我们知道价格围绕价值上下波动,当然价值也在波动,先前看到棉花涨,现在又看到棉花跌下去了,根本问题是这样的。 DMS中,第一个说的是驱动,主要就是库存驱动,构成商品的本质。第二个讲的是M,举个例子,第二轮QE推出的前天,单纯按技术分析来做,很多品种在技术图形上全是空头。我记得很清楚的是塑料,头一天无论从任何技术角度分析来看,包括趋势都是空单,但是QE推出第二天,所有品种都涨停开盘。对于做技术分析的人而言,当所有的信号都涨停开盘的时候,资金管理应该怎么处理?如果按照严格的交易纪律来执行,那就应该全平了,这里面就有技术分析的一个缺陷。为什么货币政策这么重要,特别是对黄金白银而言,它们对利率是非常敏感的。唯一没有涨停开盘的,比如像农产品的豆粕、豆油、棕榈油这些品种,开盘涨了2%。假如是一个机构,头一天空单赚了很多钱,第二天涨停开盘的时候应该怎么处理。可能把几个星期赚的钱,一个涨停全赔进去了,这时候在交易过程中,你会面临很渺茫的选择,你不知道怎么去处理。市场的本质就是货币利率下来以后,价格瞬间得到提升,你就要提前要减仓或平仓。如果QE要推出,头一天就要大量减仓或者获利减仓。为什么对商品而言M很重要,尤其对可储存商品来说,利率越低价值越高。物以稀为贵,利率的敏感性是与它可储存的时间有关系的。  我们再看下面这个图,这是LME的价格和美国信用利差(Moody’s Baa企业债-10年期国债),这个利差表示真实的资金成本。我们可以看到资金利率代表我们囤积这个东西的成本,囤积率越低价格相对就越高。这个图明显可以看到利差和LME镍的价格是相反的,它的本质就是由利差决定的,从1986年到现在一直都是这个规律。 驱动是构成市场的本质,还有一方面利率构成市场的本质。再举个豆粕的例子,说明市场结构构成市场的本质,这三个方面都把握了,就知道期货市场是怎么运作了。去年年初在广州有个油脂油料会议,大家都认为美豆增产很多,因为种植面积一直在增加,参加会议的人,包括很多投资公司,比如路易达孚、佳吉等都低估了这个品种。大家都认为丰产预期,当时现货豆粕升水,达到六七百左右,非常高,投机者就一直做空赚到钱了,认为没问题。期货价格打得过低的时候,很多投资者都没有市场结构这个概念,感觉很悲观,就要平仓,对于豆粕这个品种来讲,升水超过400还会涨,这是它的规律。现在这个产业链,像佳吉这种油厂,每个交割的地放都是可以收货的,只要现货贴在200以上,他都愿意收。  现在我们看这个图,我箭头的方向就是大家一直看空豆粕的情况。各种行业包括佳吉赔了很多钱,这是基本面很差的时候,第一根阳线起来,技术面分析角度就会平掉然后跟上,基本面的角度要加仓,到上面平台也突破了,均线到这边也突破了,这就出现了看涨信号,交易里面信号是第一位的,这样多头就完全出来了。所以就是从3个方面利率S、驱动D、市场结构M共同构成市场的本质,无论怎么研究最终就是这个结论,这就是期货市场的本质。无论轻视了哪一个方面,都是不对的。如果技术分析只管空和多,比如1月份的鸡蛋,从技术分析上可以做空,那就要轻仓去做,因为贴水很多,万一哪一天涨停很多,你就受不了了。虽然现在鸡蛋很悲观,你也是赚钱的,但其实这里面临着巨大的风险,有时候你在期货赚钱的风险很小,但有的时候风险非常大,这一把可能是赚了,下一把可能就全亏光了。甚至你赚到钱后信心暴涨,加大仓位,然后全部归零,这就是市场本质,也就是我们观念里面没有DMS这个概念的原因。现在现货这么高的价格,5.6、5.3、5.2,有的人用程序化交易就不管了,一直做空。现在鸡蛋的资金性比较强,本质上有点像股票,如果像铜早就涨起来了,因为鸡蛋不能立马交割。比如是程序化交易,就做空,赚了钱,但是第二天有可能开盘涨停,又回归了,风险真的很大。你要赚钱,可以做,但不要大规模而要轻仓,因为你违背了市场的本质。大家不断地做空鸡蛋,期货打到3块,现货卖6块,鸡蛋期货从6000块打到3000块钱,如果这东西是废品,那交易所还推它干什么呢? 3P-DMS这个体系,适合大型投资机构,也适合100万左右的投资者,不管是多少资金,都可以参与。在期货公司当研究员的时候不会做期货甚至还赔钱,很多草根没有研究过,一开始做期货就通过技术分析做,反而赚钱了。有的人就问,没上过学的怎么反而还赚钱了?这里面有个矛盾,单纯技术分析做到一定程度的时候瓶颈会很大,因为技术分的解读太多了,为什么价格在每个不同的位置都能成交?因为大家从不同的交易认为这个价格都是合理的,每个人的角度不一样,要解决这个问题,就应该将研究和交易结合起来,这就是打通了研究和交易的任督二脉,实践性极强。3P-DMS这个东西花了我五六年的心血,今天传播一下,对市场也有好处。对机构投资者或者大资金参与期货投资的人有很强的指导作用,机构投资者不可能拼命做空,像铁矿、焦炭一直做空,突然某天涨停,就赔了很多钱,没有提前平仓的量或者不能提前减仓,因为你不知道现在价格处在什么样的位置,有人说这样不就违背趋势理论的本质了么?趋势为王不是简单意思上的追涨杀跌,假设一直追涨杀跌,这个价格就一直跌了?这是不可能的,因为始终要平衡市场,期货不可能无限高于现货或无限低于现货。这一框架体系就能清楚告知交易品种所处于的大致情况,基本能抓住所有大的行情波动。这样就形成了DMS的框架体系,具体来讲3P,第一个P是PNL即盈亏比,是国外的一个数据。国外教科书上没有止盈的概念,只有平仓就是止损,即Perfect and lose。做程序化交易就没必要分止盈和止损,只要平仓就可以了。盈亏比PNL我觉得至少在5倍以上。第二个P指的是Position位置,是仓位的意思。K线图上不同位置收益风险比是不一样的,我们参与期货交易,对图形要非常深了解,不然看不懂肯定是赔钱的。每个人开仓的位置不一样,资金管理就应该不一样。比如有的地方风险很小,盈利很大,多做点仓位也没什么关系,这就没有是否重仓这个概念了。如果在底部的位置我去做空,那么它的上升空间很大,这时候收益很小风险很大,那你的资金管理就不对了。资金管理的本质与你所处K线的位置有关,也与你心理承受有关,比如你承受不了这么大的亏损,影响到你心理状态,就应该把仓位降下来。做期货并非一定要拿10%到20%的仓位去做,那也没有必要。资金管理是一个动态的概念,不同的位置就是应该用不同的管理方法,所以position这个指的是非常重要的位置,我甚至认为它是交易中最核心的问题。第三个P是Pesonality指的是交易对象的个性,包括几个层面,第一个是波动率特性。比如橡胶,它的波动比较大,豆油、棕榈油习惯一涨就是120个点左右,比如哪一天这个品种涨了70个点,但可能不够,很容易涨到100点以上,这就是它的波动特性。还有就是成交量和持仓量的问题。持仓量大小的力度不一样,能量不一样,这是第二个个性。第三个指的是产业方面的个性,比如季节性、交割特性等等。还有一点,任何一笔单子参与进去的时候,要去考虑风险比position的位置在哪里,它的波动特性在哪里。比如棕榈油做空,底部起来以后弹得不够,就在涨的时候去加仓,没有必要,如果知道位置在哪就会更好一点。DMS的驱动Drive包括库存周期驱动、成本驱动、政策驱动。M指的是Money Policy,指的是利率货币、产业、交割政策等等,S指的是Structure,指的是市场结构。 我个人觉得PNL盈亏比至少在5倍以上,但是每个人都是不一样的。有人觉得做一笔单子盈亏比不赚10倍、20倍就不做,有的人赚很小都愿意干,这都是个人选择。大家都希望盈亏比高,那怎么去提高盈亏比呢?如果DMS都朝着你做空和做多的方向走,那你的盈亏比就非常高了,而且胜率也会很高。投资收益=收益率*胜率,胜率是由DMS决定的,如果后面几个DMS都符合,胜率就会高,你的预期收益也会高了。这么一讲做期货很容易,因为我们没有思考这些东西就觉得很难。如果100-200万资金,1年做一倍,那你肯定是理解没到位。首先你收益率太低了,盈亏比太低了,你没有理解市场本质,没有驱动,没有市场结构,没有相应的政策、利率配合,那你的收益率就低,甚至是负的。根本问题是你没有去找市场本质是什么,你无论从哪方面改进、提高,都与市场本质有关。  不同K线位置收益风险比是不一样的。这是豆油的日K线,有个前提,DMS豆油驱动本身就是向下的,期货一直升水,就应该做空。而这一波上涨是因为对厄尔尼诺的预期,这是伪驱动,围绕这根线去做空,止损很窄,比如止损是10,但是下跌的空间可能是100了,10倍的收益空间,当然去做空了。比如你追不到下面的位置,但是很想追,那就做小周期,小周期一样也存在波动。10几天均线或20填均线在这个位置附近,还是做空,收益风险比非常高,这里的空间就非常大。如果做空,相应的止损很窄,你的风险很小,如果到了这个位置,出了几根阳线再去做空,收益相对就小了,相对风险就大很多。我在这边只是随便说一下,判断它要有一套完整的方法去鉴定它。比如这个底部低开以后拉出一根阳线,很明显是要涨或者冲了,冲还不是1根至少3根,只冲一根是不符合时间的。 责任编辑:叶晓丹 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]