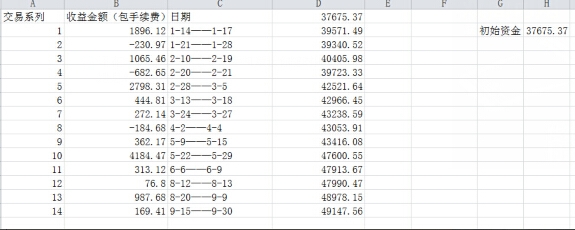

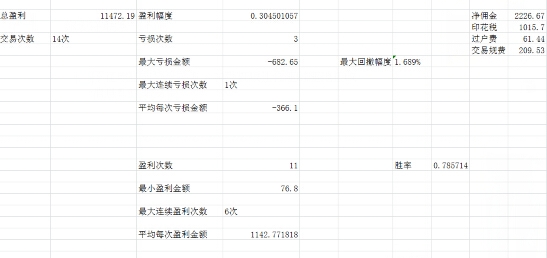

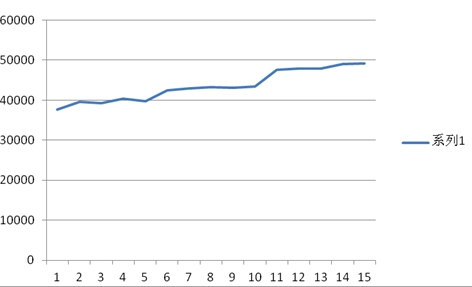

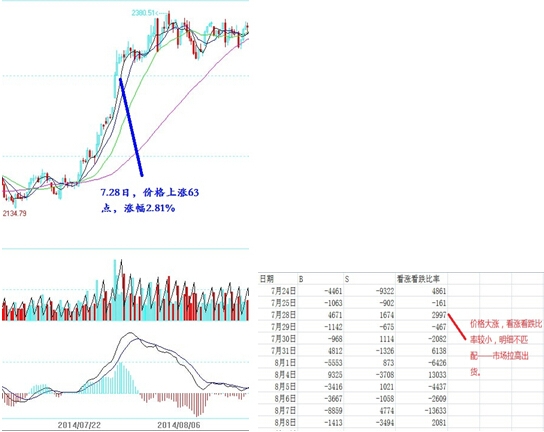

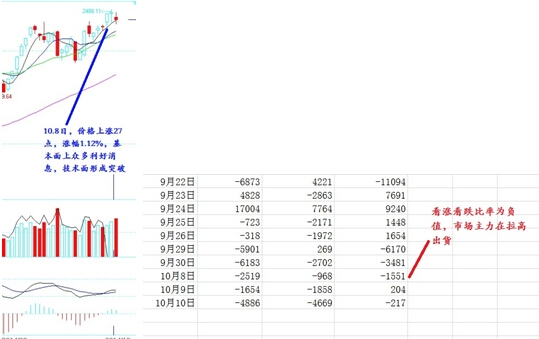

| 【摘要】目的 探讨MACD+看涨看跌比率在股票开平仓时机的引导价值。方法 当沪深300的60分钟macd>0时,全额建仓股票,持仓至macd或看涨看跌比率<0。结果 3个季度盈利30.45%,胜率78.57%,最大连续亏损次数1次,最大亏损金额-682.65元,最大回撤幅度1.689%,平均每次亏损金额-366.1元,平均每次盈利金额1142.77元。结论 MACD+看涨看跌比率可以有效引导股票的开仓与平仓,大幅减少资金回撤幅度,增加持仓股票上涨的概率,稳定平滑资金曲线。 当下股票市场的分析方式包括基本面分析、技术分析、基本面+技术、数量化对冲套利、高频做市交易,前3种是国内基金的主流方式,问题是每一种分析方法都有其寿命:数量化对冲套利在80年代由摩根斯坦利的天体物理学家塔尔塔利亚发明,至今已使用30多年,目前的使用者不得不大幅度加大杠杆才能保持一定的盈利;高频做市交易策略单一,要求的物理性能机器过高,甚至芝加哥至纽约的直通光纤通道都被挤破头皮要求加入;基本面分析主观意愿大,止损执行困难,关键是使用者均忽略美国作为信息化革命的主体,这是工业化革命后人类文明的又一跨越,假设基本面分析运用于津巴布韦或朝鲜以及奥派的商业周期理论的下行时段,基本面分析的效率不一定很高;技术分析教材一致、使用者众多,假突破越来越多;加上国内的基金使用的方法完全同质化,无任何理论、思维上的创新、突破,导致国内的股票型私募基金收益低、资金曲线回撤大,典型的为深圳地区的股票型私募基金,目前2014年的平均收益不超20%左右(详见私募排排网)。我们用大数据思维,采集、分解、合成数据,创建计量股票市场多空能量的指标看涨看跌比率,并将其与MACD搭配,评估其在股票开平仓时机的引导价值。 资料与方法 通过一个股票账户(广发证券183588028454),实际测试(非回顾性测试)3个季度(2014.1.1——2014.9.30)。测试方法:沪深300的60分钟macd>0时,全额建仓8支股票,8支股票成8等份均分,要求个股的日线diff及dea>0,持仓至macd或看涨看跌比率<0时,全部个股平仓。 结果 3个季度共获得开仓时机14次,交易163次,平均每个开仓时机交易股票11.64次,统计结果如下(原始交易记录及看涨看跌比率请在http://yun.baidu.com/s/1c0tPQ3e下载)   资金曲线如下  结论 1、 看涨看跌比率能有效计量整个股票市场多空的能量对比,窥探市场内部的秘密。 2、 macd+看涨看跌比率可以有效引导股票的开仓与平仓,大幅减少资金回撤幅度,增加持仓股票上涨的概率,稳定平滑资金曲线。 3、 该方式也可以用于期货和期权的对冲避险或单边操作。 典型应用案例 1、  2、  3、  最近案例  讨论 对于职业交易者,开仓时机及平仓时机这两个参数非常重要,平仓时机更关键,它是资金曲线回撤的源动力,平仓时机选择糟糕,资金曲线回撤过大,对基金客户心理影响较大。 无论是国内的基金还是国外的基金,策略基本同质化,实际收益的差别来源于行情幅度、杠杆与运气的大小,同质化导致:1、普遍化的交易成功率降低;2、连续回撤次数多,回撤幅度过大;3、单次平均盈利额接近单次平均亏损额。这个3个参数足以衡量未来的、新一代的系统的能力,显然, MACD+看涨看跌比率就是未来数量化股票操作的一种方式。 责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]