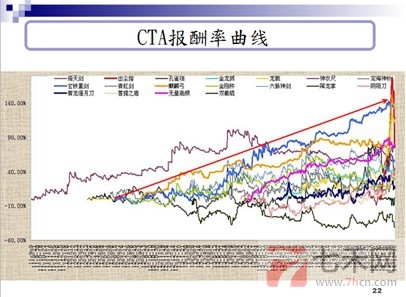

这是总的CTA报酬率曲线。客户不赔钱是最大的目标。世界上最痛苦的是对自己所在乎的人、事、物无能为力。更痛苦的是发现毁灭这一切的竟然是自己。严格的资金控管和纪律才能保证活着。团队把破产风险限制在接近0。千万不要躁进,不要逆天而行。活着,比什么都重要!因为行情不能被预期,风险可以被控制。套利有风险,趋势有风险,任何一笔资金都有风险。自己的资金在里面,比谁还厌恶风险。套利和趋势要在这个产品做出最好的投资组合,因为你不知道什么时候该做套利,什么时候该做趋势,所以让电脑帮你去执行。我把所有的行情都放在电脑里面,电脑自动会应对。程序是人写出来的,人比程序聪明,但是人常常会自我的优越。索罗斯说过,你只认识整个事物的片段,而这个片段会成为事情的谬误。我尽可能把所有的数据科学化,但我要抱着批判的心态。这个时间套利亏损,但是大部分时间套利都是盈利的。套利和趋势本来就应该在一起。因为不同的行情需要不同的策略。经过不断研发新策略,再经过严格的风控淘汰留强,获利是严格止损后的自然結果。

让我们来看一下这张图。2011年6月到2014年10月,单利报酬为151.3%。横轴是日期,左轴是每日报酬率,展现为柱状图;右轴是日累积报酬率,展现为红色曲线。红色曲线是每天的盈利减去每天的亏损。如何减少亏损,就是真实地展现盈利与亏损。3年来,根据统计,亏钱的天数达55%-60%,赚钱的天数达40%-45%。实际上,获利的天数比亏损的天数少,但是我把亏损给限制住了。获利的目的在于给予亏损出成本,自然而然这条曲线就会上扬。行情不能被预期,但风险可以被控制。我们的资金都有参与。30%的获利是我们每一年最难的工作,希望每一年都能把获利给留下来。市场会不断成熟,策略也自然需要修正。

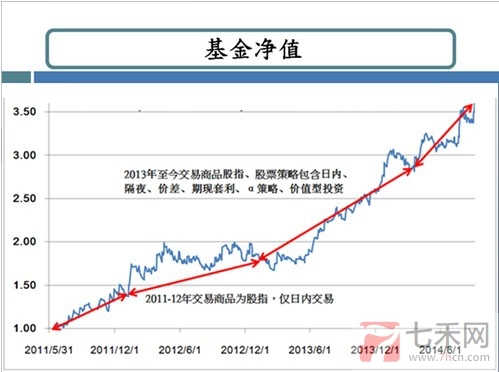

这张基金净值,我们累计到现在,分4个阶段。第一个阶段是2011年5月到2011年底,第二阶段是2012年,第三阶段是2013年,第四阶段是2014年。最不好的行情在2012年赚30%,2013年赚40%到50%。在2012年前我只做日内交易,因为我知道新兴市场只需要掌握日内波段就可以了,但在2012年开始改变,我们在2013年所有的策略,包括海外的和股票投资,日内隔夜价差套利,阿尔法战略套利投资在里面。当时我就交易股指和股票,到现在都是没改变过的。因为程序化交易做商品会受到主观的影响。我们做不到牛人,宁愿就这点规模就够了。沈总本身也参加了,一年前我没有让老师(苑举正)过来,因为我们还没有做大。

这是我们累积下来的每月收益率,可以看到14个季度有13个季度是获利的,亏损的季度在2012年的第二季度,总亏损是不到一个点,2013年后我们获利的月份远多于亏损的月份,说明团队在进步,风险控制能力在增加。今天我不是说这个方法一定有效,我们只是在进步当中,我很清楚这市场在改变,甚至我认为中国市场走完了全世界的市场,包含了大跌、大涨和盘整。虽然没有面临真的大涨,但有很多日内波动率,很多人说做股指很难做,做商品期货的做股指发现完全不能赚钱,就是因为这样我才认清楚这件事情。

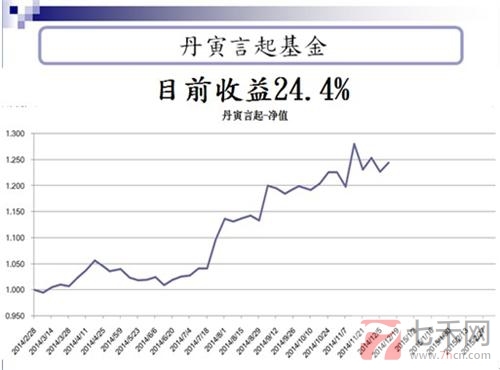

目前零号基金收益23.1%,当然我在之后也发了很多产品,丹寅言起基金目前收益22.6%,年化收益31%,是在2014年2月底发的,还有马达言起1号基金,目前收益13.6%,年化收益33%,这是在2014年5月底发的。

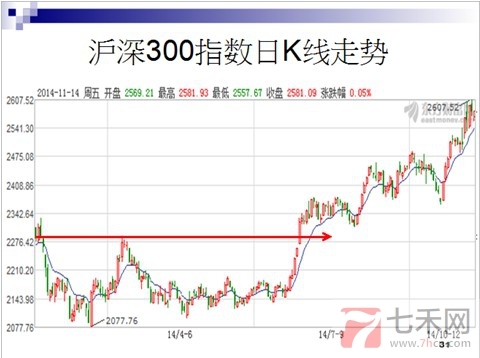

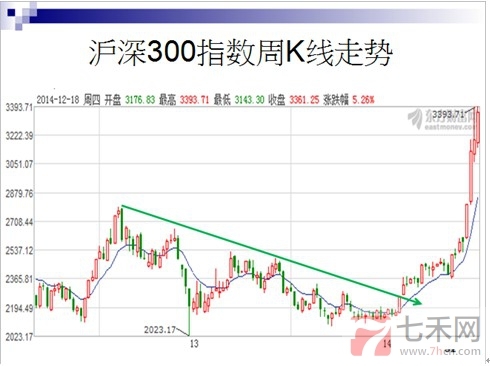

这是2014年开始,沪深300 指数日K线走势。前半年是套利的优势, 后半年是趋势的优势。不同的行情去做交易,才会有风险分散的效果。行情永远不能被预期,什么样的行情,就有什么样的工具。往下看,沪深300指数周K线走势。

这是沪深300指数周K线走势,它已经突破一个下降趋势空间,大家都可以看得出来。这个趋势造成套利产品很大的优势,是因为期货空是很被动的,一路空,一路赚,只要把股票选得好,股票就会亏的比较少。但是股票无法超过股指的涨势,这时候,就需要靠趋势获利。

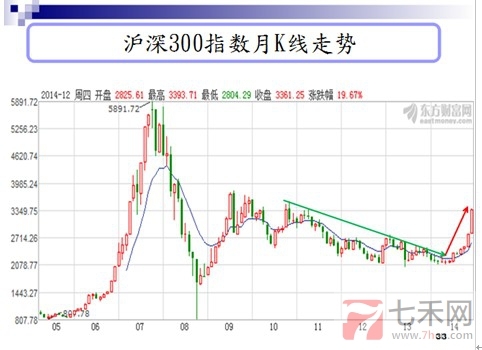

这是沪深300指数月K线走势。这不叫多头的行情,现在的行情和前两年不一样。团队的优势就是我们不断在进我们的策略,策略不可能一直不变。我们完全复制某个东西,不代表它能获利。13年-15年都会有不同的方法,这个方法不是大的变动,而是根据现在的行情,我们做相对应的调整。所有策略都是人写出来的。今天我做程序化交易,只要求盘中不去更动程序所造出来的东西,不用人为去下单,完全电脑自动下单;盘后都是我们检讨的时间。主观交易心态要够好,不要把程序化神话。期货老前辈告诉我,主观交易,心态要够好。因为你不能预测什么时候会大涨,所以你要包含所有的行情,要知道趋势的风险,套利的风险。

责任编辑:顾鹏飞 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]