| 本期【优秀账户分析】的主角是期货中国实战排行榜(trader.7hcn.com)注册账户“何足道”,该账户操作者蒋继兴,四川遂宁人,1998年进入股票市场,2005年进入期货市场,曾从事股票分析师、交易员工作,现专职做期货,主观交易者,主要是立足于中长线趋势之上的波段及短线交易,曾接受期货中国网的专访:期货中国专访何足道:追求高收益不必去承受过大风险http://www.7hcn.com/article/145437-1.html

“何足道”账户2012年2月15日在期货中国实战排行榜(trader.7hcn.com)注册并开始交易,账户初始权益510000元,截止到2014年6月24日,账户权益为843455.38元,累计盈利1228455.38元,累计手续费279741.27元,期间累计入金8004000元,累计出金9169000元。该账户交易周期860天,账户收益率达到808.62%,最大回撤57.11%,纵观账户胜算46.21%,盈亏比1.29:1。

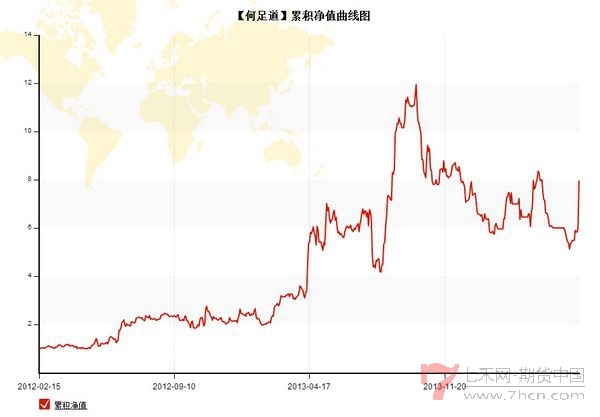

从该账户的累计净值曲线中我们可以发现,该账户交易初期较为稳健,2013年4月开始净值波幅增大,4月12日到4月16日,短短3个交易日,净值从3.37升到了5.38,而在2013年7月,又出现了大幅回调,7月末的一周净值从6.66跌到了4.38,2013年8月到2013年10月,该账户的净值从4.19跃升至11.95,之后又陷入深幅调整当中。据操作者蒋继兴介绍,2013年两次大的回撤都是净值回撤大,实际金额并不大。原因是他当时觉得市场机会不多,于是将大部分资金转出。由于帐上钱很少也不太惧怕风险,仓位就比较重。结果就是账户亏缩幅度很大,但绝对金额并不大,对于这样的亏损他是有思想准备的。而几波明显的升幅,蒋继兴认为主要还是来源于他对行情有把握时进行的重仓交易所获得的。

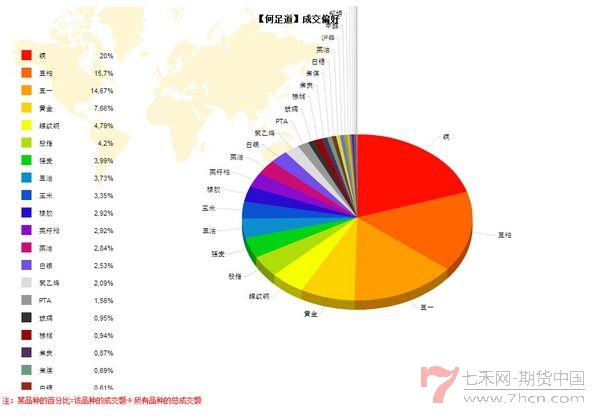

在交易品种上,“何足道”账户参与交易的品种非常多,国内期货市场至今共40个品种,何足道参与了32个品种的交易,在蒋继兴的篮子里,除了一些特别冷门的品种,他对多数品种没有特别的偏好,发现哪个品种出现机会就做哪个品种。选择交易的入场品种,主要还是基于判断其后市是否有一定的盈利空间。

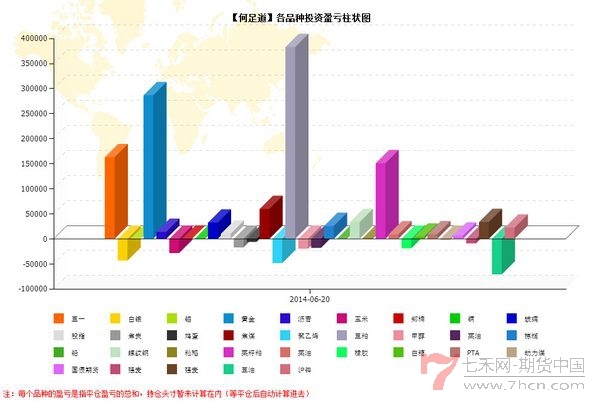

从品种盈亏来看【品种盈亏统计指的是平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)】,“何足道”在豆粕、黄金、菜粕、大豆等品种上获利颇丰,两粕与大豆虽然是小品种,但成交非常活跃,符合该账户的品种选择,因此获得了丰厚的收益。我们从品种盈亏图中可以发现,该账户参与的32个品种中大部分品种均为正收益,而亏损品种的损失也并不算大,这说明该账户在品种选择上还是有一定的准确性。

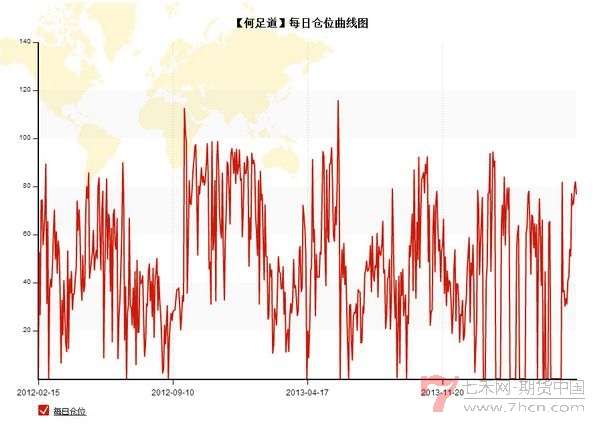

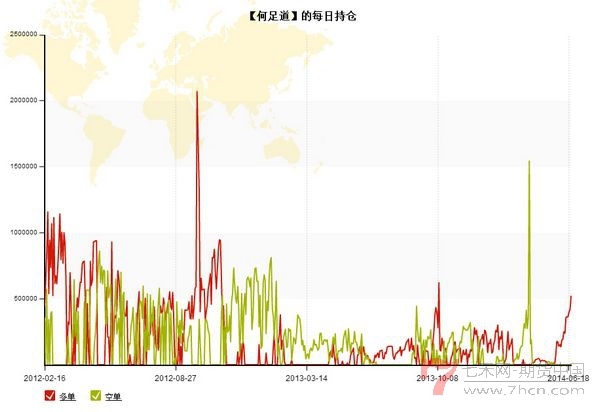

与很多高收益的盘手一样,“何足道”账户的仓位也较重,蒋继兴对轻仓交易不以为意,他认为:第一,人们常说的轻仓,目的无非是为了降低风险。但我认为作为一个优秀的操盘手,轻仓交易绝不是降低风险的主要手段。第二,太轻的仓位,使得期货市场所赋予我们的资金杠杆失去了意义。第三,期货市场是一个可以为我们制造奇迹和神话的地方,而轻仓几乎完全抹杀这种可能性。作为立足中长线趋势之上的波段及短线交易的盘手,蒋继兴有一套完善的持仓体系,持仓时间视行情的发展,期间会调整仓位,短的时候3、5天,长的一般也很少超过1个月。在处理隔夜风险上,蒋继兴认为在中线方向明确的情况下,隔夜风险大多只是过程中的小插曲,我们必须要去面对和承受。重要的是在留隔夜仓之前,要根据经验和盘面对隔夜风险进行评估,做出相应的仓位调整或对冲保护。

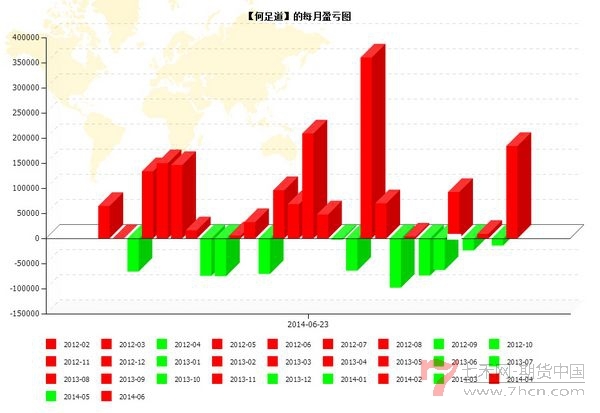

我们从“何足道”账户的每月盈亏图中可以发现,在2013年底到2014年初,该账户经历了交易以来较大幅度的回撤,但进入2014年2季度之后,账户摆脱了交易的低谷期,又出现了加速上升的势头,正如蒋继兴在接受期货中国专访中所说的:每一个投资的低谷期实际上都是在为下一次盈利做铺垫,因为市场总是会出现你能够把握住的盈利机会,你需要的只是再多一些耐心。

本文由七禾网期货中国刘健伟整理撰写

七禾网期货中国注:成绩代表过去,未来充满挑战。

想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]