| 在海外成熟市场,国债期货是一个被机构投资者广泛运用的利率风险管理工具,其较好的市场流动性以及杠杆交易的特性,为机构投资者提供了高效便捷的对冲利率风险的方法。在国内,国债期货上市已经一年多,随着国债期货市场的逐步放大和完善,参与国债期货市场的机构投资者也越来越多。与此同时,随着利率市场化的推进、金融市场创新的不断深化,机构投资者利用国债期货套期保值以及对产品的需求也越来越多。本文对国债期货上市以来套期保值的效果进行了分析和研究,利用市场数据实证分析其对国债、金融债和城投债三大市场主要配置类债券套期保值的效果;在每一类别的债券中,分别选取了短、中、长三种不同久期的债券,以分析国债期货对不同期限债券套期保值的有效性。此外,在对实证检验结果分析的基础上,还结合国债期货上市以来的一些市场特征,讨论国债期货套期保值实践操作中应该注意的问题。 实证检验所用数据和分析方法 我们使用国债期货上市以来2013年9月6日至2014年10月30日之间的市场数据对国债期货的套保效果进行了实证检验和分析。我们分别检验了国债期货对短、中、长不同期限的国债、国开债和城投债这三类债券的套保效果。在每一个类别的债券中,我们选择流动性好、市场成交比较活跃的券作为代表进行检验。最便宜可交割券在国债期货市场具有非常重要和特殊的意义,因此我们也专门分析了国债期货对最便宜可交割券套期保值的效果。经过筛选我们选择了以下10只券作为研究对象:130017.IB(短期国债)、130008.IB(中期非最便宜可交割券国债)、130018.IB(长期国债)、120230.IB(短期国开债)、130238.IB(中期国开债)、110226.IB(长期国开债)、122937.SH(短期城投债)、122539.SH(中期城投债)、122679.SH(长期城投债)、130015.IB(最便宜可交割券)。130015.IB是作为最便宜可交割券出现频率最高的债券,因此我们选择该券作为套保最便宜可交割券的研究对象。 在检验过程中,我们将假设在2013年9月6日建立套保头寸,套保比率根据当日现券的中债估值和国债期货的结算价计算;套保头寸建立后将一直持有至2014年10月30日,以观察其在此期间共276个交易日中国债期货的套期保值效果。这一期间,如遇老合约退市,套期保值策略需要进行展期,我们将假设展期操作在老合约的最后交易日进行。 在对套保效果的检验中,我们分别从损益绝对值和套保误差两方面来分析。首先将每一个交易日套保组合的价值与组合的期初价值相比较,观察组合的损益情况,并比较债券组合在有套保和没有套保的情况下的损益波动。另外,完美套保的情况下,期货头寸的盈利或损失将完全对冲现券组合的损失或者盈利,套保后组合的损益应接近于零。这也意味着,套保之后组合出现的损益则反映了套保的误差。因此,我们将套保后组合的损益与期初现券的市值之间的比值作为衡量套保误差的指标,观察国债期货套期保值策略的误差。 传统方法国债期货套期保值效果检验和分析 传统上计算套保比率可以使用DV01法或者久期方法,其计算公式如下面所示,但这两种方法的基本原理类似,其计算结果也基本相同。  检验结果显示,在2013年下半年的债券熊市中,当债券市值经历亏损的时候,利用国债期货套期保值后均不同程度地降低了组合的亏损。可见,熊市中在现券组合中加入国债期货,可以降低市场价格下跌时对现券组合的冲击,增强组合的稳健性。但是国债期货对各类债券的套期保值效果并不相同。总的来说,国债期货对国债的套保效果最好,对国开债的套保效果次之,对城投债的套保效果最差;在国债中,国债期货对中、长期国债套保效果最好,对短期国债套保效果略差;在国开债中,国债期货对短、中期国开债套保效果相对较好,对长期国开债套保效果相对较差;与国开债相类似,国债期货对短、中期城投债的套保效果要优于对长期城投债的套保。 在对套保误差的分析中,我们同时引入均方根误差(RMSE,Root Mean Squared Errors)作为衡量平均套保误差的一个指标。国债期货对非最便宜可交割券中期国债和长期国债的套保误差相对较小,其RMSE分别为0.33%和0.50%,但其他券种套保的RMSE相对较高,其反映的套保有效性的信息与损益绝对值比较方法一致。 收益率贝塔方法套期保值效果检验和分析 传统的DV01方法和久期方法计算套期保值比率是建立在收益率曲线平行移动的假设之上的。但是当被套保债券和最便宜可交割券之间利差波动幅度或者趋势并不一致时,将会为套期保值带来基差风险。收益率贝塔方法则是常用的对此进行修正的方法。基于收益率贝塔修正后的套保比率计算公式如下:  我们将收益率贝塔修正之后的套期保值效果与修正之前的套期保值效果进行了比较,下表比较了两种情况下各债券的RMSE。从结果可以看出,修正后短期国债、中期国开、长期国开、短期城投和中期城投的套保效果得到较为明显的改善;短期国开和长期城投变化不大;但对于原来传统方法效果较好的中期国债和长期国债来说,优化后其效果反而有所下降。  表为收益率贝塔修正后国债期货套期保值效果比较 使用收益率贝塔方法时通常存在以下两个问题:一是各债券的收益率贝塔在不同的时间区间里并不稳定,可能会发生变化,因此所选择历史数据的时点对收益率贝塔的计算起到非常重要的作用。我们认为可以选择过去半年至一年的日频数据来计算收益率贝塔。二是收益率贝塔可能会捕捉到被套保债券与最便宜可交割券收益率之间的部分联动,但无法涵盖两者收益率波动的全部,因此收益率贝塔也只能起到部分优化模型的作用。 关于收益率贝塔的计算,可以使用市场上最活跃的(on-the-run)债券作为基准债券,将被套保债券以及最便宜可交割券分别与活跃券计算收益率贝塔,然后在计算套保比率的时候两者的比值就是被套保债券对于最便宜可交割券的收益率贝塔。在我们的分析中,由于130015.IB是一只成交非常活跃的CTD,因此我们直接使用了被套保债券与最便宜可交割券之间的贝塔。但是如果最便宜可交割券是一只新券,没有历史数据,那么使用上面的方法还是有必要的。另外,对于没有历史数据的被套保债券,可以使用与该债券相同信用等级相同久期的活跃债券,或者同等级同久期的市场均值来计算收益率贝塔。 国债期货套期保值操作中应注意的问题 一是动态套保过程中套保比率的调整。在实践中套保比率需要根据市场情况动态调整,以保证套保的时效性和有效性。每个季度移仓换月的时候,可以对套期保值比率进行例行重估和检测;在市场主要跟踪的最便宜可交割券发生变化时,也需要对套保比率重估。在实际操作中,也可以利用我们使用的套保误差指标或者其他类似指标来跟踪和检测套保策略的执行情况;当误差指标出现较大变化时,可重估套保比率,对国债期货进行动态调整。 二是移仓换月时国债期货套保的展期策略。投资者使用国债期货套期保值时,如果时间跨度较长,则需要对国债期货的套保头寸进行展期。鉴于目前市场国债期货主力合约转换完成之后,当季合约面临流动性迅速下降的风险,且进入交割月后当即合约价格波动较大,因此建议投资者套保头寸的展期应在主力合约转换完成之前进行,谨防交割月中当季合约的流动性风险和价格风险。 从已经完成的主力合约转换的时点来看,主力合约的转换均在进入交割月之前就已经完成,且有逐步提前的趋势。2014年10月31日中金所[微博]调整国债期货交易细则后,国债期货梯度保证金和梯度持仓限额制度的执行时间将延后约10天,这或导致国债期货的移仓换月时点也相应有所延后,但预计仍将在进入交割月前完成。投资者在对国债期货套保头寸进行展期时,需关注未来这一时点的发生时间。

责任编辑:顾鹏飞 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

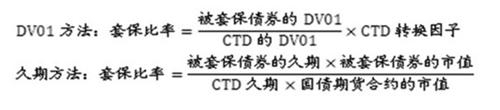

电话:0571-88212938

Email:57124514@qq.com

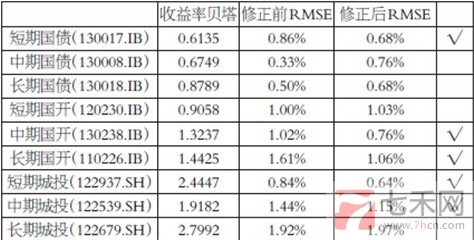

七禾科技中心负责人:李贺/相升澳

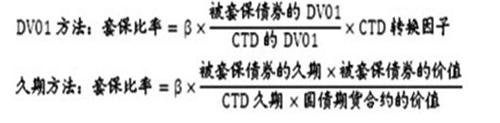

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]