这个图是豆粕1501的合约,这合约一路上涨,到后来疯狂,大概是在2014年5月中旬,之前为什么一路上涨,一个非常重要的逻辑是油厂没有利润,所以它要挺粕,既然压榨上没有利润那就要把利润从副产物上拿出来。通过限制出货量挺现货价,大家会发现每个合约一接近交割月都会无奈的逼空,因为现货的价格很坚挺,总是对期货升水,这就是这阶段温和上涨的原因。进入5月后的疯涨是什么因素造成的?因为在这之前已经形成厄尔尼诺的炒作最后的疯狂。当时大家认为厄尔尼诺对全球的农产品是一个负面影响,要减产,技术派看到明显是上涨趋势,在这做平台,打不下去,那技术派的人在日线图表上通通都杀进去了,再加上厄尔尼诺的炒作就产生了最后一段疯狂的行情。到了后面人们看出来了,也就脱离了逻辑了,市场已经慢慢认知到厄尔尼诺对大部分农产品是一种减产的效果,但对豆粕1501来说反而是利空,1501指的是北半球收的那季豆粕,厄尔尼诺其实可以使那季豆粕产量提升。疯狂上涨后,一部分有先见之明的人认知到厄尔尼诺对豆类是利空的,可是大家已经疯狂了,只能平仓不能开空仓。直到这根大阴线出来,市场才有所惊醒,惊醒的人开始出仓,但作为大部分持有多单的主力,他没那么快出完,所以要尽可能消化这种预期,用资金做出一种要向上突破的假象,也让那些对市场认知不深刻的人不平,甚至去接他的多单,这个过程中1501没涨多少,1409应该是创新高了。有些人逻辑上弄清了,资金管理却没做好,可能往上一拉就砍仓了,所以看对了做不对。那这个地方最终为什么形成了一个顶,因为大家逻辑上开始改变,豆粕1501与现货已经平水,已经让油厂失去了挺粕的动力,主力出的差不多后出现了一个极其凶残的跳空跌停。所有在高位接单的人傻了,所以对市场有逻辑认识的时候,我们需要结合资金管理、扎实的技术功底,才能说真正适应市场的波动。你不要奢求能开到最高点,平到最好的位置,这是不现实的,当你资金量越来越大的时候,你的思维要开始转变,你不能在你想出的地方出,而是在你能出的地方出。

我有一个朋友在股指暴跌的那一天大概赚了700万。做高频和飘单混合的方式,资金大概放了3000多万。其实他能赚一两千万,为什么只赚了700万就出来了?在下降的过程中,他必须在加速时就出来,如果停下来了你再出,就不知道要出到什么地方了。大家都想着出,你就出不来了,当你资金大到一定程度,一定要在能出的地方出而不是想出的地方出,非要在想出的地方出,很可能在你平掉的第一手到最后一手,中间的差价差上50个点,所以他很坦然接受他出早了。当你对某一个产业、品种有了极深刻的认识后,当你对这种认识抱着极强的信念后,你就可以守候十年磨一剑的历史机遇。这是建立在你对某个品种、产业极其了解,有在这行业现货上呆过很长时间,你要清楚里面所有的门道,所有的陷阱、漏洞你都能解决才有可能建立起对这个品种的自信。用现货的角度去看期货,但也要有具备做期货的技巧。虽然现货是期货的本源,但做现货和期货还是不同的,很多人在现货上做得很成功,到了期货上就一塌糊涂,是因为他用做现货的方法做了期货。现货是在现实的世界内,你即便用了最大的胆量也有现实世界帮你把控风险。比如说,我有这么点钱买这么点货,买了这么多货要考虑有人接盘吗,现货交易对象不会是全世界的,都是有范围的。我的贸易对手其实是固定的10到20个,我要考虑他们接盘的能力,既然考虑了,那我的现货持仓额度就有上限了。期货不一样,一旦疯狂起来,又加杠杠,现货可以顶住压力,坚持持有;期货你如果还是顶住压力,坚持持有,你就坚持到监狱去吧。我们做期货是为了追求在期货的世界里可以自由,因为我们在现实的世界里是不自由的,受各种各样的牵制,其实这种牵制是从外界的环境里给你划定了风险的界线,就降低了你栽巨大跟头的概率。期货里你去追求自由,好,我让你追求自由,最后就是不自由了。期货里没人限制你,完全是自己管自己,你有多少钱都可以往里面扔,所以你不能用做现货的方式去做期货,但又要用现货的角度看期货,具备做期货的技巧。大部分能抓到历史机遇的人都是做多出来的,像2008年的那种空成就的大佬不多,成就大佬的大部分是牛市,为什么?因为现货有一个特征,不言顶,只寻底。因为现货有成本,它的价值是有内涵的,它不可能被无限逼空,但当市场需要远远大于供应的时候,它的价值就可以无限被高估了。下边有底线,上边无极限。所以大部分大佬起身是在牛市贴着安全的边际进场,然后无限的复利、加仓。举个例子,5月份的时候保险公司大举举牌地产企业,像金地等都被保险公司强制举牌把股权抢走了,保险公司敢这样干就是因为现货有底,就是地产公司的净资产。股价跌破了净资产,地产公司的净资产还是以2009年、2010年的价格衡量它的物业。你想想净资产本身就是被低估的,现在股价又跌破了净资产,保险公司可不傻,拼命地抢,就算什么都不做,卖套房子还是赚钱的。况且在这基础上还能运作,拥有他的股权就可以抵押他的房产,我把资产转起来,产生更多高收益的东西。最关键牛市还来了,这就是不言顶,只寻底,牛市到哪能结束,谁也不知道,10000点或20000点都有可能,疯狂起来是没有极限的。但是,耐得了寂寞才赢得来繁华,我们身边有个朋友做豆类等农产品做得很好,已经有不小的身价了,但他这几年一直没有赚到钱,因为他精力全部在股票和股指上。机会一来,人家几个账户200手的股指,从2000出头一点拿到现在还不平仓,这只是股指,股票还有大量的仓位。耐得住寂寞才赢得了繁华,你连亏点钱都不能忍受凭什么赚钱?运用这样的机会很容易做到十亿级别。

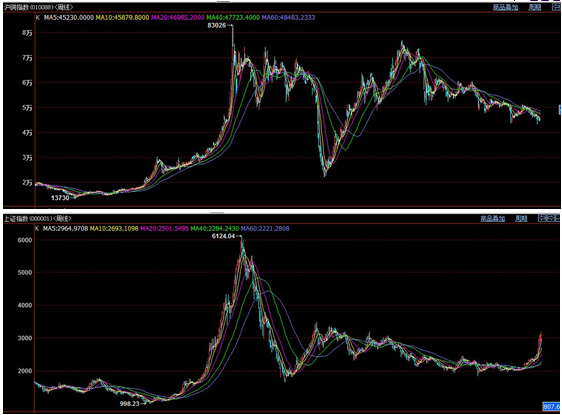

这是铜2004年到2006年,2008年到2009年的走势图,2004年到2006年从13700多涨到最高的83000,谁能够坚持持有并且加仓。像这里,上证指数2005年到2007年,从1000到6000多,99%的人不到2000就已经轻仓了,只有极少数的人有坚定的信念。

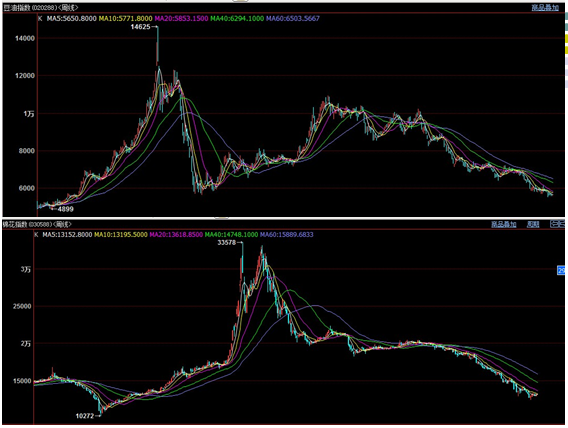

豆油,油脂类的2006年到2008年,4000多点涨到接近15000,棉花2010年到2012年的行情,谁能在这地方建仓到这地方还不平的?这根阴线吓死了多少人,但这恰恰是最凶猛上涨的起点,是什么因素让赢家坚定持有并且不断加仓,是坚定的信念,坚定的信念来自他对这个产业的极其了解,然后就形成了信心。做到这个级别说明他非常中立客观,可以容忍5到10年在市场上销声匿迹,在座的有多少可以容忍自己5到10年没有收获的,这很现实,因为你想要多大成就就要付出多大的成本。当你过了十亿级别再往上发展的时候,就归入现在国内市场大佬的级别。期现结合下的多元化配置,越来越偏好多元化配置,越来越不会把鸡蛋放到一个篮子里,与大型现货企业紧密的合作;越来越偏向期现结合的中性策略;十分了解期货和现货的规则和运行方式;也就是合理的利用期现货规则,站的角度非常高。他们是近月合约的交易主力,近月合约大部分是能阶段性控盘的,可能身价就过了百亿级别。为什么要期现结合?两个原因,第一个,期货还是个小市场,中国期货市场也只不过2000多亿保证金,一个人身价都三四百个亿还怎么玩?所以就要结合现货,那些大佬要么自己建立现货公司,要么和国内大的现货生产商走得很近。他们基本上能够在每次战略布局上立于相对的不败之地。举个简单的例子,焦炭1409合约在2014年7、8月的时候,价格在1080附近,但是有现货资源的人,他可以以1030到1040的成本生成仓单,这意味着我们在1409合约上随意空,赚钱了就平掉,亏钱了就交现货,拿80到40的价差,只要不浪就不会亏,只要不作就不会死,我们怎么跟他们拼呢?再举一个例子,甲醇1501连续跌停,我相信现场很多人也是做的,背后是什么你知道吗?空头是在6月到9月之间,也就是2700到2800的成本在1501上建的大量的空头,这个阶段是震荡,吸入了大量的筹码,在10月到11月份发起了第一波下跌,大概跌倒了2500多,跌下去后发现多头也很凶猛,用了1个月时间又把它顶到了2800,空头开始结合现货准备仓单,生成仓单交割后,空头最坏是不亏钱。多头就不一样了,如果货接过来,他还要卖啊,这么大量的货他还要卖意味着什么? 亏钱是大概率事件,因为接手的人不多,所以空头变成了我不亏,多头变成了我必亏。现货的作用就在这里,每一次战役都可以放50个亿到100个亿,如果加上现货的货值就更大了,我们怎么跟他们玩?当然这只是国内的,他们在国外也有大量的仓位,做到这个级别上之后,在某种程度上他们很容易被推到代表整个民族或是国内的一些资本跟国外资本进行对决位置,作为资金的管理人或拥有人,他的情操会瞬间提高。人钱多到一定程度,他的境界不是刻意升的,是自然升上去的。你钱太多了,不在乎钱,境界自然就上去了。你因为钱多被动就代表了很多人,既然都代表了这么多人就应该拿出点样子,所以这些人在国外的交易中就变得很高尚,在国内就变得很凶残。像这一些绝对不是个人行为,个人行为也做不到这个程度。这还不是顶牛,顶牛是全球视角下的战略行为,外汇、债券、股票、商品、衍生品全面参与,宏观对冲是常有手段,影响力超越很多中型国家政府,管理资金在万亿美金级别,背后有巨大财团撑着,索罗斯就是这种级别的人物。1992年阻击英镑,使英国政府退出对马克、法郎的固定汇率机制,从英国政府那赚到了近10亿美金,大家想一下是1992年的10亿美金。可能相当于现在的起码500亿。1998年东南亚金融风暴,泰国、老挝、越南、柬埔寨、马来西亚、印度尼西亚被他席卷一空,也是通过做空他们的货币,在1992年做英镑的时候,他不仅做多英镑,还做多马克,还做多英国的股市。这里就有逻辑关系,做多英镑,又做多马克,他是在赌英国会撤销对马克的固定汇率。因为顶不住,英国经济多差,你还想非要让货币不贬值,不现实。你英格兰银行投1000个亿,跟水花似的。为什么要做多英国的股票?货币贬值,股市上涨。就像去年到今年的日本股市,完全就是货币贬值推上去的。他们就是一系列战略行为,宏观对冲是常用的手段,布局的品种极其烦琐,极其复杂,(索罗斯)只是领头人物,他背后有多少人在做工作,我们都看不到。他们的影响力可以超越很多的中型国家政府,有很多交易不仅仅是追求利润这么简单,还带着很多政治目的在里边,代表着犹太资本的意愿。我们看似这些事情跟我们很遥远,其实深刻的影响着我们每天的生活。人民币的汇率会影响我们生活,股市的上涨下跌会影响我们的生活,我们已经在其中了,别想逃掉了。 责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]