| “七禾网期货中国实战排行榜”优秀账户分析——冬日恋歌

人物介绍:钟永昌

男,海南海口人,2006年之前是做IT系统项目管理,现在专职做期货已经9年。他主要做主观交易,方法是技术分析和基本面分析相结合,擅长中长线和波段交易,自己有一套交易系统,主要运用唐奇安通道突破,海龟交易法则进行交易,多品种组合。曾经在第六届蓝海密剑比赛获得【晋衔奖】。

钟先生告诉笔者,一次偶然的机会,车友会的车友向他介绍了期货,从此他与期货结缘。他最早在2006年开始接触期货,但是只是做了短短几个月就退出了,后来2011年时偶然得知可以通过程序化进行期货交易,觉得这是个很好的机会,因为他自己大学的专业就是计算机应用,对编程开发可谓相当纯熟,于是经过开发测试模型,在2012年中重新开始了期货交易之旅。

钟先生基本上是多品种分散投资,所以没出现大赚的情况,也避免了出现大亏的情况。他喜欢赚市场中由基本面出现逆转,因而产生的趋势性行情的钱。同时他对市场有很深的感悟,钟先生告诉笔者:“知行合一,盈利只是水到渠成的事情。”

如何知行合一,钟先生认为需要做到以下8点:

1. 树立正确的理念,顺势交易是关键,截断亏损,让利润奔跑,这话说起来简单,但是做起来很难,因为截断亏损,主动认错,对人来说是很难的。让利润奔跑,忍受中间过程的上下波动,最终赚足利润,也是很多人做不到的。

2. 因为期货会把人性的弱点无限放大,在树立正确的理念后,想知行合一,就要做到第一,下单后立刻下止损单,无条件认输出局,保住本金。第二,做执行计划,事先模拟好可能会出现的盘面走势,设置好条件单,这样杜绝看盘时出现的犹豫。

3. 进出有度,有了应对各种盘面的计划,就会在出现各种行情是做到心里有数。

4. 期货投资机会很多,生存始终是第一要务的。做好资金管理,进行多品种分散投资,每个品种不超过特定比例额度,不要在单一品种上孤注一掷。

5. 时刻保持理性,人总会犯错,小错可以犯,但不能犯大错,不能让自己被三振出局,永远留在游戏里。出现错误后及时总结,设定措施去避免这些错。

6.期货交易需要不断的学习,积累和总结。基本面信息的了解先从宏观开始,全球经济一体化,首先要有全球化的全局思路,各种信息相互影响,但是必须学会搞清楚哪些是主要事件,及相关会有哪些影响,例如铁矿石的需求下降的原因是什么,而供给还在不断的增加的原因又是什么,又例如原油出现供需平衡逆转的原因又是什么,会对全球经济有哪些影响,对大宗商品价格又会有什么影响,原油下跌又对下游的相关产业带来什么影响。

7. “模糊的正确远胜于精确的错误”,首先把握宏观面的影响,判断出产品的基本走势,不需要多精确的计算产品的价格,只要能正确的判断出未来的价格运动趋势就可以了,结合技术面入场,至于能盈利多少是由市场参与者的心态、认同度等等来决定的,做对了就拿稳,直到影响因素发生了变化。

8. 大胆判断,小心求证;判断有依据,验证要谨慎。相信自己的眼睛,不要相信大脑,当判断与行情特征出现相左时,及时认赔,重新来过。

“冬日恋歌”账户概况

“冬日恋歌”账户于2012年4月23日在七禾网期货中国实战排行榜注册,并于2012年5月3日开始交易,交易周期1015天,该账户初始资金111350.00元,截止到2015年2月2日,账户权益为465527.16元,期间有出入金,累计净利润620293.16元。

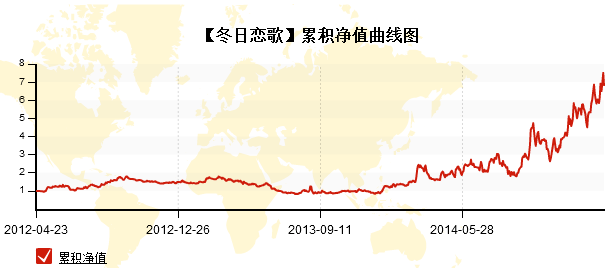

“冬日恋歌”累积净值曲线图

若要联系【冬日恋歌】,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287

该账户从2012年4月23日至今(2015年2月2日),累计净值6.8488,累计收益率584.88%,最大回撤54.23%。从图中可以看出,2014年4月之前,(差不多2 年)账户净值在1左右上下波动,始终没有什么大的突破,有时候还亏钱,而2014年4月以后到现在的这段时间净值却屡创新高。钟先生告诉笔者:“他在2011年开发测试模型,经过测试,PTA、螺纹钢等产品交易连续性最好,趋势性最强,于是选定了这两个品种进行了交易,到2012年底大概盈利了70到80%,到了2013年,PTA的持仓量开始大幅减少,经常出现了上下震荡行情,因为他当时的策略主要是做30分钟的突破,导致经常上下挨耳光,导致了亏损。后来调整策略到日线级别,但是仓位控制不好,将前期的利润几乎重新还给了市场。后来到2013年底,螺纹钢、铁矿石、焦炭等黑色系统出现了行情,被程序捕捉住了,于是从2013年底到2014年初出现了比较明显的盈利。后来个人也在不断的进行调整,结合基本面进行操作,成功捕捉住了焦炭、铁矿、PTA等的行情,持仓时间也较长,逐步迎来了净值的不断上涨。”

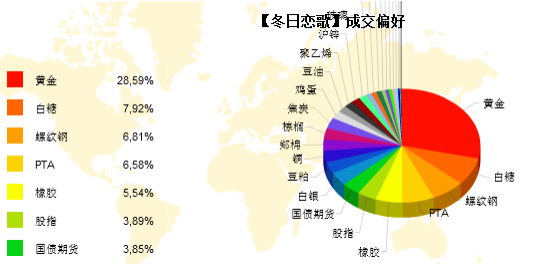

“冬日恋歌”期货品种投资结构——成交偏好图

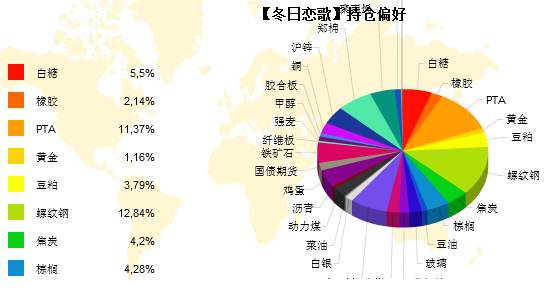

“冬日恋歌”期货品种投资结构——持仓偏好图

从上面的图中可以看出,该账户操作的品种比较多,成交偏好排前三的品种:黄金、白糖、螺纹钢;持仓偏好排前三的品种:螺纹钢、PTA、白糖。钟先生说他选择多品种是因为某个阶段某些品种会出现趋势性行情,只要出现行情他就会参与进去,所以一般只要稍微活跃点的品种,他都会进行交易。从品种成交偏好图中可以看到黄金占了很大部分,钟先生说:“前期程序化交易黄金的准确性相当高,所以在黄金品种上的操作比较多,另外黄金的保证金占比比较大,所以可能看起来黄金成交占比比较大。”

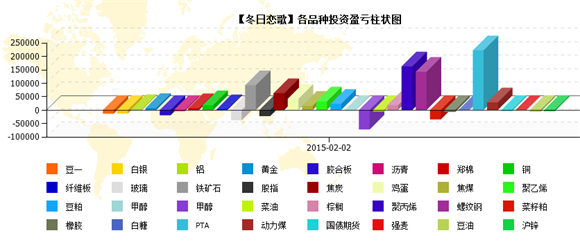

“冬日恋歌”各品种投资盈亏柱状图

从上面的品种投资盈亏柱状图上发现,该账户的大部分收益主要来自PTA、螺纹钢、聚丙烯、铁矿石,而甲醇是亏损最大的品种。钟先生表示,这几个品种他拿的时间都比较长,1到2个月持仓不动,而2014年黑色系列行情相当的大,获利是每个趋势交易者都能做得到的。甲醇的亏损比较大是因为他觉得有几次基本面研究特别清晰,特别相信他自己,在单一品种上进行了重仓,一次是因为公布出现天然气价格上调,甲醇跳空高开引发涨停板止损,第二次是最近所谓的甲醇1501合约多头逼仓,而自己又坚定看空甲醇导致转身太慢造成的,两次亏损造成了甲醇成为最多亏损的品种,这两次亏损经历让我学到了,一是严格执行止损,做好止损的基本功,二是相信市场永远是对的,要不断的调整自己,不能被自己的主观看法左右。

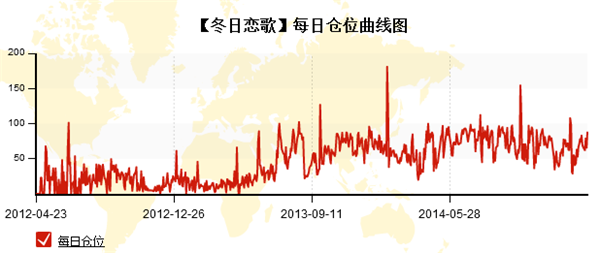

“冬日恋歌”每日仓位曲线图

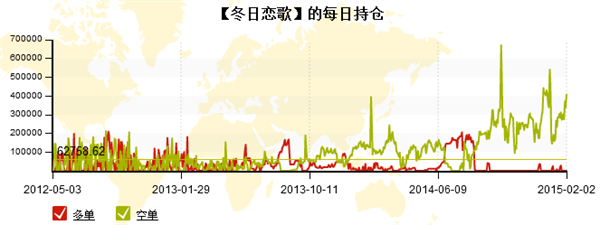

“冬日恋歌”每日持仓图

从每日仓位曲线图和每日持仓图上发现“冬日恋歌”账户的仓位在2014年7月份以前,基本上在20%到30%,之后就加仓了,基本上就在70%到80%了。“后期交易逐步进行了多品种配置,多的时候有10多个品种同时在进行交易,所以仓位上升很明显,但是不会出现特别重的单一品种的持仓。平时设置设置仓位主要是将资金进行等分10个左右的品种进行配置,仓位大小按海龟法制进行配置。”钟先生说。

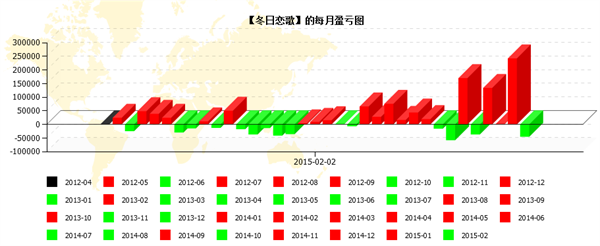

“冬日恋歌”每月盈亏图

从每月盈亏图上发现,共计35个月,19个月盈利,15个月亏损,1个月没有交易。其中2014年9月和11月还有2015年的1月盈利占了绝大部分。2014年的8月份亏损最大,钟先生说:“2014年9月和11月主要抓住了螺纹钢、铁矿石和PP的行情,今年1月的原油下跌引发的化工产品的行情基本都抓住了,导致了盈利。2014年8月份时主要是由于甲醇的亏损导致,还是主要是前面的原因,过分相信自己的判断,并配置了较大仓位,导致了亏损。”

(七禾网 期货中国 顾鹏飞分析整理)

七禾网期货中国注:成绩代表过去,未来充满挑战。

想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:顾鹏飞 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]