| “七禾网期货中国私募排行榜”优秀账户分析——小五

人物介绍

湖北人,男,从事期货交易7年,主要做期货,兼做股票与期权(香港,美国)。伍先生用24字概括了他的操作风格“长短皆有,偶营套利;四分基本,六分技术;主观交易,客观风控”。他做的是主观交易,一般来说,性格对主观交易者的影响会比较大。他认为性格问题会被交易的杠杆放大,很多时候成也性格,败也性格,但逐一把问题找出来,通过市场来磨练,人的修为会提高,交易成绩也会提高。人性磨练好了,赚钱是副产品。他希望在风险可控的情况下,追求安全边际稳定的合理回报。伍先生表示他只想赚市场中安全边际较高、风险可控、盈亏比合适的钱。

伍先生原来在外企从事销售工作,可他表示从很小的时候就知道以后要做股票(当时还不知道期货)。大概七八岁的样子,每天下午动画片开始之前都有股评节目,他看着红红绿绿的东西觉得很有意思,出现了一种模糊的想法就是长大后要做股票。等到上学,就知道了索罗斯、巴菲特、林奇等,他更加明确了目标,以后就要做股票。后来上大学的时候,知道了期货,他当时想去开户,打电话给中期的营业部得知开户最低5万,而当时没有这资金,只好作罢。大学毕业后想专职做期货,但是因为没有资金,又因为外企销售工资比较高,就决定到外企工作。等到攒够了2万,他上门去中期开了第一个户。伍先生认为一切好似有宿命的安排,从事投机行业才是回到了正轨。

因为伍先生不仅做期货,还做股票与期权,所以他对期货、股票以及期权都有他自己的认识。伍先生认为股票是一个永续的交易标的,期货增加了另一个维度——时间,具体体现就是基差,期权在期货或者股票的基础上再做了个求导,是非线性的,大大地丰富了交易工具。无论是基于Delta还是Gamma的交易策略,个性化特点更加突出。他一般会将期货设置为总资本的6成以上,他认为股票是资产配置需要,而做期权要看具体的机会,包括事件驱动性机会和固定收益机会。他最早想做的是股票,现在又以期货为主,主要考虑到国内做A股成长速度太慢,并且资金不够。

国内上证50ETF 期权最近也上市了,但是伍先生没有参与交易,理由有三点:一、国内门槛比较高,合约设置偏利于做市商,美式期权的履约方式为欧式行权法,过度保护做市商,减少了参与者的机会。二、规则设计不合理,原来参与的港股期权和美股期权以期权净卖方为主,而国内还要限制操作。三、期权刚上市,经纪商收的佣金比较高。所以,融资融券虽然开了户,但从来没有做过,有所为有所不为,君子不立危墙之下。总之,他认为海外期权目前做得还是比较好的,作为一个还算比较理性的投资者,目的是赚钱,不是凑热闹,所以暂不考虑国内期权。

伍先生做期货交易已有7年,近5年内都能赚钱,账户收益率达到665.65%,最大回撤31.93%。伍先生对风控有自己的理解,他认为对风险的控制不是按照回撤率来计算,一个新账户或者一个新的交易年度开始,他都要把净值做到1.1以上才会开正常的仓位,如果跌破了1.0以下,都要无条件缩减仓位,力争把净值控制在0.9以上。一旦有了大的趋势行情或者胜算比较高的行情,仓位会加上去一些。净值从1.8回吐到1.5,回撤看上去有30%,但只是浮盈回吐,无碍大局。先求不亏,再图赚钱。 回撤率自然是越低越好,但片面的追求低回撤,会限制盈利的能力和幅度。

“小五”账户概况

【小五】账户于2013年12月19日在七禾网-期货中国私募排行榜注册并开始交易,该账户初始资金900000元,截止到2015年2月17日,账户权益为2368955.32元,期间有出入金,累计净利润3407821.54元,累计手续费228466.09元,该账户交易周期425天,账户收益率达到665.65%,最大回撤31.93%,纵观账户胜算68.54%,盈亏比2.26:1。

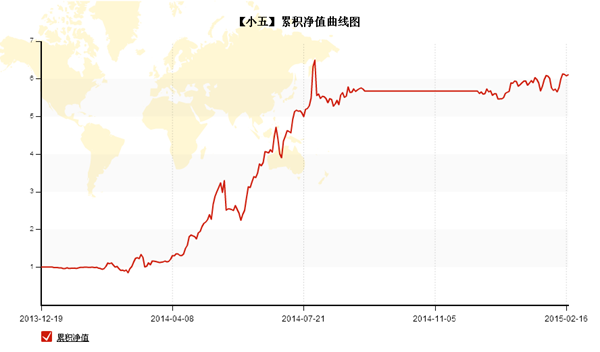

“小五”累积净值曲线图

若要联系【小五】,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287

从该账户的净值曲线图可以发现该账户自2013年12月19日开始交易不到一年的时间净值从1到了6左右,据伍先生透露,账户主要利润是来自鸡蛋,其次是菜粕,还包括其他各品种也有小的盈利。后来2个月的时间停止了交易,是因为这时间该账户资金要有他用,所以那段时间出金,其他账户还是正常交易的,等到事情办完,又入金继续交易。重新交易之后又继续盘整,截至2015年2月17日,账户净值6.1107。

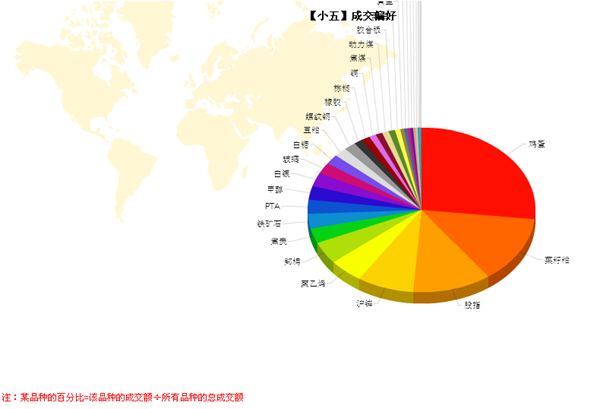

“小五”期货品种投资结构——成交偏好图

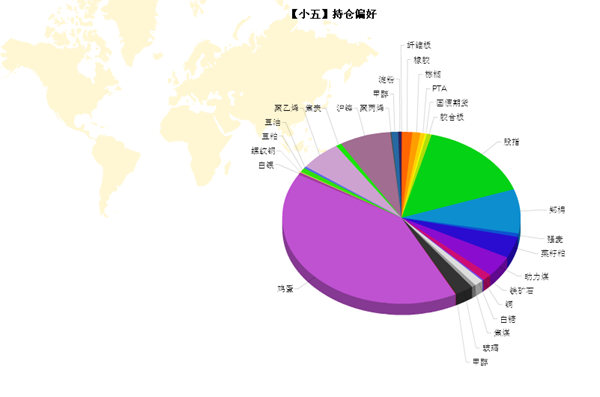

“小五”期货品种投资结构——持仓偏好图

从上面的成交偏好图和持仓偏好图中发现,【小五】账户成交偏好前3品种:鸡蛋、菜籽粕、股指;持仓偏好前3品种:鸡蛋、股指、郑棉。伍先生表示看出这几个品种恰好有点机会,所以就参与了。他认为每个交易员都是依靠这个市场生态系统为生的。有的十数年为一日在某一两个品种上耕耘,是因为他对这个品种或者产业链足够了解,有大行情能大赚,没有行情也能小赚,称之为“农耕模式”,还有一种是“狩猎模式”,到处在各品种游荡,哪里有机会就放一枪,多少薅点羊毛,积少成多,聚少成塔,集腋成裘。伍先生表示介于这两种模式之间,所以参与品种比较多。

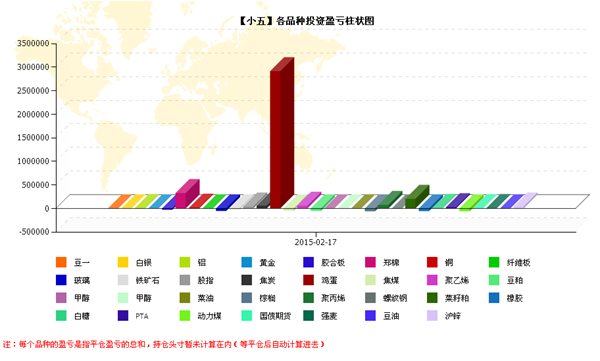

“小五”各品种投资盈亏柱状图

从上面的品种投资盈亏柱状图上发现,该账户的大部分收益主要来源于鸡蛋。但伍先生表示不存在什么独到的见解和特殊的方法,庄子说:道在屎溺,道在杂草,道法自然,投机事业也是要遵循万物的客观规律,比如供求矛盾的调节等等,只是恰巧发现,恰巧又做进去,恰巧赚钱,仅此而已。

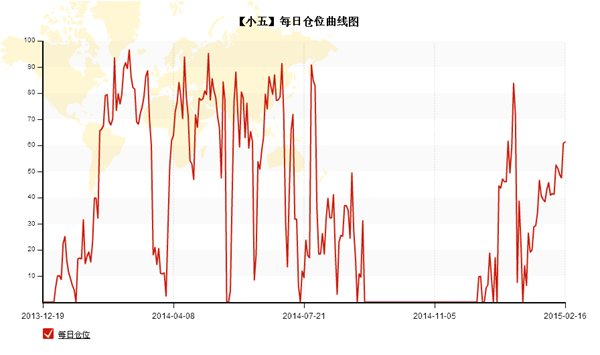

“小五”每日仓位曲线图

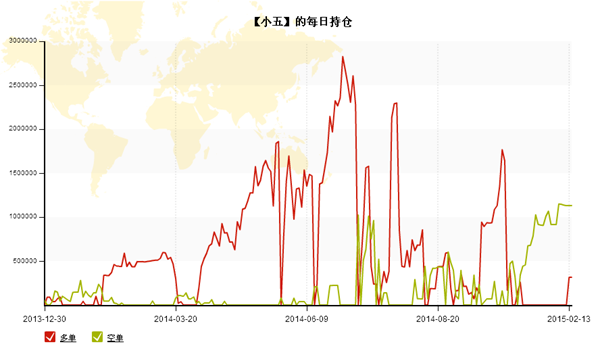

“小五”每日持仓图

从每日仓位曲线图和每日持仓图上发现,仓位波动很大,有时候仓位重,有时候仓位轻。伍先生表示理性的投机者在面对投机机会的时候都要考虑风险问题,尤其是要思考三个问题:第一个风险是否可控,第二个风险是否可承受,第三个冒的风险和可能的潜在回报相比是否划算。这几个问题想明白后就能解决仓位问题了。简而言之,大机会大干,小机会小干,没机会不干。

伍先生认为“重仓”,需要一个衡量的标准。没有衡量尺度,无法评价。比如一个人账户10万,风险度70%,另外一个人账户100万,风险度100%,能说后者的仓位更重吗?如果前者的10万是他全部的身家,后者外面还有几千万现金和房产等呢?所以何谓重仓,需要衡量的标准。

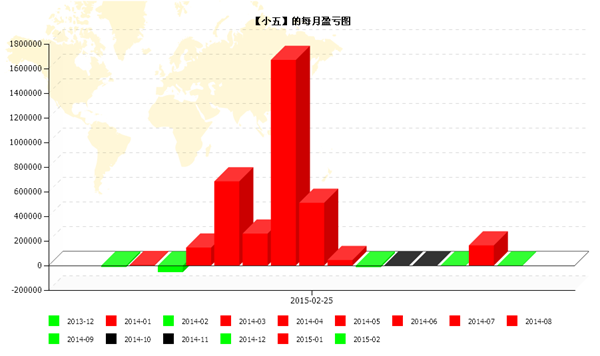

“小五”每月盈亏图

从每月盈亏图上发现,该账户共统计了15个月,其中5个月出现了很小幅亏损,10个月盈利,2个月未进行交易。据伍先生透露,2014年6月份账户出现了巨大的盈利主要是做鸡蛋,正好赶上jd1409的主升浪的缘故。伍先生表示赚钱了是运气好,亏钱了是自身水平差。

今年2月份,他出现了小幅亏损,应该说是从交易以来亏损最大的月份,但是他不认为是亏损。一张一弛,文武之道。最近放弃了一些他自己认为把握不是很大的交易机会,做了一些空间不大但个人认为确定性比较高的机会,而且仓位不算太低,所以属于正常的波动。这个账户的本金早已全部出了,目前都是利润,对于确定性较高的机会,尺度略微放宽一下,但仍在掌控之中。

(分析整理:七禾网期货中国编辑 丁美美)

七禾网期货中国注:成绩代表过去,未来充满挑战。

想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:丁美美 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]