3月13日,证监会批准上海期货交易所开展镍、锡期货交易,具体挂牌交易时间为3月27日。至此,包括铜、铝、铅、锌、镍、锡六大基本工业有色金属全部登陆上海期货交易所,我国的有色金属期货品种体系进一步健全。

我国是全球最大的原生镍、精炼锡生产国和消费国,镍、锡市场化程度高,现货交易顺畅,价格竞争充分,可供交割商品比较充足。同时,镍、锡也是国际上成熟的商品期货品种,国内外价格联动紧密、波动剧烈,企业避险需求强烈。

镍锡具有与铜铝铅锌等有色金属品种相同的属性,也具有自身的个性,这在客观上要求投资者充分了解镍锡品种特性、行业政策和现货市场运行特点,理解镍锡期货合约规则,提高风险意识,做好各项风险防范措施。本期七禾网将从多方面为广大投资者解读3月27日上市的镍期货与锡期货。

镍到底是什么?

镍是一种近似银白色的金属,低温时具有良好的强度和延展性,常温时在潮湿空气中表面会形成致密的氧化膜,能阻止继续氧化,镍也易与其他金属组成合金。按照生产原料的不同可分为原生镍和再生镍。

镍的主要用途:镍是重要的工业金属,广泛运用于钢铁工业、机械工业、建筑业和化学工业。具体的用途包括:第一,用作金属材料,包括制作不锈钢、耐热合金钢和各种合金;第二,用于电镀,在钢材及其他金属材料的基体上覆盖一层耐用、耐腐蚀的表面层,其防腐性比镀锌层高;第三,在石油化工的氢化过程中用作催化剂;第四,用作化学电源,制作镍氢电池、镍镉电池的原料;第五,制作颜料和染料,制作陶瓷和铁素体等新型材料。

镍市场需求情况:全球原生镍消费量从2004年的127万吨增加至2013年的183万吨。其中,中国是全球最大的原生镍消费国,2013年消费量占全球的比例超过50%,美国、日本、韩国和德国的原生镍消费量分别位居世界第二到第五位。

国际镍市场:全球镍矿产量(折镍金属量)从2004年的131万吨逐步增长至2013年的253万吨。其中,盛产红土镍矿的印尼和菲律宾位居全球前两位,2013年产量分别为85万吨和31万吨。

根据GTIS(Global Trade Information Service)的统计,2013年全球提供报告的精炼镍出口量约80万吨,俄罗斯、加拿大、挪威是主要出口国;全球提供报告的精炼镍进口量约87万吨,中国、荷兰、美国、马来西亚、德国、新加坡是主要进口国。其中,荷兰、马来西亚和新加坡虽然不是精炼镍主要的生产国和消费国,但LME在这三个国家设立交割仓库,促使荷兰、马来西亚和新加坡成为全球重要的精炼镍物流集散中心。

镍的矿物资源主要分为硫化镍矿和氧化镍矿(又称为“红土镍矿”)。近年来,随着全球硫化镍矿储量的逐渐下降,红土镍矿的产量占比已经达到70%左右。

全球镍矿产量(折镍金属量)从2004年131万吨逐步增长至2013年253万吨。其中,盛产红土镍矿的印尼和菲律宾位居全球前两位,2013年产量分别为85万吨和31万吨。

2004年—2013年全球镍矿产量(万吨)

我国镍矿的资源量有限,镍矿资源对外依存度较高。2013年我国镍矿产量(折镍金属量)约9.2万吨,其中,甘肃省占比为80%左右,甘肃、吉林和新疆占比超过90%。

2004年—2013年中国镍矿产量(万吨)

镍价格变化的主要因素:

供求关系

供求关系是决定长期价格趋势的最主要因素。2011—2013年,由于中国镍铁产能快速扩张,全球镍市场呈现严重过剩的局面,导致国际镍价持续大幅下跌。然而,2014年1月,随着全球最大的镍矿出口国印尼宣布执行原矿出口禁令政策,市场对于镍出现供应缺口的担忧出现。国际镍价一举逆转了此前的疲软态势。

上下游成本约束价格的高点和低点

下游行业的成本决定了镍价格的上限,当下游行业成本已经不能承受镍价格的上涨而出现亏损时,市场价格往往由上涨转为下跌;镍冶炼行业的平均生产成本决定了镍价格的下限,当冶炼企业普遍出现亏损时,镍价格继续下跌的空间可能就不大了。

进出口政策

印尼和菲律宾是全球两大镍矿生产国和出口国,2013年产量约占全球镍矿产量的40%。因此,这两个国家关于镍矿的进出口政策对镍价的走势有着至关重要的影响。

市场预期对价格涨跌起到助推作用

市场预期的变化通过改变供求及市场资金,助推价格涨跌。如果市场对未来价格走势预期上涨,贸易商和下游企业往往会比较积极地订货和增加库存,刺激市场价格的进一步上涨,反之亦然。

镍的交易历程

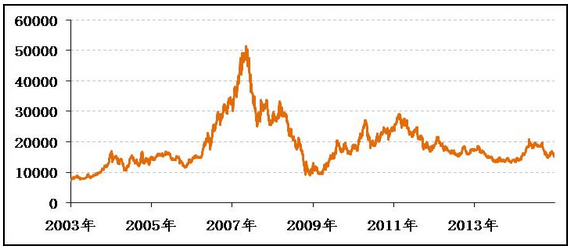

2003年—2014年LME三月镍收盘价(美元/吨)

镍交易价格回顾1979年,镍开始在LME交易,其价格以世界的镍现货交易为基准,如果是LME认定之厂牌,只要送交至LME指定仓库,就可用LME基准价格销售,而不需折价销售。

1988-1989年,镍陷入严重供应不足状况,镍价高涨至16000~18000美元/吨。

1990-2000年,前苏联解体,释出军需用的储备镍,这十年中镍价在4000~8000美元/吨间,平均为6220美元/吨。

2000年,供应紧张造成价格上涨(年平均7840美元/吨)。

2001年,IT泡沫破灭,造成镍价格下跌(年平均5400美元/吨)。

2003年,6月以后超过8000美元/吨,10月以后达到10000美元/吨的行情持续二年以上。

2007年,3月19日是镍交易史上重要的一日,当日镍价首度突破50000美元/吨,再度创下历史天价,LME库存仅余3700吨,亦创下历史新低。

近年来,镍价格波动十分剧烈,LME三月镍收盘价从2003年初的7130美元/吨持续上涨,至2007年5月一度达到51600美元/吨的历史最高价格,累计涨幅高达620%。然而,受2008~2009年国际金融危机的影响, LME镍价在2008年12月5日跌至9050美元/吨。2014年1月,印尼禁止红土镍矿出口的政策执行以来,LME镍价再次获得上涨动力,短短5个月内,从年初的13500美元/吨一举突破20000美元/吨,累计涨幅约为50%。受国际镍价剧烈波动的影响,国内镍现货市场价格波动也十分剧烈。

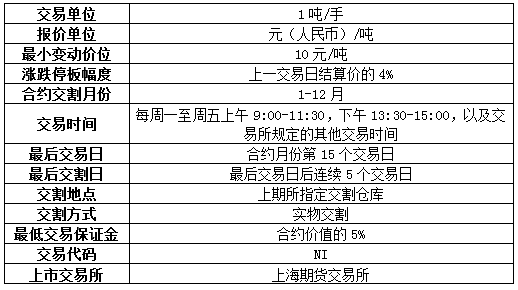

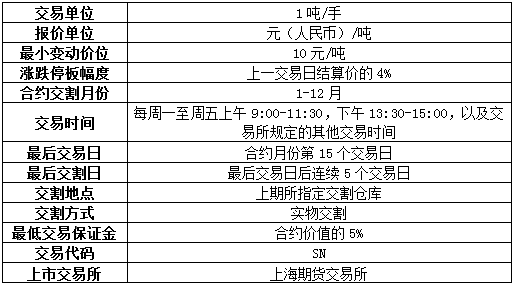

镍期货合约细则

(由于试行连续交易经验已成熟,镍、锡期货上市即同步启动连续交易。即连续交易时间与已上市有色金属期货品种保持一致,晚上21:00——次日凌晨1:00,法定节假日(不包含双休日)前第一个工作日的连续交易不进行交易。)

锡到底是什么?

锡是一种柔软的、可延展的、银白色微带淡蓝的金属,锡化学性质稳定,很容易进行挤压、拉伸、锻造和切割,抗腐蚀、易熔,摩擦系数小,锡盐无毒。锡的用途主要集中在锡焊料、马口铁、锡化工以及浮法玻璃等领域。

生产情况

全球锡资源主要分布在中国、印度尼西亚、秘鲁、巴西、玻利维亚和俄罗斯。目前中国、印尼和秘鲁是全球最大的三个锡矿生产国。数据显示,2013年全球锡矿产量为28.12万吨,上述三大生产国的锡矿产量占到全球总产量的77%左右。

市场需求

世界锡的消费主要集中在中国、美国、日本及西欧,这些国家经济的景气与否直接影响锡市场的消费。根据国际锡业协会的统计,2013年全球锡消费量为34.83万吨。中国锡消费量为15.60万吨,占全球比重为44.8%。欧洲消费量为5.64万吨,占全球比重为16.2%。传统的锡消费大国日本和美国近些年消费量持续下滑。

全球锡资源主要分布在中国、印度尼西亚、巴西、玻利维亚和俄罗斯。根据美国地质调查局的数据,2013年世界锡基础储量为470万吨,上述5个国家的储量占全球总储量的80%左右。目前中国、印尼和秘鲁是全球最大的三个锡矿生产国。安泰科统计数据显示,2013年全球锡矿产量为28.02万吨,上述三大生产国的锡矿产量占到全球总产量的77%左右。

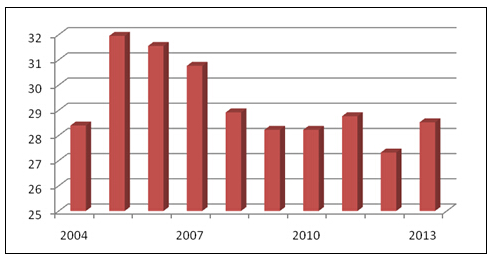

2004年—2013年全球锡矿产量(万吨)

中国锡矿山主要集中在广西、云南、湖南、江西、内蒙古等省区,资源集中度较高,目前,我国已形成以云南个旧、广西大厂和平桂为骨干的锡矿工业基地。2013年我国锡精矿产量(折锡金属量)大约为10.21万吨,占全球产量的35%左右。

2004年—2013年中国锡矿产量(万吨)

下游行业情况

中国的锡消费主要集中在焊料、锡化工、马口铁以及锡合金(黄铜及青铜)以及浮法玻璃等领域。在过去10多年中,锡终端消费行业的发展非常迅速,其中,电子信息产业工业(锡焊料)增加值年均增长率高达28.51%,马口铁产量年均增长16.94%,浮法玻璃产量年均增长12.53%。这些行业的大力发展带动了我国锡消费的快速增长。

国际锡市场

全球锡资源主要分布在中国、印度尼西亚、巴西、玻利维亚和俄罗斯。根据美国地质调查局的数据,2013年世界锡基础储量为470万吨,上述5个国家的储量占全球总储量的80%左右。目前中国、印尼和秘鲁是全球最大的三个锡矿生产国。

世界锡的消费主要集中在中国、美国、日本及西欧,这些国家经济的景气与否直接影响锡市场的消费。根据国际锡业协会的统计,2013年全球锡消费量为34.83万吨;中国锡消费量为15.60万吨,占全球比重为44.8%;欧洲消费量为5.64万吨,占全球比重为16.2%;传统的锡消费大国日本和美国近些年消费量持续下滑,2013年锡消费全球比重均为8%左右。

锡价格的主要因素

供求关系

体现供求关系的一个重要指标是库存。锡的库存分报告库存和非报告库存。报告库存又称“显性库存”,指交易所库存。非报告库存又称“隐性库存”,指全球范围内的生产商、贸易商和终端用户持有的库存。

国际、国内经济发展状况

锡的消费与经济的发展高度相关。当一个国家或地区经济快速发展时,锡消费会出现同步增长。同样,经济衰退会导致锡在一些行业中的消费下降,进而引起锡价波动。

进出口政策

进出口政策是影响供求关系的重要因素。

市场预期对价格涨跌起到助推作用

市场预期变化通过改变供求及市场资金,助推价格涨跌。

锡的交易历程

锡并非是涉世未深的小牛犊,它是期货市场上的老前辈,早在19世纪中叶,锡就在LME推出,LME锡合约已经成为国际公认的套期保值工具,并且为业界提供远期交易的参考价格。

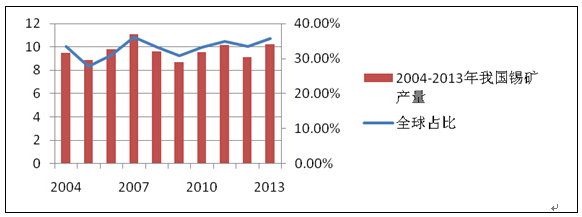

LME锡期货三月合约价格从2005年底的6150美元/吨持续攀升,2008年全球爆发金融危机,LME锡价曾一度跌破10000美元/吨,后因世界各国陆续推出经济刺激计划提振,走势逐步企稳,2011年4月中旬涨至历史最高价格33300美元/吨,与2003年相比累计涨幅高达500% 。2011年5月LME锡价重回30000美元/吨一线以下。2014年以来,全球经济增速继续放缓,LME锡三月期货年均价为21871美元/吨,同比下跌1.9%。

2004年—2014年LME三月锡收盘价(美元/吨)

锡期货合约细则

(由于试行连续交易经验已成熟,镍、锡期货上市即同步启动连续交易。即连续交易时间与已上市有色金属期货品种保持一致,晚上21:00——次日凌晨1:00,法定节假日(不包含双休日)前第一个工作日的连续交易不进行交易。)