1 发达市场期货交易所收入分析

CME Group、ICE、DBAG三家公司制交易所无论从对全球衍生品市场的影响,还是从市值规模、收入水平上看,都是当之无愧的巨头。

CME Group的发展历程及收入分析

CME Group由芝加哥商业交易所(CME)与芝加哥期货交易所(CBOT)于2007年合并而成,成立以来,经过持续的创新、演化及并购,其现已拥有涵盖金融、商品、另类产品等多个领域的衍生品序列,产品类别包括基于利率、外汇、股指、农产品、能源、金属等传统产品以及天气、排放权等另类产品的期货及衍生品。

CME Group的收入主要来自于清算及交易费用、市场数据及信息服务、接入及通讯费用和其他项目。其中,80%以上的收入来自于清算及交易费用,13%左右的收入来自于市场数据及信息服务。

在其主要收入来源的清算及交易费用中,从产品类别来看,金融类产品占比最大,2008年利率和股权类衍生品占比达到70%。CME Group在相继并入NYMEX、COMEX和KCBT之后,这一收入结构有所改变,利率、股权类收入占比逐年下降,而农产品、能源和金属类的收入占比逐年提升,其中能源产品收入增长尤其迅速,2013年在清算及交易费用收入中占比达到23%,仅次于利率产品。CME Group的收入结构逐步趋向多元化、均衡化。

ICE的发展历程及收入分析

ICE成立于2000年,于2005年11月在纽约证券交易所(NYSE)成功上市。其后,通过一系列并购与扩张拓展了农产品期货、场外交易期权及信贷衍生品、碳排放衍生品等产品线。2013年11月,ICE收购纽约泛欧交易所集团(NYSE Euronext),成为全球首屈一指的交易所,业务涵盖利率、股权、股权衍生品、信用衍生品、债券、外汇、能源、金属和农产品等主要资产类别。ICE的收入主要来自于交易及清算费用、市场数据和其他。其中,80%左右的收入来自于交易及清算费用,10%左右的收入来自于市场数据,并且市场数据带来的收入占比有明显的增长趋势。

ICE的主要业务是能源衍生品交易,2013年能源衍生品交易收入占比高达41%。在收购NYSE Euronext后,ICE力求在利率期货及期权、股票衍生品期货及期权,以及现货股票及上市服务业务方面寻求新的收入增长点。另外,ICE还通过为期货与场外交易市场参与者提供各种市场数据服务和产品(如发布指数、查询历史数据等)收取市场数据服务费,该项服务收入逐年递增,2013年占比达到12%。

DBAG的发展历程及收入分析

DBAG于20世纪90年代初成立,经历20多年的整合与发展,拥有欧洲先进的证券交易平台Xetra、两大衍生品交易所——欧洲期货交易所(Eurex)和国际证券交易所(ISE)、全球先进的风控技术清算所(Eurex Clearing AG)以及全球领先的交易后服务商——明讯银行(Clearstream),是集交易、清算、交收、存管、市场数据业务和信息技术服务于一体的集团化运营机构。

DBAG的收入主要来自四部分:Eurex、Xetra、Clearstream、市场数据及服务。Eurex的前身是德国期货交易所(DTB)和瑞士金融期货与期权交易所(SOFFEX)。

Eurex交易产品包括货币市场产品、股权类产品、指数类产品等,并设立全资子公司Eurex Clearing AG作为其交易的结算机构,主要为包括期货、衍生品和现货市场在内的大多数产品提供集中清算服务,同时为法兰克福证券交易所、欧洲期货交易所债券市场、欧洲期货交易所回购市场提供中央对手方服务。

Eurex的收入是DBAG第一大收入来源,占比达到40%左右。Clearstream为100多个国家的2500多家客户(包括证券公司、国际金融机构、商业银行及各国央行)提供证券存管和交收服务,目前已发展成全球领先的交易后服务提供商,Clearstream收入占比达到35%左右,为DBAG主要的收入来源。近年来,市场数据及服务收入占比也不断增加,2013年超过了18%。

2 新兴市场期货交易所收入分析

俄罗斯、巴西、印度与中国并称为“金砖四国”。作为新兴市场期货交易所的代表,莫斯科交易所、巴西证券期货交易所、印度多种商品交易所收入构成的演变,对国内期货交易所发展具有重要的参考意义。

莫斯科交易所发展历程及收入分析

俄罗斯期货市场的发展过程中,有两家重要的衍生品交易所——莫斯科银行间货币市场(MICEX)和俄罗斯交易系统(RTS)。2011年12月20日,MICEX与RTS合并为莫斯科交易所(MICEX-RTS),为当地和国际市场参与者创建了一站式的货币、股票、债券和衍生品交易平台。

表为莫斯科交易所2011—2013年收入情况(单位:百万美元)

图为2011—2013年莫斯科交易所收入结构

合并后,莫斯科交易所收入规模不断扩大。从收入结构看,莫斯科交易所收入主要来自于证券股票市场及外汇市场。衍生品市场收入占比虽小,但增长较快,占比逐年提升。除此之外,莫斯科交易所提供的信息服务、软件销售及技术服务,也为其带来多元化的收入结构。

巴西证券期货交易所发展历程及收入分析

巴西证券期货交易所是由巴西期货交易所(BM&F)和巴西圣保罗证券交易所(Bovespa)于2009年合并而成。业务上融合证券、基金以及衍生品市场的多种功能,从股票、债券、外汇到衍生品的交易,各部分功能一应俱全。

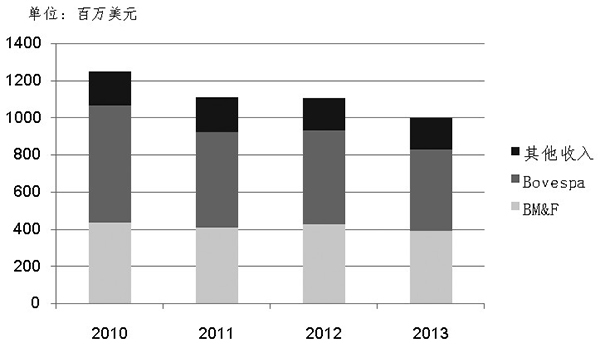

表为2010—2013年巴西证券期货交易所收入情况(单位:百万美元)

巴西证券期货交易所的收入主要来自于交易及结算系统,该部分收入占总收入的80%以上。在交易及结算系统中,BM&F与Bovespa带来的收入分别占比45%、55%。对于BM&F来说,衍生品交易是其最主要的收入来源,外汇仅占很小比重。而对于Bovespa,从近四年收入情况来看,交易费收入逐年下降,清算及结算收入逐年上升并成为其主要收入来源。除此之外,巴西证券期货交易所经营的有价证券贷款、有价证券上市、提供登记、托管和后台服务,供应商报价和市场信息服务以及交易参与者接入服务等业务也为其带来了部分收入。

图为巴西证券期货交易所收入构成

印度多种商品交易所发展历程及收入分析

印度多种商品交易所于2003年11月在孟买成立,经过十几年的发展,目前已成为印度最大的商品交易所,现有的产品结构中,主力品种为基础金属、贵金属、农产品和能源,其中,以金、银为代表的贵金属占据主导地位。

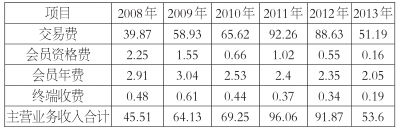

2013年印度多种商品交易所主营业务收入在2011年达到9606万美元的峰值,之后连续两年下滑,2013年为5360万美元。从收入构成上来看,其主营业务收入主要由交易费、会员资格费、会员年费、终端收费(Terminal Charges)构成,其中,交易费收入是其最主要的收入来源,占总收入的90%以上。

表为2009—2013年印度多种商品交易所收入情况(单位:百万美元)

注:印度财报结束年度为次年3月31日

3 对国内期货交易所的借鉴意义

通过分析六家交易所的收入来源、构成及发展趋势,可以发现其对于国内期货交易所的增收方向及未来发展有以下启示:

产品体系多元化是发展方向

对比收入超过10亿美元的三家交易所——CME Group、ICE、DBAG,ICE和DBAG的业务内容均涵盖证券交易;CME Group和ICE除涵盖金融、能源、农产品等丰富产品线外,甚至开发了诸如天气、排放权等另类产品。作为新兴市场交易所的莫斯科交易所也涉足了证券、货币、外汇、衍生品等多个市场。

兼并收购是实现多元化扩张的有效途径

纵观发达市场交易所的发展历程可以发现,兼并收购是其最主要、最有效的扩张途径,各大交易所均积极通过并购扩大收入来源、提升竞争力。即使作为新兴市场交易所的莫斯科交易所及巴西证券期货交易所,也正通过并购实现其多元化发展。

随着我国金融市场对外开放的不断深化,国内期货交易所可以将并购作为多元化发展的重要途径,迅速做大做强,提高国际竞争力。

信息产品和服务的增值收益空间巨大

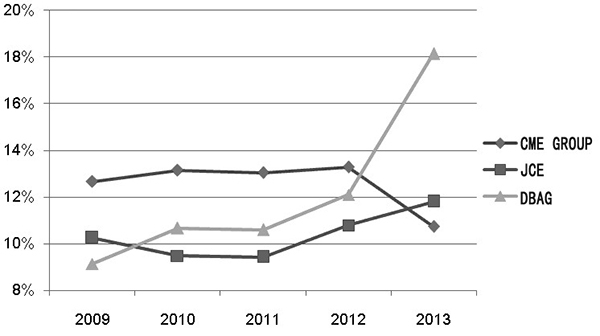

图为CME Group、ICE、DBAG市场数据及信息服务收入占比情况

近年来,发达市场交易所的信息资源开发利用总体呈现出通讯设施不断完善、数据延迟不断降低、数据服务深度和广度不断提升的特点,高质量的数据信息为其带来较多的增值收益,并且随着数据服务广度和深度的不断增加,信息服务收入占总收入的比重逐年提升。

CME Group、ICE、DBAG三家发达市场交易所,均通过向市场提供各类实时、延时以及历史报价数据等信息产品和信息服务获取增值服务收入,该部分占比近年来总体呈上升趋势。MICEX-RTS、BM&FBOVESPA等新兴市场交易所也陆续开展此项业务。目前国内期货交易所业务收入中来自数据业务和技术服务的占比尚低,可以拓展相关收入。

期货及衍生品业务空间更为广阔

兼有证券业务、期货及衍生品业务的交易所,期货及衍生品业务发展更为迅速。DBAG、莫斯科交易所、巴西证券期货交易所多年来一直兼营证券股票业务、期货及衍生品业务,从近年来收入结构变化可以看出,证券股票业务收入占比呈现下降趋势,而期货及衍生品业务收入占比则呈现稳定增长态势。目前我国证券交易所、期货交易所为分业经营,从国际经验来看,我国期货交易所的未来发展空间更为广阔。

责任编辑:张文慧