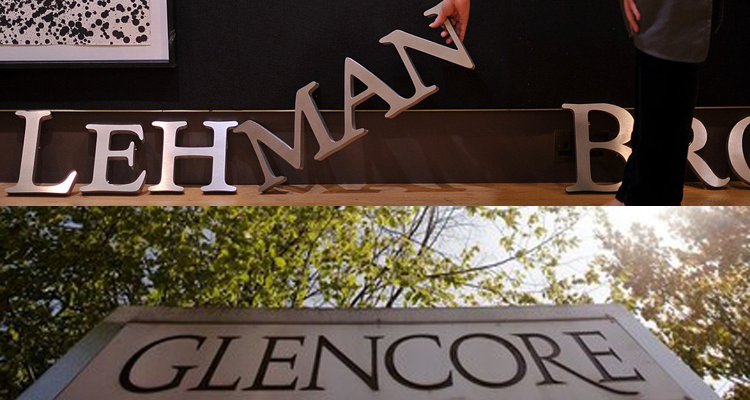

编者按:9月底,正当国内双节欢庆的时候,全球大宗商品交易巨头嘉能可遭遇了濒临破产的惊魂一刻,嘉能可持有大量的大宗商品多头头寸,一旦出现抛售,可能会危及全球的大宗商品市场,国内外媒体惊呼:“又一次雷曼事件要来临了!”随着事件的不断发酵,七禾网编辑就目前嘉能可事件的具体情况做了详细的分析,并独家采访了来自期货公司、私募机构等人士就嘉能可事件对大宗商品市场的影响做出专业的解读。

初出茅庐的商品小子

嘉能可的创始人马克•里奇,于1934年出生在比利时一个贫困的犹太家庭,同这个颠沛流离的民族一样,马克•里奇的幼年曾遭受纳粹迫害,举家迁往美国卡萨斯州。然而这是一个创造传奇的民族,愈是苦难洗磨,愈是能一次次的爬起,然后震惊世界。

马克•里奇于1954年进入当时顶级同时也是犹太人创立的全球商品贸易商——菲利普兄弟公司。带着犹太人天生的精明,里奇一开始就展露出了惊人的直觉和远见,他并未将目光集中在当时交易活跃的石油和金属上,而是希望通过开辟一个新的市场——汞,来获取更大的收益。那时的美国深陷朝鲜战争泥潭,大量的军火以及军需设备,使得汞供应开始吃紧,马克•里奇开始大量订购汞并设法获得了世界最大的两家公司的产品经销权。随后几年,紧绷的冷战也终于激发了多场局部战争,美国大量购买汞,菲利普兄弟公司也因此获得了巨大收益。

随后而来的全球原油市场秩序的变局,里奇终于迎来了人生的巨大转折,他也开始从“商品小子”一跃成为“石油之王”。

自立门户,跃变石油之王

二战之前,壳牌、BP、新泽西等七家石油公司达成了瓜分世界石油市场的“阿克纳卡里协定”,他们垄断了全球近七成的上游原油生产,几乎所有国际原油贸易都必须通过这七家公司。但此协议严重损害了上游产油国的利益,随着1973年第四次中东战争的爆发,以沙特和阿联酋为首的产油国集团开始有步骤地将石油工业国有化,石油公司的垄断局面开始瓦解。

在此背景下,一向不择手段的马克•里奇抓住机会,果断介入原油市场,与多个石油生产国签订长期合同,通过他在商品贸易中广泛的人脉,提出了让产油国几乎无法拒绝的条件:更高的价格,不受制约的流向以及相对可选的贸易对象。产油国开始大量通过里奇进行现货贸易。随后更多的贸易公司涌入拥有巨额利润的石油市场,这大大削弱了市场的垄断局面,原油市场很快进入了新的阶段,直到目前的金融定价阶段,仍旧是里奇所构建的现货流通机制的延伸。

里奇从中获取了大量的利润,1973年石油危机爆发后,油价暴涨近5倍,6美元买进石油可以卖到30美元。然而里奇的付出却没有获取等量的回报,向Phibro索要100万美元奖金被拒绝后,他选择了离开,并随后在瑞士成立了马克·里奇AG公司(也就是嘉能可公司的前身)。摆脱了来自于管理层的制约之后,他在石油市场上更加游刃有余,他的贸易广泛运转于中东、非洲和南美,获取了巨大的成功。

命运转折,成美国通缉犯

商场总是与政治息息相关,尤其是石油这个与军事民生密不可分的品种。马克•里奇白手起家,本身没有足够的背景,却在世界石油市场翻云覆雨。因此就在他如日中天之时,麻烦也接踵而至,1983年,美国当局指控里奇在上世纪70年代末到80年代初的伊朗人质危机期间,与伊朗进行非法原油交易以及偷税漏税。随着调查的进一步深入,里奇被深挖出更多的“罪恶”,他被指控与古巴、安哥拉以及推行种族隔离政策的南非等国家进行原油交易,同时他还与以色列和美国政府之间秘密合作,颇具讽刺意味的是,里奇还将大量伊朗原油转卖到以色列,这两个势同水火的国家在里奇的积极运作之下,成为了互相反对对方的支持者,这让美国和以色列都极为难堪。

然而这些控告,里奇并不认可,因为公司属于瑞士,并不需要遵从美国的法律。里奇不仅继续保持着每日的运营,并拒绝接受美国陪审团传唤。瑞士驻美国大使递交了抗议书,声称美国政府的诉讼是对瑞士经济的威胁。随后前苏联也开始公开支持里奇,声称美国是“公开的勒索”,是“企图通过经济制裁来威胁和干涉欧洲国家国际事务的行为”。

然而美国的高压还是对里奇产生了影响,从上世纪80年代末之后,里奇的生意出现了困局,多笔交易出现了明显的失误。1994年11月,里奇将他所创立的公司悉数出售给了其他的股东,并从公司辞职。新老板们摒弃了这个能够继续诱发负面联想的名字,将其改为嘉能可(Glencore,全球能源和铜资源公司)。这家公司随后在大宗商品市场上翻云覆雨,拥有巨大影响力的同时还保持着高度的神秘感,在公司的网站上只字未提马克·里奇。

溘然长逝,传奇未泯

就在里奇逐步从人们的视野中淡去之时,一件重大事件又再度激起了人们对他的兴趣。2001年在克林顿卸任总统前的最后一天,发布了最后一道总统特赦令,其中就包含马克·里奇。据知情人士透露,这次赦免是由里奇的前妻一手操办的,为了游说各团体,耗费了100万美元。然而此次赦免却事与愿违,不仅损害了克林顿刻意建立的亲民形象,还再度激发了人们对于里奇案情的兴趣,里奇此前10年刻意压低的曝光率等于白费,人们也更热衷于称其为“大魔王”和“叛国者”,掩盖了他作为大宗商品交易领域先驱者所取得的其他成就,同时也掩盖了他致力于犹太人公益事业的作为,这一切使得里奇再也无法返回美国。直至终老,他一直被困在瑞士这个鸟笼中。

2013年6月26日,嘉能可创始人、全球原油现货贸易机制的建立者——马克·里奇在瑞士去世。颇具讽刺意味的是,就在里奇弥留时期,大宗商品市场出现了持续暴跌,市场看空声音一浪超过一浪,多家投行都高调宣称大宗商品的“丧钟已经敲响”。同期,嘉能可也因为涉嫌操纵北海原油市场接受调查,股价也从2011年上市的高点下跌了近70%。或许,伴随着里奇的离去,不仅仅是他传奇的一生,更是大宗商品时代的结束。

嘉能可主要做一些原油、有色品种的现货交易,公司一直都有在大量囤货。现在油价暴跌,大宗商品价格长期维持在低位,公司此前激进大肆收购的矿产业绩未能达标。同时,公司通过金属商品抵押为客户提供融资的金融业务,也因为金属价格下滑,美联储加息预期导致资金成本提升而下滑,其自身杠杆经营模式承受巨大压力。自此财报上也出现了亏损。

8月中旬,嘉能可披露2015年中报,上半年亏损额达到6.67亿美元,同比下滑139%。随后,嘉能可下调营运预期,并宣布削减开支。

9月初,嘉能可宣布将在明年底之前将300亿债务削减三分之一,包括停止2015年终期股息以及出售20亿美元资产,并计划关停部分非洲矿山。

一系列缩减开支的举动预示嘉能可债务危机的恶化,多家评级机构纷纷下调对嘉能可的信用评价。9月24日,高盛将嘉能可目标股价由170便士下调至130便士,称该公司可能无法保住BBB投资级债券评级。当天,嘉能可股价大跌8%,信用违约掉期(CDS)进一步走高至468个基点。

8月份以来,嘉能可宣布实施8项措施以改善资产负债表,降低公司高达300亿美元的净债务规模,以维持Baa/BBB评级。公司的目标是至多削减102亿美元的债务,8项措施包括:

1.通过发行新股融资25亿美元;

2.至少在明年年中以前不分红(节省24亿美元,其中停止2015年终期股息,可节省约16亿美元,停止派付2016年期中股息可节省8亿美元);

3.处置15亿美元的高流动性库存;

4.出售20亿美元资产(包括出售农业资产股份,以及黄金、白银资产等);

5.召回应收账款;

6.在2015年至2016年进一步减少10亿美元资本支出;7.停产两座铜矿(节省成本5.60亿美元);8.削减全球锌产量50万吨。

嘉能可股价走势图

伦铜期价走势图

沪铜期价走势图

嘉能可公布的八项措施中,其中第三项、第七项和第八项措施对基本金属影响较大。首先,对现有库存的抛售会构成直接的卖盘压力。截至2015年6月底,公司库存236亿美元,其中,56亿美元为生产库存(原材料、在产品、边角余料等),其余180亿美元为可销售的贸易库存。根据公司中报所述,180亿美元贸易库存中,98.5%的存货(价值177.42亿美元)是已签订实物销售合同或套保的产品(公司甚至将这部分库存当做现金等价物来计算净债务)。如果按照金属矿产贸易占贸易收入的比重20%,铜、锌、镍的抛售量大约为26.4万吨、24.5万吨和2万吨。如果考虑到嘉能可以囤货操纵大宗价格升水的商业模式,金属矿产可能在库存中比例偏高,假定为60%,铜、锌、镍的抛售量大约为73.8万吨、68.6万吨和5.5万吨。

嘉能可的抛售可能会导致大宗商品价格短期承压。为了缓解债务危机,嘉能可可能将继续通过抛售其他大宗商品库存或资产来缓解目前的状况。如果出现流动性风险下的资产抛售,成本对于大宗商品价格的支撑力度将大大下降。由于大宗商品之间有一定的联动性,故这种抛售会导致大宗商品价格的进一步下跌。

从嘉能可影射到其他大宗巨头企业。嘉能可对大宗商品行业来说是一个预警,一些公司其实也早就开始缩减成本,降低负债来度过困境。如果危机或者流动性风险向其他矿业巨头进行传导,不排除他们会同样加速手中的库存和资产抛售的行为。故当前的资本市场对这些巨头企业的前景较为谨慎。当然,这种债务危机是否会蔓延到其他商品公司还要看各企业的债务情况。

嘉能可或一时困顿?

徽商期货的分析师傅凯认为,嘉能可的公司业务从单纯的实物销售赚取价差,转向金融领域,利用其特有的金属供应链,通过提供直接融资或其他服务,换取矿业生产企业稳定的产品包销权以及价格优势,再利用嘉能可在物流仓储方面的领先优势,借助大宗商品期货及衍生品工具,选择合适的时间地点进行交割操作,利用时空或信息优势套取利润。

而雷曼公司,则是一个完全的金融体系内的企业,其所赖以生存的金融衍生品类,在危机时刻,是一文不值的。嘉能可虽然在金融衍生品领域有所涉及,但其在全球各地,依然有大量的矿场、资源以及库存,这些资产在危机来临时,虽然会有所贬值,但依然还可以用来变现,帮助嘉能可度过难关。目前嘉能可仅仅只是抛售了部分的锌库存,后面还有其他有色金属的库存,即便库存售罄,还有大量的矿场,其可开发的资源也价值不菲,这些资产都是嘉能可的因此目前的债务危机,可能会使公司规模缩水,但距离申请破产,还有相当大的距离。

新华网记者也曾报道,在十月初嘉能可公司股价暴跌后强劲反弹,市场人士就指出,不应将嘉能可事件和雷曼兄弟破产相提并论,嘉能可目前面临的最大问题是流动资金不足,影响也主要在大宗商品领域。

市场研究公司伯恩斯坦的分析师保罗·盖特5日发布报告指出,嘉能可出现“雷曼时刻”的想法似乎是毫无根据的,虽然公司的杠杆问题备受关注,但这不是一个直接威胁到公司生存的问题。这需要进行管理,这也是公司正在做的。

美国咨询公司格雷豪斯首席执行官阿尔贝特·黑尔米希曾在多家大宗商品交易公司任职,并曾担任纽约商品交易所副主席。他接受新华社记者采访时说,嘉能可对金融市场的影响要远小于雷曼兄弟。雷曼兄弟是一家高杠杆的金融公司,而嘉能可是一家大宗商品贸易公司。债券市场的金融衍生品规模要远远大于大宗商品市场。雷曼兄弟受困于债券衍生品,它的倒闭也进一步引爆了市场的风险。

一家美国大宗商品贸易公司的高管也告诉记者,嘉能可陷入困境,一方面是行业原因。去年以来,全球大宗商品价格不断下跌,整个行业都在收缩。另一方面是公司自身的问题。嘉能可的交易风格很激进,往往是“冒最大的风险,谋取最大的利润”。

对于嘉能可对金融市场的潜在影响,他指出,如果公司破产,由于出售库存商品,可能会对大宗商品的价格造成短期冲击,但由于全球的供需基本面没有受到影响,价格下跌只是暂时的。他指出未来还要观察,看是否会有战略投资者出手救嘉能可。

嘉能可前途堪忧?

七禾网连线外盘高手长空无剑,他认为嘉能可有可能成为下一个“雷曼”,但是总体影响不大,主要还是要看基本金属的价格,而金属价格主要看中国的经济形势。嘉能可从最大的贸易商变成了世界第四大矿业,并且囤积了大量的铜、锌以及镍的现货库存,再加上他的高负债。如果金属价格继续下跌,那么为了还债,肯定要去库存,这会形成一个恶性循环,如果金属价格止跌,那么他的还债压力会小的多。

但金属的消费主要还是看中国,铜在中国的消费占了全球的百分之四十六,所以嘉能可实际就是押注了中国经济不会硬着陆。如果中国经济复苏,那么他手上的库存就是优质资产了,反之则是另一种状况了。所以本周比较关键,全世界都在等着中国的GDP数据出来。

本次嘉能可股价暴跌对其本身也有一定的影响,主要是对他的公司债有压力,如果公司债和它的融资成本成反比,嘉能可的命运就和中国经济捆绑在一起,个人觉得前景不太妙。因为铜的供应太大了,而且支撑铜需求的行业主要是房地产,没有一个行业能替代房地产对铜的消费支撑。中国的房地产一片泡沫,前段日子看到《人民网》的一个报告,中国的房地产库存已经够34亿人居住了,铜消费已经没有多大的空间了,所以长期来看还是悲观的。

环球老虎财经编辑仇烨在其文中提到,嘉能可事件最坏的情况可能以如下的顺序发生:

1.大宗商品价格进一步下跌5%。

2.评级机构将嘉能可的评级下调至垃圾级。

3.追加保证金和担保迫使嘉能可的交易部门清盘,公司现金耗尽,数万亿的衍生品合约无人问津。

4.大宗商品暴跌导致在全球范围内造成通货紧缩的冲击。

5.美联储及各国央行被迫推出“更强有力的”刺激措施。

6.花旗最近的报告中提到的大量热钱流入市场成为现实。

南华期货分析师杨龙在接受七禾网就嘉能可事件的访问中指出,企业在规模化扩张时,实现了规模经济、范围经济,同时也加大了运营杠杆。在经济低迷期,必然要经历去杠杆,特别是去库存,可能引发多米诺效应,也确认了需求低迷预期,短期势必加速价格下跌。若价格长期持续下跌,将导致未来效益再恶化,形成一个恶性循环。从目前的锌价走势看,出现这种情况的概率还很低。

从行业周期看,现阶段基本金属还不能摆脱熊市格局,但我们预计价格三季度阶段性见底。持续的低价格都迫使供给端出现一定缩减,除非四季度经济继续下滑,只有需求端无企稳而言,才能驱动价格继续寻底向行业平均边际成本深处靠近。

货币、财政、债务置换以及改革经过一段时滞后,特别是实施更有力财政政策,我们预期中国四季度经济将明显回升。那么基金属需求端预期改善,宏观氛围也根本性好转,这将强力驱动基金属之前低估价格的合理回归。

从中长期看,我们预计品种间的走势强弱有所不同。镍在中国转向消费型经济驱动下,有望率先逆转下降周期。锌矿面临资源枯竭和质量降低趋势,未来会逐步体现在锌价格上。铜的周期性相对较长、消费端主导更强,下降周期的结束还需很长时间,但有阶段性见底反弹迹象。铝属于一个强周期市场,虽然本轮下降周期的底部区域或已见到,但低价格、高产能的两难困境需要再徘徊很长时间。

嘉能可百年浮沉,兴衰更迭,辉煌与传奇落幕,是耶非耶,都将成为贸易史上不可或缺的一页,然而这一页终将翻过。市场秩序新旧更迭,或是被淘汰,或是再创辉煌,终究有盛极而衰的一天,嘉能可危机是一个借鉴,提醒着我们市场的风险与危机也从未消失过。但嘉能可作为曾经的王者,崛起于乱世,兴盛在当代,如此传奇,也值得所有市场参与者敬重与学习。

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]