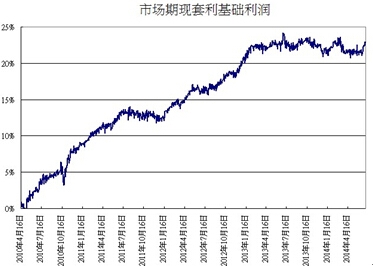

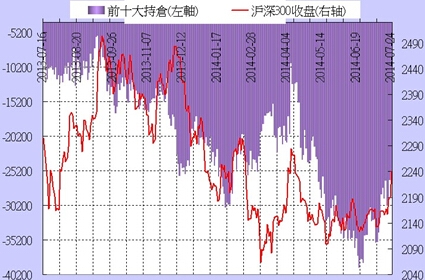

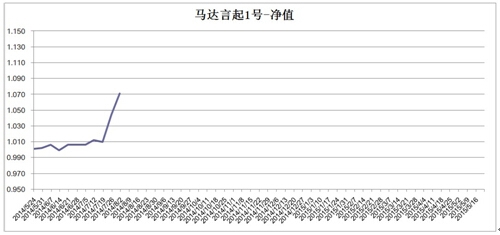

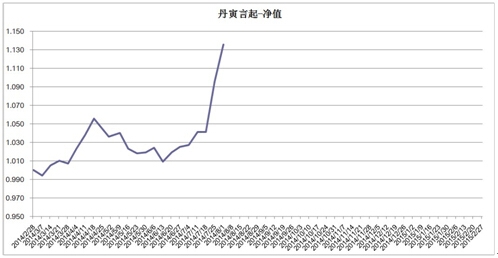

近半年,股指期货近期经常出现一些异常现象,平时股指期货价格总是低于现货,但上涨时,多年空头积累的大量空单急于止损,所以期货会涨的比现货多。 例如:上图是2014年7月25日的15:03行情: 期货IF1408从开盘价2243.8,涨到2278.2,涨幅1.82%。而现货行情从开盘价2243.07,涨到2260.45,涨幅1.05%。 可以看的出来,开盘价差不多,但期货涨的达比现货多约0.8%,约17大点。 这说明了,期现套利和Alpha策略使用期货避险的成本已大大提高。如果手上现股涨幅没有1.8%,那么当日会是亏损的。这个现象在这几个月内已出现多次。  上图是期现套利的基础利润,计算方式是不含手续费,单纯不断放空期货并转仓,并不断持有沪深300权值股,得到的模拟利润。由图可知,2013年4月之后,期货套利的超额报酬已经消失。另外最近半年,市场参与期现套利及Alpha策略的资金增速太快,已使得期货价格经常低于现货价格,当避险者要将期货换仓时,他们会发现期货合约总是会换到不利的、更低的价格。这告诉我们,期现套利和Alpha策略的好日子过去了。  各种讯息和目前的行情隐隐暗示了目前是底部的可能性,当行情走多时,这种期货涨速远高于现货的情况将不断重复发生,而且愈演愈烈。2008年全球金融海啸已让市场习惯站在空方思考,即使目前陆股的价格在全球股票市场中已是最便宜的,市盈率不到9倍,但市场许多参与者买进股票仍坚持要用期货完全避险。如上图,中金所沪深300期货十大会员持仓近年从1万手暴增至近4万手。期现套利和Alpha策略的好日子不只是过去了,他们还存在着结构型的风险:以过去的的几次上涨经验而言,当市场转多时,经常是剧烈、毫不喘息地上涨,空单很可能会不计代价的平仓,而这将危及期现套利和Alpha策略。 对于这样的结构型风险,我们提出的解决方案是:Alpha Plus动态择时避险策略,我们在全球交易股指期货已十多年,期验经历2008年金融海啸,也经历过外盘股指期货涨停、涨停数根且全身而退的经验。选择表现优于股指的股票一直都是市场中的主流策略,再配合期货空单,这是Alpha策略。在空头市场中买股票,Alpha策略是绝对正确的事。但当市场转为多头时,这样的策略绩效就会远远输给大盘。而我们多年交易股指期货的经验让我们已经能够做到择时避险,当市场有下跌风险时才需要避险。如此,便能在Alpha策略的稳定报酬之上,再增加不输给大盘的可能性。这样的策略,我们称之为Alpha Plus策略-动态择时避险策略。 近期业绩表现如下:  .财通基金马达言起1号基金 成立时间:2014/05/16,成立规模:人民币3,000万,目前报酬7.1%  .方正富邦基金丹寅言起基金 成立时间:2014/02/14,成立规模:人民币3,300万,目前报酬13.6%  .财通基金永安七禾言程序交易团队零号基金 成立时间:2013/12/30,成立规模:人民币3,490万,目前报酬11.8% 同期打败对岸上百家的基金公司与私募基金团队,基金绩效名列前茅! 行情不能被预期,但当行情产生时,在有限的风险下能否去获取超额的利润才能突显出交易团队的能力。在基金成立后近8个月的这段时间,除了第一档永安七禾言程序交易团队零号也不过曾经亏损本金的3%,其馀都在淨值之上。 因为我们都厌恶风险,家族的财富也在其中,在没有行情的时候严守资金控管谋定而后动,守株待兔。大多数的基金即使这波行情也有获利,但却弥补不了之前的亏损,基金绩效仍差强人意。我们因为在盘整的时候没有跌破淨值,所以自然能在这波行情当中,给与投资人满意的回报! 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]