| “七禾网期货中国私募排行榜”优秀账户分析——言程序 “(激进)言程序”账户概况

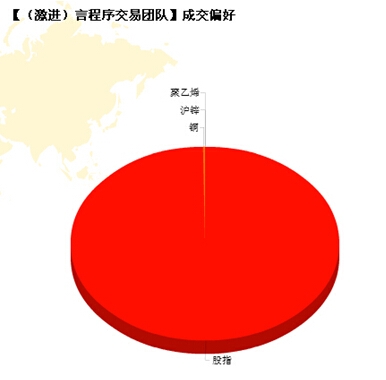

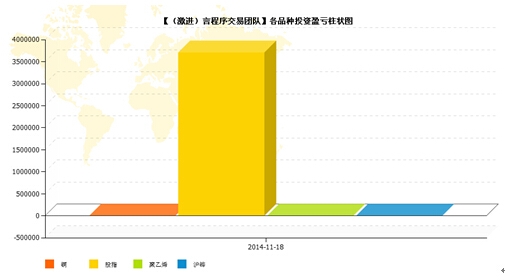

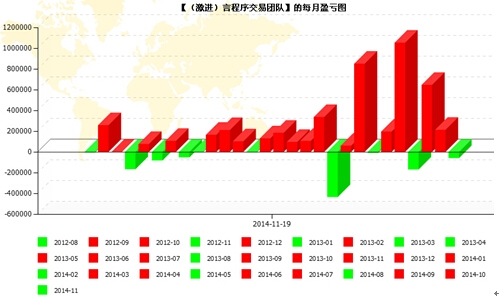

“(激进)言程序”账户于2012年8月15日在七禾网期货中国实战排行榜注册并开始交易,该账户初始资金1947614.28元,截止到2014年11月17日,账户权益为3232090.43元,期间有出入金,累计净利润3784476.15元。 相关链接: 若要联系言程序,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287 “(激进)言程序”累积净值曲线图  该账户从2012年8月15日至今(2014年11月19日),累计净值3.43,累计收益率243.13%,最大回撤15.42%。从图中可以看出,净值在2014年10月27日创新高后有波回撤,近期净值又重回上升趋势,截止2014年11月19日,账户净值3.89。言程序表示账户盈利是严控风险和投资组合后的自然结果,他们平时交易只看亏损不看盈利,像2014年上半年是整个股指期货自2010年开始交易以来波动率最低的一段期间,导致一些程序化交易者策略失效、回撤扩大,甚至亏损失控,但言程序团队还是能够保持盈利,他们的方法就是没获利机会就要少出手,他们会在策略中加入限制交易次数的设置,当天做最多两三单就休息。 “(激进)言程序”期货品种投资结构——成交偏好图  “(激进)言程序”期货品种投资结构——持仓偏好图  “(激进)言程序”各品种投资盈亏柱状图  从上面的成交偏好图、持仓偏好图和品种盈亏图中发现,该账户只做股指期货。原因是股指期货趋势比较明显,有较多盈利的机会,对他们来说,做的又是隔夜不留仓,风险控制相对做得更好,只要行情一来,就可以抓到较好的利润。他们只做股指期货的日内交易,始终把控制风险放在首位,而他们认为做日内交易可以把风险控制住,反而留仓会有心理压力。他们还做过测试,结果是股指期货日内交易的报酬率跟留仓的报酬率相差不大,也看过国内留仓交易者的绩效曲线图,结果太多是起伏太大,风险波动不及格。对于股指期货2015年的预期,言程序表示波动率应该会有一些提升,但是并不会出现2010~2011年的大幅波动行情,因为市场已经慢慢成熟,这种波动就不会再有。 “(激进)言程序”每日仓位曲线图  “(激进)言程序”的每日持仓图  从每日仓位曲线图和每日持仓图上发现,该账户仓位在30%~50%,多单、空单持仓都有涉及,因为此账户顾名思义,操作风格为进取型,所以在风控和仓位上为了获得更高的盈利做了适当的放松,在产品运作上,他们的风险控制非常严格,会根据市场风险情况和持有资金情况计算下单量,进行严格的控制风险:一、仓位控制,趋势模型隔夜仓位不超过操作本金的一倍杠杆,随盈利额的增加而提高仓位的上限,随亏损的增加降低仓位的上限,额度为亏损部位的100%。套利交易额外提供20%的上限。日内模型日内仓位不超过40%的上限,随盈利额的增加而提高仓位的上限,随亏损的增加降低仓位的上限,额度为亏损部位的100%。套利交易不在此限。二、停单措施,趋势模型连续回撤5%,将减仓一半,并停止开新仓三天。总回撤超过10%,将停用该模型。日内模型日内回撤超过2%,将清仓了结所有头寸。总回撤超过10%,将停用该模型。当只有单一模型进行交易时,后备模型进入热身实战,仓位控制在总资金的10%以内。随盈利额的增加而提高仓位的上限,额度为盈利部分的50%,随亏损的增加降低仓位的上限,额度为亏损部位的100%。套利交易额外提供20%的上限 (额度为盈利部分的50%:例如本金100万,盈利了10万,则另外会有5万的亏损空间)。三、额外措施,程序化交易在自动交易的同时必须全程人工监控,风险管理团队作为第一道风险监控,首席风险官监督管理。趋势模型连续回撤5%,日内模型日内回撤超过2%,出现未减仓和未清仓的情况。必须立即按照停单措施执行。 “(激进)言程序”每月盈亏图  从每月盈亏图上发现,共计28个月,18个月盈利,10个月亏损,数据截止到2014年11月18日。从上图可以发现,只有2014年2月份是亏损最多的一个月,其它月份的亏损都相对较小,2014年2月之后,4月、7月、9月盈利的都是之前盈利月份的三倍以上。言程序团队不太在乎一个账户当天是赚或是赔,他们认为赚赔反映出来是投资组合让账户产生的波动,他们要做的就是去平滑它,让它向下的波动减小。他们相信只要市场有波动就可以赚取对应的报酬。 操作人:言程序交易团队 台湾最大财经节目东森金钱爆受邀来宾、台湾各大财经媒体专栏作家,同时也是现为全球量化交易私募基金经理、期货日报专栏作家、央视CCTV期货时间大赛-策略提供者、第七届全国期货实盘赛量化基金经理大赛评审,七禾网期货中国程序化投资顾问。 言程序交易团队投资全球经历10余年,2010年进入大陆市场建构量化交易渠道,成员横跨经济、统计、物理、计算机工程及金融工程领域,进行程序化日内、隔夜、价差、期现套利、α策略、价值型投资,交易以来保持良好的收益与风控。 团队荣誉:2013第七届全国实盘大赛-程序化组第一名,6个月净值由1至5.25,最大回撤率3.35% (参赛规模达87亿,参赛人数逾13,000人);2013永安期货程序化交易实盘大赛第一名,5个月单利142.89%,回撤3.13%;2013上海中期程序化交易实盘大赛第一名,7个月单利53.66%,回撤7.46%;2013央视CCTV期货时间程序交易大赛第一名,2013年单利78.58%,回撤13.8%。 主要管理人员介绍 总经理、言程序交易团队代表:言程序 全球量化交易私募基金经理、期货日报专栏作家、央视CCTV期货时间大赛-策略提供者、第七届全国期货实盘赛量化基金经理大赛评审,七禾网期货中国程序化投资顾问。 首席风险官:丁启书 台湾大学国际企业研究所财务(金融)工程组,中正大学物理学系。 物理数学背景应用于金融工程,擅长领域:风险分析、风险控管理论、负责制订风险控制标准、负责评定上架及预备策略库的有效性及强固性、负责管理交易员及策略风险、负责Alpha策略期货部份的避险择时系统。 技术总监 黄筱筠 中正大学资讯工程研究所、中正大学资讯工程学系。 负责技术部门人员的管理,维运内容如下:计算机及云端下单系统管理、优化计算机运作速度及稳定度、优化源代码执行速度及稳定度、优化下单速度及稳定度、风险控管系统开发及管理、从事交易算法的研究、开发、断电断网等突发事件风险管理。Big Data,搭配云端储存来研究金融投资策略与总体经济。其股票分析系统涵盖全球,包括美国、大陆及台湾等市场。 目前他们一年至少有3/4的时间是在大陆,他们目前把大陆市场看作是重点市场,目前在大陆市场管理的资金在十个亿规模,已经运作了数个公募基金专户产品,不同产品的年化收益在20%-50%之间。“未来的十年是大陆金融市场的黄金十年,现在是群雄割据时代,但即将进入三国鼎立。错过了,或许这辈子很难再有类似的好机会。”言程序这样描述大陆市场。 (七禾网 期货中国 翁建平分析整理) 七禾网期货中国注:成绩代表过去,未来充满挑战。 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]