冰与火之歌,用这个词来形容2015年的私募基金行业最恰当不过,正是它们,在2015年出现了爆发式的增长,超过2.5万家私募基金管理人,百亿级私募不断增加,从业人员近50万人……同样是它们,2015年6月开始的股灾,一下子把繁华打入低谷,大量基金清盘,行业监管收紧,政策限制频出,私募基金行业遭遇了前所未有的挑战。在冰与火的沐浴中,私募行业走完了跌宕起伏的2015年,七禾网也将这点滴记录展现出来。

据基金业协会数据显示,截至2015年12月底,基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务总规模约38.2万亿元,基金管理公司管理的公募基金规模为8.4万亿元,基金管理公司及其子公司专户业务规模12.6万亿元,证券公司资产管理业务规模11.89万亿元,期货公司资产管理业务规模1045亿元,私募基金管理机构资产管理规模5.21万亿元。

我们对比2014年的数据不难发现,整个2015年,基金行业有了非常迅猛的发展,尤为突出的期货公司资产管理业务规模,从2014年的124.82亿元飙升到2015年底的1045亿元,涨幅达到737%,但就总量来说,与其他类型的总规模来比,还是处于较低的水平。

截至2015年12月底,中国基金业协会登记在册的私募基金管理人25058家。已备案私募基金24054只,认缴规模5.07万亿元,实缴规模4.05万亿元,私募基金从业人员47.58万人。

新成立私募管理人家数:2015年新成立私募证券投资基金管理人4598家,较2014年增长58.72%。在2015年上半年市场行情的助推下,私募证券投资基金管理人新成立家数在6月达到顶峰,7月后随市场下跌逐月减少。截止2015年12月31日,私募基金管理人数量是25058家。

私募基金产品总数:截至2015年底,私募证券投资基金产品数量23505只,较2014年增长229.63%。2015年共发行私募证券基金15420只。与私募证券投资基金管理人新成立家数类似,在7月后新发产品数量骤减。

清盘私募基金产品数:2015年市场的巨大波动,也带来了私募基金清盘数量的增长。2015年私募证券投资基金产品清盘数量5611只,较2014年增长46.42%。注:2015年下半年基金清盘数量显著高于上半年。

私募基金收益率:2015年所有私募产品的平均收益为13.86%。平均来看,各类型私募都取得了正收益。

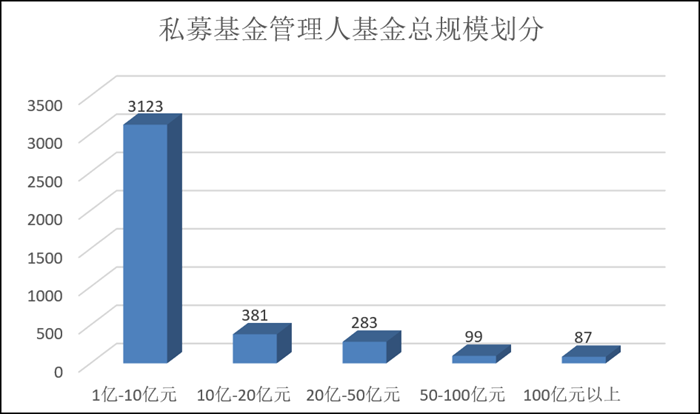

私募基金公司管理规模:1亿以上10亿以下管理规模的私募基金公司超过3000家,50亿以上管理规模的私募已超过150家。

从业人员:截止2015年12月31日,私募基金管理人汇总的从业人员是475779人。

外包服务机构:截止2015年12月31日,私募基金业务外包服务机构数量是62家。

1月1日中国证券投资基金业协会实行私募基金登记备案电子证明

1月、全国百分之七十城市开始限制注册私募基金牌照

3月、部分城市停止注册基金公司

5月、工商部门开始严查投资、投资基金公司地址,北京部分区域也暂时停止审批办理

9月初、私募基金强制备案,基金备案里的证券备案在发行基金产品时需要交最低标准2万入会费(管理费)

9月底、私募基金备案里的证券基金备案,需要高管必须有基金从业资格证方可备案.

10月底、中国证券投资基金业协会对申请私募基金牌照的企业的经营范围进行规范,备案企业经营范围里有与私募基金相冲突的不予备案,需要重新变更经营范围方可再次申请备案.

11月、基金管理公司注册门槛上调由3000万提升到1亿.

12月、中国证券投资基金业协会最新通知:2016年1月1日起,将实行新的私募投资基金管理人登记证明会员制度与申请条件。

从这组政策变动时间轴看出,仅在2015年这年私募基金注册政策就发生了前所未有的变革--2016年基金业协会将对于私募基金注册与备案的要求越来越严格。进一步可能对高管人员及经营场地进行审核,以提升基金公司的专业化,规范化。未来随着基金协会监管的完善,基金牌照的含金量升值,银行及金融监管部门对于已备案的基金公司认可度也将提高。

2015年阳光私募爆发式增长,百亿元级别私募大扩容,私募申请公募牌照加速,多家私募亮相新三板,行业波澜壮阔向前进。与此同时,内幕交易、操纵股价受到惩罚,行业监管收紧,草莽生长时代渐渐转向正规军作战。

泽熙投资徐翔被查

徐翔掌舵的泽熙投资一直都是证券私募界的神话。泽熙旗下产品收益持续大幅领跑市场,其中最高的泽熙三期五年来累计收益率超过4000%。多年投资断崖抄底、“火中取栗”,市场派手法令人称奇,2015年6月股灾也减仓躲过大跌。2015年11月1日晚,泽熙投资管理有限公司法定代表人、总经理徐翔因涉嫌通过非法手段获取股市内幕信息、从事内幕交易、操纵股票交易价格,被公安机关依法采取刑事强制措施。引发行业巨大震动,次日“徐翔概念股”也应声大跌。

监管趋严

2015年11月,中国基金业协会公布首批12家失联(异常)私募机构名单,包括华天国泰、银河瑞盈、幸汇财富等。2016年初协会陆续出台《私募投资基金管理人内部控制指引》、《私募投资基金信息披露管理办法(征求意见稿)》,再到《私募投资基金募集行为管理办法(试行)(征求意见稿)》、《私募投资基金合同指引(征求意见稿)》等,一系列重磅的行业自律规则密集发布,都意味着私募行业监管开始收紧。

百亿私募大扩容

基金业协会数据显示,规模超过100亿的私募,已从2015年1月份的43家增长到12月份的87家(含股权投资私募),翻了一倍。

私募遭遇清盘

2015年6到8月期间,A股遭遇极端行情。从6月15日到8月26日,短短两个多月内上证指数跌幅达到43.34%,逾五成公司股价腰斩,千股跌停的局面连连上演,许多上市公司甚至临时紧急停牌。在流动性缺乏的市场下,部分私募机构都还没有来得及调整,以较高仓位经历暴跌,以致产品净值触及清盘线被迫终止产品。

量化对冲私募

2015年被认为是量化对冲基金的发展大年,上半年成长股牛市波澜壮阔,4月上证50、中证500股指期货推出,为其发展带来契机。但随后中金所多次限制股指期货交易行为,对量化对冲基金造成冲击,收益下滑。股灾使得股指期货受限制,也影响到量化对冲私募的发展,现在有的量化对冲私募转去商品市场,有的转向海外,但更多还在静待破局。

业务外包成趋势

2015年《基金业务外包服务指引条例》正式实施,基金业协会陆续公布了三批私募基金业务外包服务机构,包括招商、国信、华泰等21家证券公司,华夏、广发8家基金公司,7家商业银行,5家IT公司和3家独立外包机构。

“公奔私”潮涌

根据媒体数据统计,2015年奔私的公募基金经理已经达到247位,总经理、投资总监级别“奔私”的有20位左右。

私募进军公募

私募进军公募领域,在2015年取得重大突破。3月,私募大佬上海景林资产斥资7000万元入股长安基金,持股达到25.93%;4月,债券私募北京鹏扬投资向证监会提交申请设立鹏扬基金,拟任股东杨爱斌持股占55%;9月,上海凯石益正资产也提请设立凯石基金,陈继武、李琛分别持股96%、4%;12月,上海重阳投资也提请设立重阳基金,重阳战略投资和重阳投资控股,分别持股75%、25%,成为私募设立公募的标志性事件。

私募基金公司挂牌新三板

继达仁资管、思考投资作为首批阳光私募基金公司成功挂牌新三板后,一批阳光私募也在积极布局。根据东方choice统计,目前已挂牌的阳光私募还有合晟资产和菁英时代投资,共计四家。最新公布的挂牌企业信息显示,目前有老牌阳光私募公司朱雀投资、私募大佬但斌的东方港湾等十多家阳光私募也准备挂牌。

七禾基金榜&七禾网私募排行榜2015年运行情况

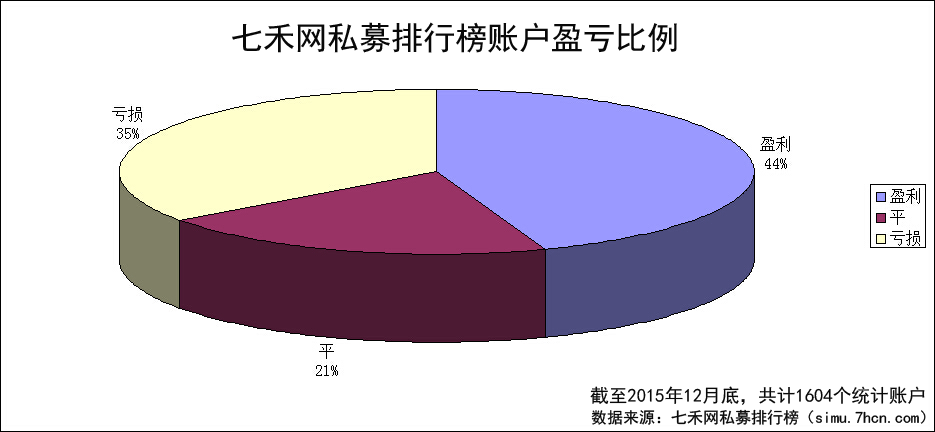

2015年,七禾网《期货资产管理基金经理展示和选拔计划-私募排行榜》在机构化的时代中较前一年取得了更加快速的发展,越来越多优秀的投资机构及优秀投顾参与到排行榜中,也诞生了许多明星投顾,为众多合作机构输送了不少优质资源,七禾网私募排行榜也成为业内最具代表性的期货实盘业绩展示榜单之一,截至2015年年底,共有1604个账户参与排行(私募排行榜准入门槛:账户权益100万元以上),日均保证金规模18亿元以上,所有参与者的盈亏综合后为盈利,65%的账户正收益或零收益。

七禾网自2014年初在原有三大排行榜的基础上推出了基金产品净值展示平台,邀请了国内主流私募机构、优秀投顾团队在平台上展示证券期货类基金专户、私募基金、有限合伙基金、信托基金、CTA产品、期货公司证券公司资管账户等产品,截至2015年12月底,超过500款产品参与展示,总体资金规模200亿左右(注:产品初始规模),已经成为国内最专业的产品业绩展示平台之一以及整合期货类阳光化产品最多的平台。

鉴于基金产品与私募榜单账户存在资金规模、运作方式等差别,本次七禾网私募年报将分为基金产品篇与私募排行榜篇。

部分内容,基金产品合格投资者方可阅读,请登录或注册认证后查阅

2015年,七禾网私募排行榜共1604个账户参与排行,有连续交易的账户为1270个,其中711个账户为盈利账户,占统计账户的44.33%,盈利账户中,年收益超过100%的账户数达到219个,559个账户亏损,占统计账户的34.85%。2015年度收益率最高的账户为【二光】,年收益率536626.41%,收益率最低的账户为【stillback】,年收益率-99.95%,该账户在2015年度仅3个月小幅盈利,其余月份均有不同程度的亏损,股指给其带来的亏损额最大。

注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)

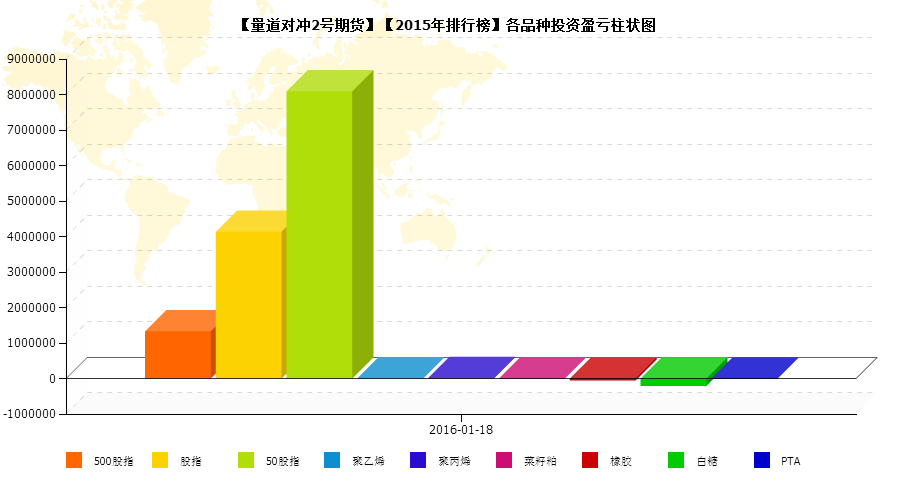

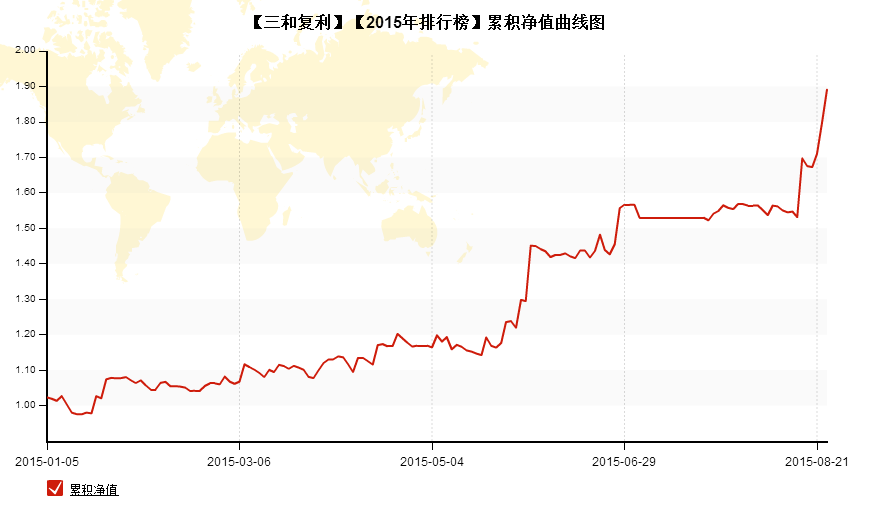

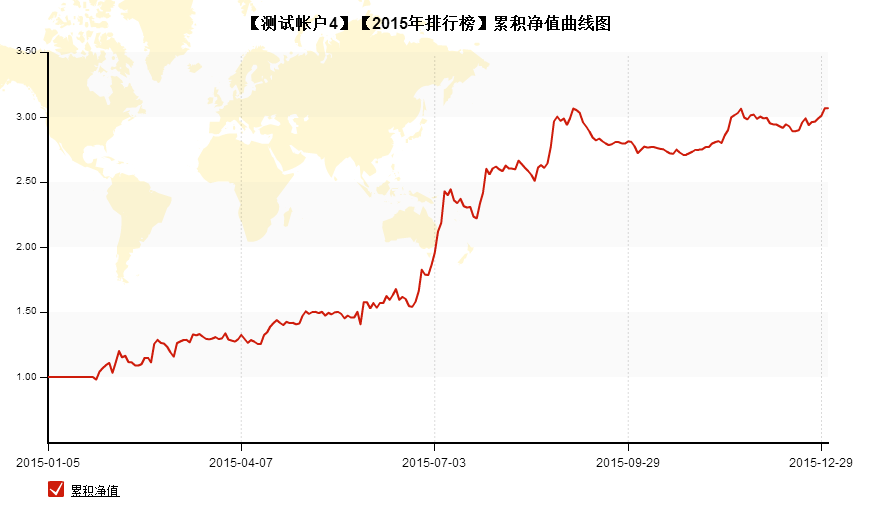

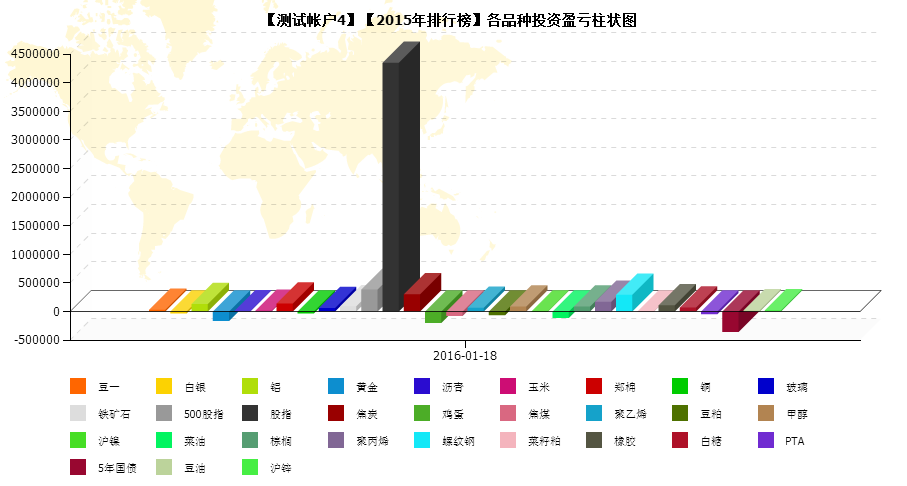

2015年度的期货私募排行榜按综合得分排名,【量道对冲2号期货】以205.8分排名第一,【量道对冲2号期货】2015年度账户累计收益率84.86%,最大回撤控制在8.11%,账户累计盈利14783352.05元,股指被限仓10手前,做纯股指交易,限仓后尝试商品,业绩不佳。2015年交易9个月,4个月实现盈利,最大单月盈利达到9005231元。【三和复利】获得了2015年度综合得分第二,该账户2015年度累计收益率89.12%,最大回撤5.02%,累计盈利5481519.33元,只交易沪深300股指期货,2015年共展示8个月业绩,7个月实现盈利,最大单月盈利达到1682028元。【测试账户4】以综合得分205.3分获得2015年度第三,2015年度账户累计收益率206.90%,最大回撤11.55%,累计盈利7003114.59元,该账户交易过多种期货品种,获利绝大部分来自股指,2015年实现10个月盈利,最大单月盈利达到3046237元。

注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)

注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)

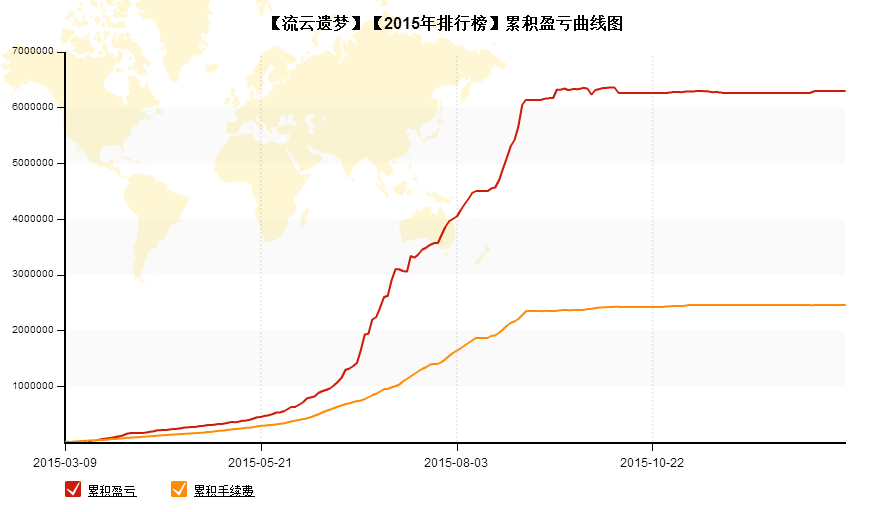

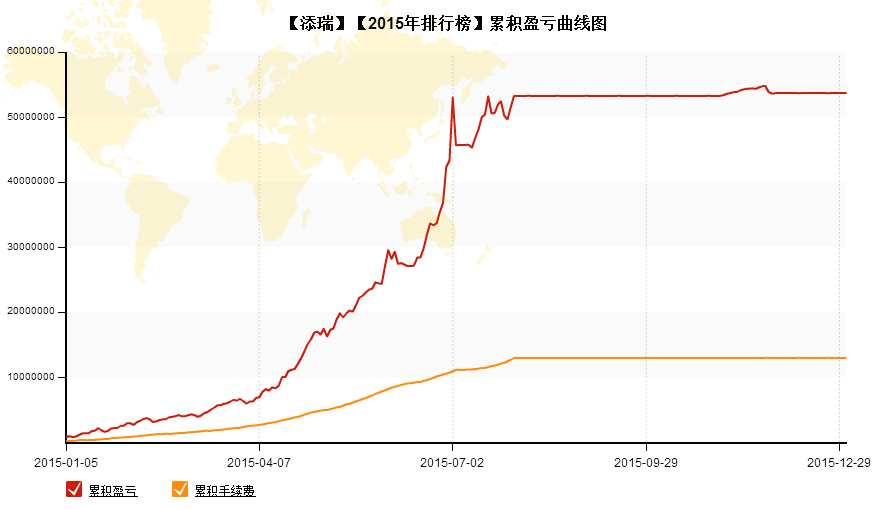

按收益率排名,【二光】以536626.41%的年度收益率排名第一,该账户采用的日内炒单的交易手法,仅参与股指期货的交易,账户曲线非常平滑,值得一提的是该账户2015年1月注册后,连续8个月没有亏损,直到9月股指受限后短暂试单后便暂停了交易,仅8个多月的交易时间,复合收益率达到536626.41%,账户盈利 8179038.37元。【流云遗梦】排名第二,2015年度收益率38526.93%,该账户为多品种组合交易,主要交易股指期货,日内短线的交易手法,2015年度通过股指期货盈利超过300万元,账户总盈利额3839974.76元,最大回撤控制在21.55%。【添瑞】以13377.69%的年度收益率获得第三,该账户同样是日内短线交易的方式,主要参与股指期货,从2015年1月至7月底,账户累计盈利超过4000万元,8月开始由于监管层对股指期货交易做出了相应的限制,该账户暂停了交易。通过收益率前三的账户表现我们可以发现,2015年度的股指期货给很多短线盘手带来了不错的投资机会,前三名均通过股指期货给账户带来了高额的回报,但三季度开始股指的种种限制措施也影响了这些盘手在下半年的交易表现。

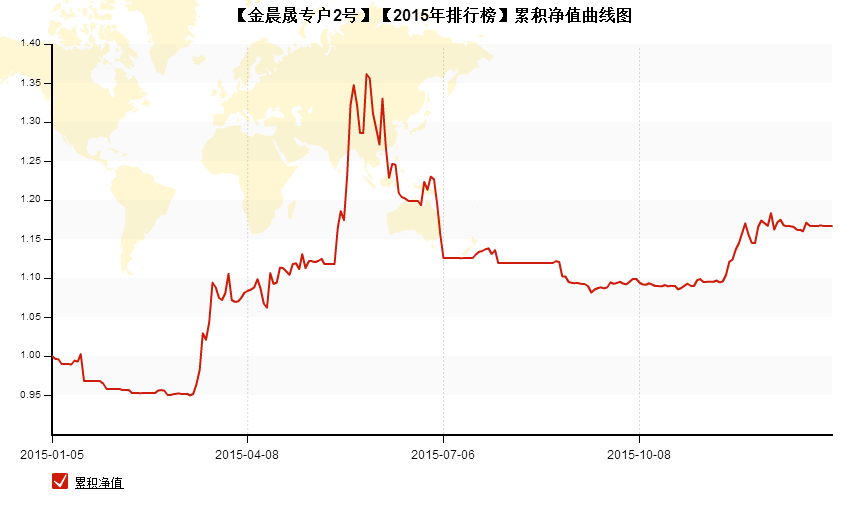

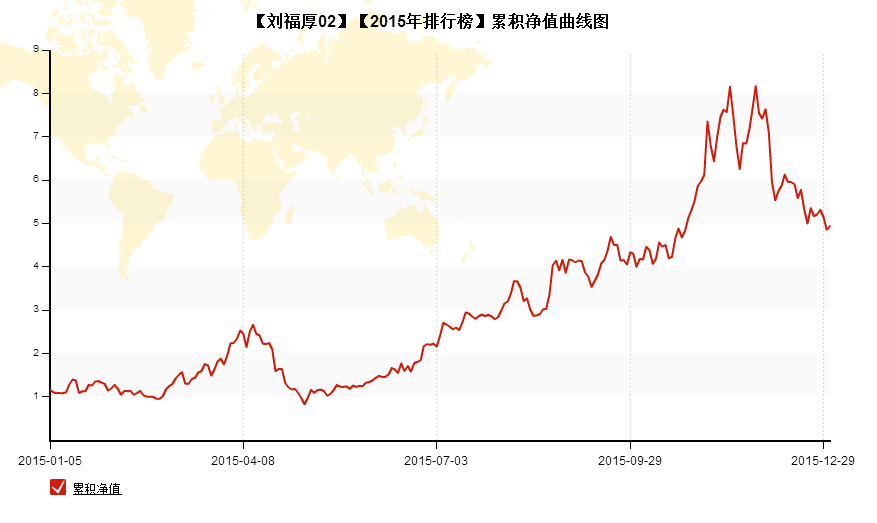

按资产得分排名(账户日均资产规模),【瑞达固利增强一号】排名第一,该账户为商品组合交易,豆粕、橡胶、铜等商品为该账户在2015年带来了丰厚的收益,聚乙烯、镍等品种给该账户带来了较为明显的亏损,2015年该账户收益率2.08%,最大回撤2.38%,账户权益(截至2015年12月31日)60704536.49元,全年盈利1237318.60元。【金晨晟专户2号】排名第二,该账户通过股指、橡胶等品种的交易获得了不错的收益,但在2015年6月以后账户出现了较为明显的回撤,回吐了部分利润,2015年年度收益率16.75%,最大回撤20.56%,全年获利9418736.53元。由刘福厚管理的【刘福厚02】账户排名第三,刘福厚风格激进,通过做空棉花、做多玉米及淀粉为账户带来了高额的收益,大规模资金的满仓进出也给账户净值带来了不小的波动,2015年账户收益率393.75%,最大回撤69.08%,全年盈利77995064.75元。

注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)

2015年度七禾网私募排行榜按综合得分排名前十名

2015年度七禾网私募排行榜按收益率排名前十名

2015年度七禾网私募排行榜按资产得分排名前十名

本年报数据来源:七禾基金榜(simu.7hcn.com/fund/)&七禾网私募排行榜(simu.7hcn.com)

七禾网真诚欢迎各类正规产品登记净值,参与七禾基金奖的评比,联系电话:13757164975/15757152829/15757152837

以下部分内容,基金产品合格投资者方可阅读,请登录或注册认证后查阅

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]