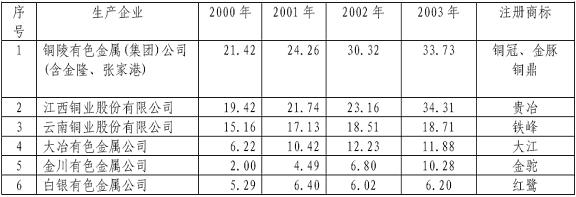

| 国际市场 铜资源主要分布 从国家分布看,世界铜资源主要集中在智利、美国、赞比亚、独联体和秘鲁等国。智利是世界上铜资源最丰富的国家,探明储量达1.5 亿吨,约占世界总储量的1/4; 美国探明储量9100 万吨,居第二;赞比亚居第三。 铜的产量 铜的产量在20 世纪50 年代至70 年代得到急速发展,1950 年全世界精铜产量只有315 万吨,到1974 年达770 万吨。但两次石油危机导致了铜消费的萎缩从而使铜产量大幅下降。90 年代铜产量再次迅速增加,其中以智利最为突出。智利于1999 年超过美国成为全球最大的精铜生产国,宣告了美国在铜生产方面遥遥领先的时代的结束。 2004 年全世界年产铜达1608.2 万吨,同比增长5.61%。 铜的消费 铜消费相对集中在发达国家和地区。西欧是世界上铜消费量最大的地区,中国从2002 年起超过美国成为第二大市场并且是最大的铜消费国。2000 年后,发展中国国家铜消费的增长率远高于发达国家。西欧、美国铜消费量占全球铜消费量的比例呈递减趋势,而以中国为代表的亚洲(除日本以外)国家和地区的铜消费量则成为铜消费的主要增长点。 2004 年全球消费铜约1663.4 万吨,较2003 年增长了6.57%。中国依旧引领了铜消费的增长,2004 年铜消费量达346.8 万吨,较2003 年增长13.15%。 (注:2004 年数据来自CRU,估算值) 铜的进出口 铜精矿主要出口国:智利、美国、印尼、葡萄牙、加拿大、澳大利亚等。 铜精矿主要进口国:日本、中国、德国、韩国、印度等。 精铜主要出口国:智利、俄罗斯、日本、哈萨克斯坦、赞比亚、秘鲁、澳大利亚、加拿大等。 精铜主要进口地区:中国、美国、日本、欧共体、韩国、台湾等。 2、资料来源:WORLD METAL STATISTICS(世界金属统计) 国内市场 铜资源主要分布 我国探明的铜资源储量为6752.17 万吨,储量主要分布在江西、云南、湖北、西藏、甘肃、安徽、山西、黑龙江8 省。2000 年以来,我国自产铜精矿含铜量徘徊在56-60万吨。 铜的生产 我国虽然铜资源贫乏,但却是世界主要的精炼铜生产国之一。2004 年阴极铜产量达209.2 万吨,占世界总产量的13%,仅次于智利。 国内主要铜生产企业产量(单位:万吨)  铜的消费 自1990 年代以来,我国铜的消费进入一个迅速发展时期,这与我国的经济建设和改革开放有很大关系。我国经济的高速发展和大规模的基础建设是促进铜消费快速增长的主要原因。而发达国家制造业向中国等发展中国家转移的战略也是今后我国铜消费进一步增长的重要因素。 在过去的10 年中,中国的电铜消费占世界消费量的比例得到了大幅增长。该比例从1990 年的7%(73.4 万t)上升到1995 年的11%,到2004 年已经达到20.8%,在1990~2004 年间,中国的铜消费量增长了372%。 铜的进出口 我国是个铜资源短缺的国家,国产铜精矿自给率由1995 年的80%下降到2003 年的40%左右,每年均需进口大量的铜精矿。铜的进口构成中原料比重较大,主要包括精铜、粗铜、废杂铜和铜精矿。出口量很少,且以半成品、加工品为主。 附:1990-2004年 中 国 铜 供 求 情 况 表(单位:万吨)

|

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]