没有人不想获得赚钱的方法,更不用说赚快钱的方法。即使信奉“慢就是快”的投资者或许也不例外,即使这可能是一种妄念。

无论任何赚钱方法,首先要合法,据说在股市中,有些方法可以赚快钱,比如利用内幕信息或者操纵股价短期暴涨,但是这些并不合法。君不见过往诸多利用非法手段赚快钱甚至赚大钱的同志们,现今要么已沦为阶下囚要么在海外过着隐姓埋名的惊鸟生活。

在股市中,赚快钱的方法不仅要合法,还必须要:1、能把握,2、能持续。这就相当不容易了。能把握且能持续,就需要有投资方法。这种方法需要总结大量成功和失败的案例和经验,并形成可验证的套路。

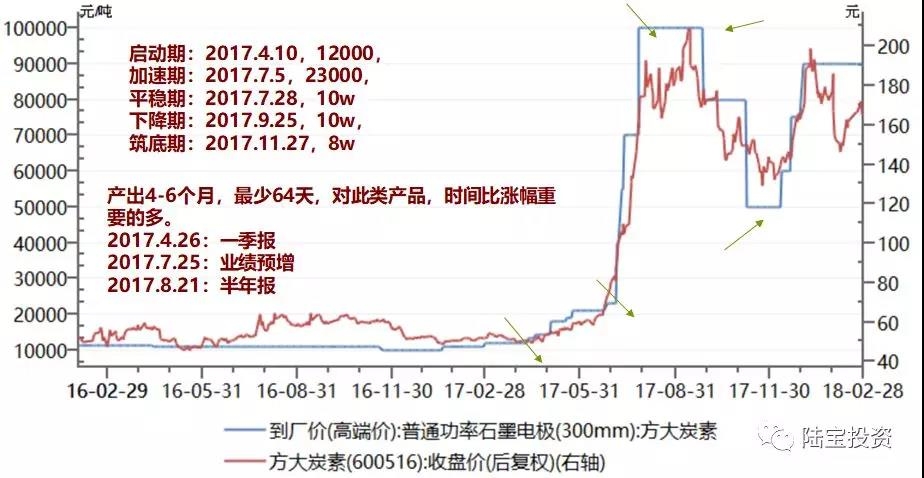

前段时间,趁着股市低迷,我带着陆宝周期行业研究员探讨了一个赚快钱的方法,想看其是否可行。刘老师布置这项研究的初衷是,陆宝的产品除了业绩必须超级稳健外,就算是大熊市也最好能有超额绝对收益。我们都知道,这种“赚快钱的方法”和基本面完全相关,且不违法,具体是基本面原因导致上市公司产品供求发生较大的变化,造成其产品价格暴涨,伴随着股价短期内暴涨。过去一段时间,最经典的例子就是方大碳素。该案例符合上述描述的基本面特征。

陆宝想研究的是,1、这种赚快钱的方法出现的频次有多高?2、是否能够持续把握住这些暴涨的产品价格,从而赚到暴涨的股价盈利。我们定义三个月产品涨价幅度翻倍就是大幅涨价。

首先总结过去出现的案例。过去10年,我们一共找到14个案例(也许会有遗漏,但是应该不会太多)。平均下来,一年最多2次机会,出现的频率不多,这就要求胜率非常高才行。

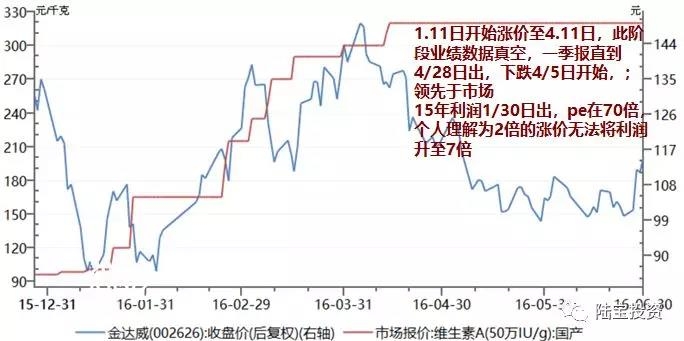

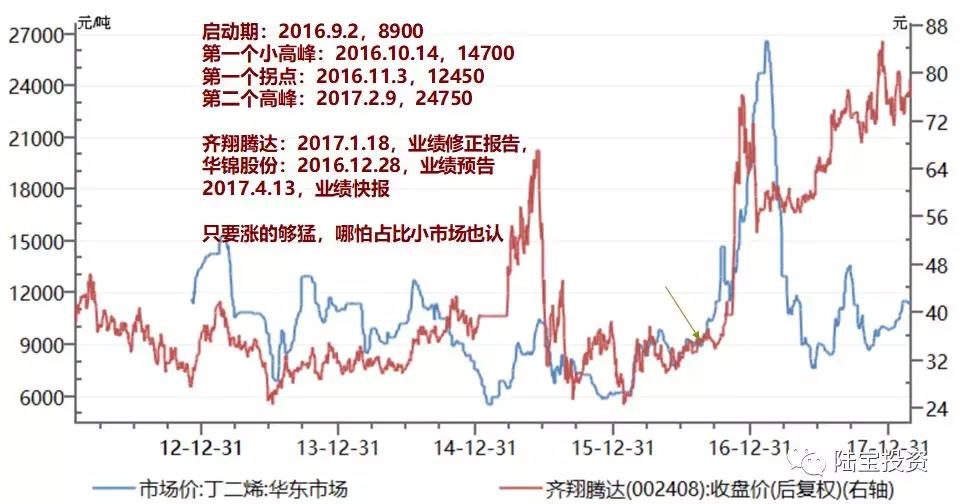

从有限的案例来看,市场很有效,产品价格和股票价格同步大幅度快速上涨,很少看到涨价和股价出现大幅时滞的情况。而对于这些快速涨价类公司,其业绩基本同步或者滞后一季度出现上涨。

如何能够把握住这种投资机会呢?我们研究发现,这个模式至少不符合“价值投资”的方式,按照竞争优势,成长性,安全边际等模式,选不中这些股票。并且如果算估值,特别是看市盈率的话,确定会错过这种赚快钱的行情。

非价值投资未必不是理性投资。是否仍然可以总结一些规律呢?

首先,这些快速涨价股一般都是化工或者原料药小品种,大概几百家公司。并且大涨的隐含条件是对下游造成的成本端压力不大。举个例子,原油价格就很难短期暴涨一倍,即使偶尔出现这种情况,原油股也未必跟随暴涨,因为投资者会担心暴涨的原油价格会迅速伤害经济从而导致不可持续,这个预期的形成使得股价很难跟随暴涨。而某种小品种,即使短期暴涨,对于下游成本端压力不大,这样股价才会出现相应的弹性。

其次,正是因为是不同的小品种,多数人不熟悉,但是又有少数人明白,在少数人买入的带动下形成的羊群效应会使得短期的预期容易乐观起来。暴涨的产品价格趋势同时叠加企业髙经营杠杆,未来业绩的估算难度较大,但是短期用最新价格线性外推业绩,业绩看起来具备持续爆发的想象力。

再次,这些快速涨价小品种的相关性很弱,且10年间出现的频次太少,可遇不可求。这些小品种研究起来并不难,难的是需要短时间迅速准确判断。另外就是研究的投入产出比很低,对于多数投资机构,很难配置一些研究员去追踪这些很分散的小品种。比如,陆宝的周期行业研究员首先核心覆盖的是少数有竞争力的周期股,其次是大品种的大周期机会。这两个基本都是“价值投资”的“业绩行情”,有着稳定的可操作的套路。

不过,仍然可以搭建一个尽可能简单的模式去把握这样的快钱机会。这涉及三个问题:

1、如何发现这样的机会?

基本上都出现在化工和原料药小品种,且属于很长一段时间被忽视的领域。一旦有品种突然受到重视,需要第一时间的关注。

2、产品价格上涨的套路?

产品价格受供求关系影响,而需求端往往很难出现爆发式大增,除非是某个新领域被发现增加了巨大的新需求,这种案例过去十年没有找到短期暴涨的,更多是几年时间持续上涨的,比如锂,稀土等。大多数情况都是供给原因导致,比如寡头式的装置爆炸或其他不可抗力出现,而非寡头式的产品需要产能利用率打满才有可能。

3、景气度是否向上?

即使产品开始大涨,在第一时间被研究发现,还需要景气度是否能够持续向上,否则产品价格上涨没有持续性。

陆宝周期行业研究员针对赚快钱的方法设计了一套评估方案预案。希望以后碰到这种快钱的时候能够迅速有效对其判断。这是针对陆宝价值投资的一个补充,希望在投入很小的情况下获得一定的胜率,并且即使胜率不高,也完全不会损害核心套路。

不过,客观来说,即使把握住了,也未必能对陆宝管理的投资组合贡献多少收益,因为作为价值投资者本身,不太可能对其进行重点配置。从方法论上来看,赚快钱和赚大钱是两回事。通过赚快钱来赚大钱是一个妄念。

首先,赚快钱和赚大钱的方法不太一样。根据我之前做卖方策略分析师接触到的大量案例来看,绝大多数小资金都想赚快钱,但是最后都没有赚到钱。赚快钱的胜率小到可以忽略。这点期货市场频繁交易投资者的亏损数据最能体现这个胜率的高低。而能够获胜的,一方面具有一定的天赋,另一方面,运气成分占比也很高。

其次,赚快钱不是一个大生意,这点远不如价值投资方法。无论是上述的每年最多两个案例的快速涨价股,还是每年交易几千次的市场高手(这里排除涨停板敢死队模式,这个模式存在操纵市场的嫌疑),即使考虑到较高的成功率,也很难做大。一个是冲击成本问题,一个是出现频率问题。根据案例来看,赚快钱的模式一旦成功(本身就是小概率事件),做到8位数的资金规模比较容易,在往上比较难,收益的波动性会迅速增加,收益会迅速降低,而如果想增加胜率奔到9位数,则需要冒违法的风险。

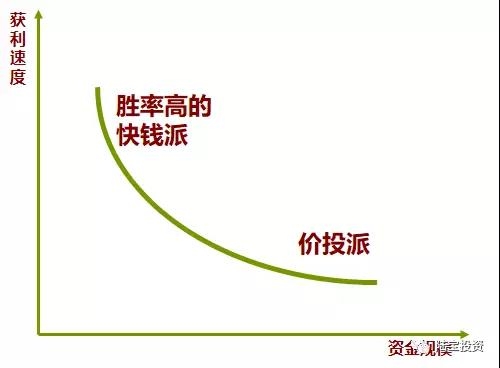

很多投资者都被下面这张图迷惑,认为赚快钱方法获利快,价值投资者获利慢。而完全忽视了快钱方法存在巨大的幸存者偏差——胜率低的想赚快钱派都亏得差不多了,没被下图画出来。

这世界上聪明人太多了,一般都会问一个问题,我也遇到过很多这样的人。他们会问:既然快钱赚的快,那么为什么我不能在资金小的时候用胜率高的快钱派迅速增加财富,等我资金多了,升了级就转到价值投资?就类似下面这张图,随着时间积累,资金小的时候快速暴富,然后慢慢开始价值投资。为什么快钱派现实中没有成功进化到价值派?这是个好问题,但是这问题远没有下面这个问题有意义:为什么食物链最顶层的动物没有进化出智慧?当然这个问题和本文无关,这是个科学范畴的问题,需要写一篇科学论文。

现实中,有两个问题是被聪明人所忽略的。第一,认为自己有天赋,且一定能找到高胜率赚快钱的某种方法。而这本来就是极小概率事件。第二,即使找到了,赚了些快钱,也很难转到价值投资去。因为赚快钱和赚大钱可以理解为攀完全不同的科技树。这里的假设就类似哈利波特的魔法世界可以迅速转变成终结者或者变形金刚的机械世界。也类似华山派弟子内功低的时候练习剑宗,等内功高了时候转气宗。重新搭建科技树并不如想象的那般容易,甚至几乎不可能。攀科技树不仅需要时间,更重要的是,不同的科技树甚至在基础理论上是相悖的,比如对于风险和波动的理解不同,导致价值投资和赚快钱方法很难相容,思想转换本身就变得非常困难。

因此,对于绝大多数投资者来说,“赚快钱”仅是一种妄念,能刺激肾上腺分泌带来爽的感觉。但是真要实施,先不提天赋和资金瓶颈,仅是低胜率本身就会让人绝望。

所以,上述研究仅是我们陆宝投研团队无数发散性研究中的小案例,通过一个又一个案例的积累和探索,我们更加坚定:价值投资才是长期财富之道。

.jpg)

.jpg)

.jpg)