2018年,这个本来在年初被各方广泛看好的年头,“结构牛”、“私募大发展”、“公募基金20周年”、“价值投资元年”等等关键词似乎给了2018一个美好的愿景,然而事以愿违,2018年以一种“倔强”的姿态告诉着大家,资本市场注定是不平凡的。“跌破股灾底”、“产品清盘潮”、“资管新规”、“监管趋严”、“行政监管”、甚至连“失联机构”也成了2018众多关键字中的一员。

根据基金业协会的数据显示,截至2018年12月底,基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务总规模约50.36万亿元,其中,公募基金管理机构管理的公募基金规模13.03万亿元,基金管理公司及其子公司私募资产管理业务规模11.29万亿元,证券公司及其子公司私募资产管理业务规模13.36万亿元,期货公司及其子公司私募资产管理业务规模约1276亿元,私募基金管理机构资产管理规模12.71万亿元。

从上述表格中我们不难发现,2018年国内资产管理规模较上一年有明显的萎缩,尤其体现在证券公司资管业务规模与期货公司资管业务规模上。特别是期货公司的资管业务规模,在前几年大幅增长的前提下,2018年出现了近乎腰斩的缩减,这也与监管层要规范期货公司资产管理业务有很大的关系。

值得一提的是,公募基金管理规模赶超证券公司资管规模仅一步之遥,证券公司资管规模从年初的16万亿接连跳水下跌近20%至13.36万亿,这也是因为资管新规的落地进一步引导资产管理行业回归本源,券商资管业务也不例外。

2018年曾有一段时间,整个行业流传着这样一句话“私募基金生于2004、卒于2018”,当然这是极为悲观的说法,我们从基金业协会的数据中可以明显的看到2018年私募投资管理规模相比于2017年底,增加了1.68万亿,基本是上半年的增加量,而下半年基本处于横盘状态。而管理人数量来看,全年基本上是处于缓慢增加状态,全年新增管理人数量2002家,新增备案基金数量8224只。

虽然从近5年来看,私募基金发生了翻天覆地的变化,私募证券投资产品发行数量也上升了好几个等级。不过最近三年,产品发行数量出现了一定幅度的下滑,结束了2016年的野蛮生长。而在2018年,私募基金业迎来了“清算潮”, 清算产品数量累计超过8000只,提前清盘的数量超过了5000只,清盘的数量远远的多于以往年份。

中基协会长洪磊曾谈到:当一个国家的经济规模上了一定的台阶,完成了初步工业化,一定是以基金为代表的资产管理登上历史舞台,这个过程一定很曲折,会付出很多的代价,但是这个大趋势,一定是不可阻挡的,一定是一往无前的。认识到困难和问题总是存在的,遇到的困难和问题都是前进中的困难和问题!

回顾2018全年,所谓的“价值投资元年”中,A股三大股指均较大幅度下挫,其中上证综指下跌24.59%,深证成指跌34.42%,创2008年全球金融危机以来的最大年度跌幅。创业板指跌28.65%,中小板指跌37.75%,也录得较大跌幅。2018年下跌的个股超过90%,有1200余只股票跌幅超过40%。

再看期货市场,趋势行情明显多于震荡行情,对管理期货策略私募而言,是丰收的一年,平均收益率显著高于2017年,从七禾基金榜统计的产品数据来看,2018年期货策略私募的平均收益水平排名首位。尤其是4季度多个商品走出明显单边行情,使众多管理期货私募获利颇丰。随着股指期货进一步的放开限制,相信期货策略私募在2019年会有比较不错的机会与表现。

市场多变的情况下,2018年私募的业绩分化也非常严重,股票策略近乎全军覆没,“年初空仓,一年不到夺冠”这一句玩笑话可能还真能实现,七禾基金榜超过70%的股票策略产品亏损收官,而盈利产品的平均收益率低的只比银行理财产品好了一口气。而期货策略产品在经历了2017年“小年”的影响下,2018年迎来了不错的“丰收”,七禾基金榜收录产品中超过六成盈利,收益率也在各策略之首。

私募基金增速下滑并迎清盘潮

2018年,在股市低迷的背景下,私募基金管理人数量、产品数量、管理规模的增长都逐步放缓。基金业协会数据显示,2018年私募投资管理规模相比于2017年底,增加了1.68万亿,基本是上半年的增加量,而下半年基本处于横盘状态。而管理人数量来看,全年基本上是处于缓慢增加状态,全年新增管理人数量2002家,新增备案基金数量8224只。以上数据可以看出,私募基金增速呈现下滑的趋势。虽然私募基金增速下滑,但是像凯丰、九坤、保银等规模都在增加,所以弱市中,规模大、投研能力强的私募公司仍具有竞争优势,行业集中度进一步提升。在2018年,私募基金业迎来了“清算潮”, 清算产品数量累计超过8000只,提前清盘的数量超过了5000只,清盘的数量远远的多于以往年份。

业绩寒冬,百亿私募全部亏损

A股跌跌不休,沪深两市年度跌幅均超过20%,为表现最差年度之一。股市“寒冬”中,股票策略私募业绩一片惨淡,百亿级别股票策略私募首次全线告负,曾经的明星私募也回天乏力。根据第三方平台的数据显示,2018年前11月,私募基金平均收益为-9.64%,股票策略平均亏损13.81%垫底,且是唯一的平均收益低于行业平均的策略,显著拉低私募基金整体业绩。具体来看,百亿级股票策略私募表现最为糟糕,前11个月平均亏损达到16.27%。实际上,上半年便已有过半百亿私募业绩告负,8月份宝银资产业绩开始由正转负,宣告百亿私募业绩全线亏损。规模20亿元至50亿元的股票策略私募整体表现相对较好,2018年以来平均亏损11.71%;10亿元至20亿元规模的私募平均亏损13.32%;50亿元至100亿元规模的私募平均亏损14.61%。

私募监管趋严

2018年,监管机构出台了多项文件来规范私募基金的发展,例如《私募投资基金备案须知》、《关于规范金融机构资产管理业务的指导意见》、《私募投资基金命名指引》等。监管升级与完善,是2018年基金行业不可能绕过的话题,资管新规,则是监管政策的重中之重。波及范围银行、信托、证券、基金、期货、保险。不管公募产品和私募产品,不管你是哪一类,固定收益类产品、权益类产品、商品及金融衍生品类产品和混合类产品,都受管。除此之外,中国基金业协会要求私募管理人就协会提出的十五大要点进行自查,并限期上传自查报告;私募基金监管部副处长许培阳表示私募监管将推“黑白名单”。近几年来,私募行业发展迅速,但部分机构鱼龙混杂,私募不良事件频频爆发。随着监管越来越严格,未来将会经历大浪淘沙、优胜劣汰过程,这给中小私募的生存带来了挑战。

行业自律监管加强

基金业协会继续加强私募自律监管。1月,《私募证券投资基金管理人会员信用信息报告工作规则(试行)》发布, 5月正式上线信用报告功能,包含“合规性、稳定度、专业度和透明度”四大维度。据悉,私募股权投资基金管理人会员信用信息报告标准也将发布。私募可将信用信息报告与合作机构、投资客户实现共享,但不得用于公开宣传。同时,投资者有权向管理人索要信用报告。业内认为,建立私募基金管理人等会员信用档案和信用报告制度,有利于构建行业信用积累的基础体系,是保护投资者合法权益的根本手段。11月,发布《私募投资基金命名指引》,2019年1月1日起,通过契约、合伙企业等形式募集设立的私募投资基金命名,不得使用“保本”、“稳赢”、“避险”等字样,不能用“最大规模”、“最强”、“500倍”等夸大业绩,也不能借金融机构、名人的名称做征信。业内认为,名称的规范,是私募自律管理的基础性一步。

第四类私募管理人来了

2018年9月10日起,符合条件的机构可申请登记备案为第四类私募管理人——私募资产配置基金管理人。私募资产配置基金管理人的出现,预示着此前三类管理人“三分天下”的格局正式被打破,从而形成证券类、股权/创业投资类、其他类、资产配置类私募四大私募类型鼎立的局面。私募基金管理人的类型及产品类型将更加多元化,一定程度上也有利于私募行业专业化分工和行业的长期发展。私募资产配置基金采取FOF的形式,为私募 FOF 业务的发展指明长期方向,未来 FOF 必将成为私募行业非常重要的组成部分,同时,具备坚实投研基础和品牌效应的 FOF 机构会迎来较快的发展。

外资私募大举进军

2018年,外资私募大举进军中国市场。目前已有16家外资私募登记注册成为私募证券投资基金管理人,目前除毕盛、瀚亚和未来益财之外,其余13家外资私募均已备案产品,合计25只,其中20只为2018年新备案产品。下半年以来,外资布局加速,10月和11月两月有7只产品备案。公开资料统计,外资私募所发行的基金产品以股票策略为主,也包括债券、量化、多策略等。外资私募的加速进入将使行业更加多元化,长期来看利好行业发展。2018年基金行业的对外开放更进一步,4月,基金管理公司外资持股比例放宽至51%,且三年之后外资持股比例将不受限制。未来,外资机构可成立独资公司或先进入内地市场从事私募业务,再争取公募牌照。同时2018年证监会与两个境外机构正式签署了合作协议。尽管纷纷抢滩登陆,但是外资私募在国内的发展时间并不长,目前还不能作出“水土不服”的判断,不过2019年的业绩有助于对此作出进一步判断。随着私募监管的趋严,中小私募出局压力增大,私募行业的集中度将进一步提升。规范的大型私募公司将受高净值客户信任,市场份额也越来越大;而规范程度较差的中小私募将越来越难吸引客户,市场份额越来越少,甚至被市场淘汰。随着外资私募的大举进军,以及国有大行、名人大佬进军私募,私募行业的竞争也将进一步加剧。

四大行进军私募发力债转股

银行机构开始正式进军私募行业。8月以来,工商银行、农业银行、建设银行和中国银先后成立私募基金子公司:工银金融资产投资有限公司、农银资本管理有限公司 、建信金投基金管理(天津)有限公司、中银资产基金管理有限公司,并已完成私募股权基金管理人登记。资料显示,农银资本于10月备案了首只私募基金产品:润农瑞行一号,12月备案第二只产品穗达;工银投资则于12月成立两只产品:工银投资债转股私募投资基金开元1号、2号。

私募备案登记升级

围绕私募基金行业出现的诸多乱象,2018年监管层采取了一系列动作。1月12日,《私募投资基金备案须知》发布,禁止私募从事借贷活动。12月7日,《私募基金管理人登记须知》更新版发布,针对私募登记中的虚假出资、股权代持、股权架构不稳定、关联方从事冲突业务、集团化倾向等五大不合规问题做出规范。同时,监管加大了对私募的检查力度。10月,证监会通报了私募基金专项检查执法情况,上半年,共对453家私募机构开展了检查,发现139家私募存在涉嫌非法集资、挪用基金财产、“资金池”业务、证券类结构化基金不符合杠杆率要求等问题。11月,市场监管总局、证监会开展“双随机、一公开”联合抽查,共抽查260户私募基金管理企业。近期,第四次全国经济普查首次将私募基金行业纳入全国经济普查体系,体现出对私募基金行业的重视。

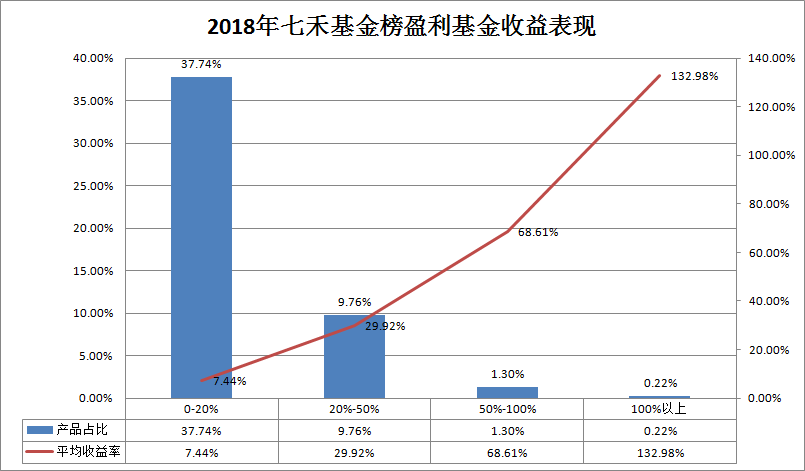

截至2018年12月31日,七禾网基金排行榜共展示了1600款产品(类型包括期货类基金专户、私募基金、有限合伙基金、信托基金、CTA产品、期货公司资管账户等),本期年报将统计各款产品自2018年1月1日起至2018年12月31日截止的收益表现并做排名(各款产品起始日期不同,将均按照2018年起始数据计算)。

2018年度(1月-12月)七禾网基金排行榜盈利产品收益表现如下图:

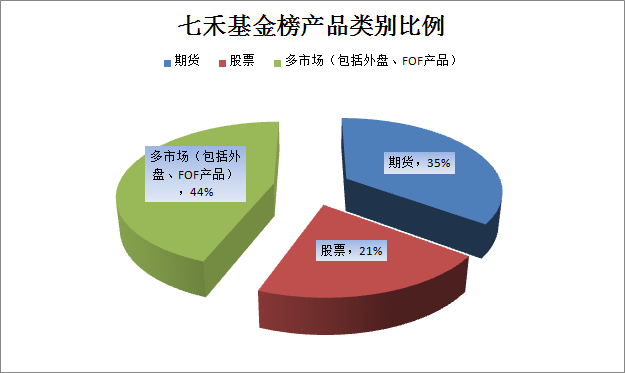

为方便统计,七禾网基金排行榜把纳入统计的产品分为“期货、股票、多市场(包含外盘及FOF产品)”三类,其中期货类产品占比35%,股票类产品占比21%,多市场产品占比44%。

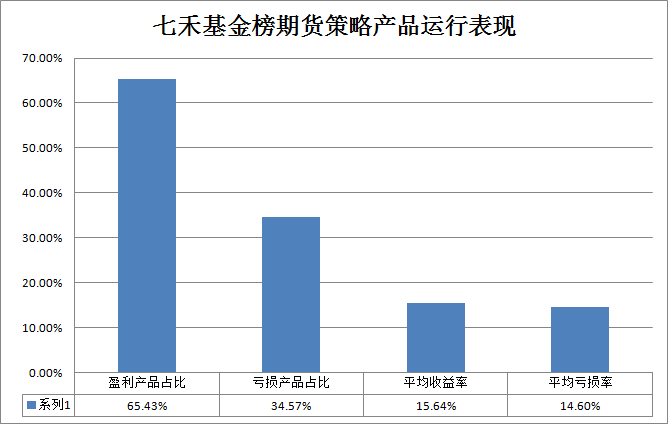

期货策略产品2018年表现

2018年的期货市场从整年的发展来看,市场整体趋势性行情不明显,但波动率较去年有明显回升,许多板块出现了比较明显的机会:苹果受减产预期推动出现单边上涨;中美贸易争端因素影响给油脂、豆类带来了较为流畅的行情;PTA迎来了少有的大波动行情……波动率加大和单边趋势性机会,都为商品期货策略带来了投资机会,2018年商品期货策略平均收益位列私募全市场前端。

2018年七禾基金榜管理期货策略65%的产品获得了正收益,平均收益率15.64%,35%的产品亏损,平均亏损率14.60%,最大亏损产品的亏损达到87.06%。

期货策略产品收益率前二十名

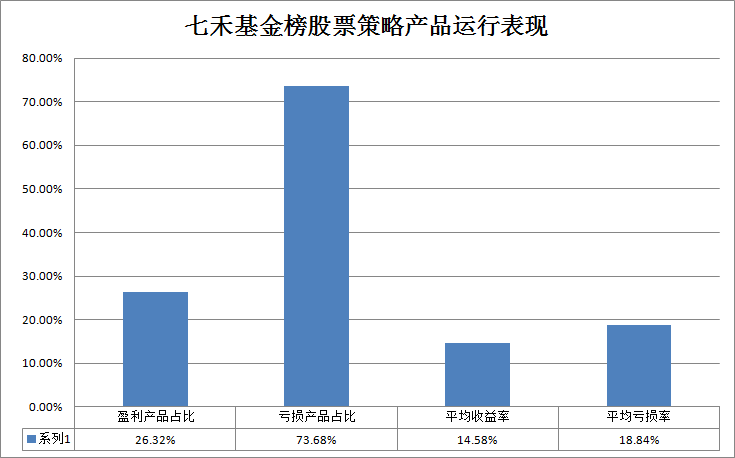

股票策略产品2018年表现

2018年A股市场整体下跌,上证综指从1月的高点3587点最低跌至2449点,创下近四年新低。截至2018年末,A股整体情绪低迷,市场成交低迷,成交金额和换手率位于历史低位。由于2018年几乎是全市场下跌,90%的个股下跌,七成个股跌幅超过-20%,也引发了股票类私募的清盘潮,股票策略的私募基金平均收益也创下了近几年来的新低,但值得关注的是,2018年股指期货逐步放开的信号,也使得私募机构对冲风险的手段更加丰富,加上市场中所谓的“政策底”早已巩固,2019年股票类私募可能会迎来反转之年。

2018年七禾基金榜管理股票策略26%的产品获得了正收益,平均收益率14.58%,74%的产品亏损,平均亏损率18.84%,最大亏损产品的亏损达到59.67%。

股票策略产品收益率前二十名

多市场配置产品2018年表现

多市场配置近两年来一直受到私募机构的追捧,当前仅做单一市场的私募已然不多,市场中诸如永安国富、凯丰等期货起家的私募目前也大比例资金配置了股票、债券等市场。多策略、多品种配置,让风险尽量可控,保证整体投资业绩的持续性和增强效果,也成为私募的普遍做法。但通过2018年七禾基金榜的数据来看,多市场配置产品的表现整体不如上一年度,究其原因,还是证券市场出现了大幅下跌而机构资金配置在证券端的比列过大造成的。

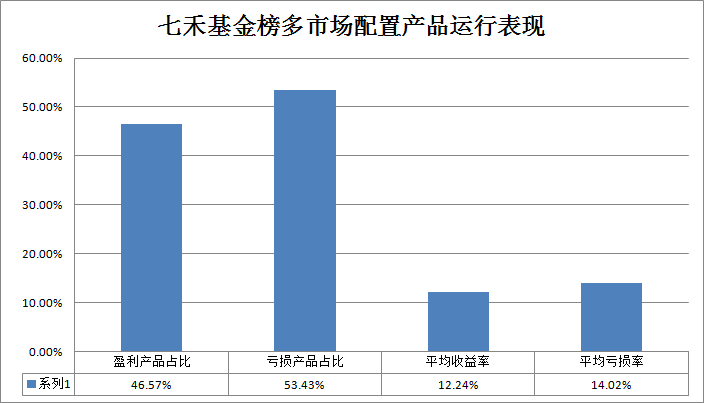

2018年七禾基金榜管理多市场配置47%的产品(包含外盘、FOF产品)获得了正收益,平均收益率12.24%,53%的产品亏损,平均亏损率14.02%,最大亏损产品的亏损达到80.94%。

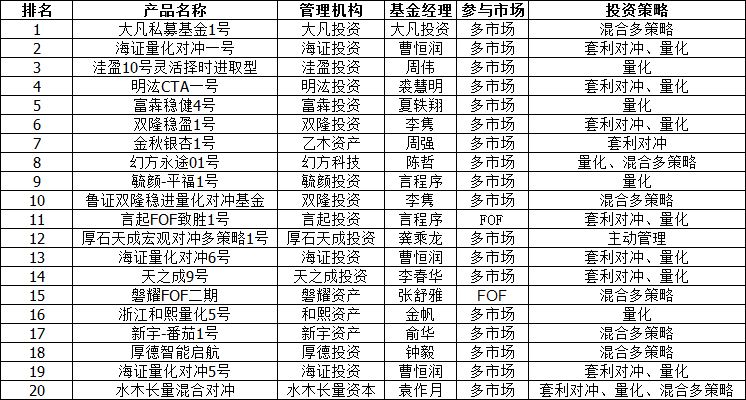

多市场配置产品收益率前二十名

另外,我们也对七禾基金榜的产品做了量化、主动管理、套利对冲、混合多策略的分类,各类别产品具体表现如下:

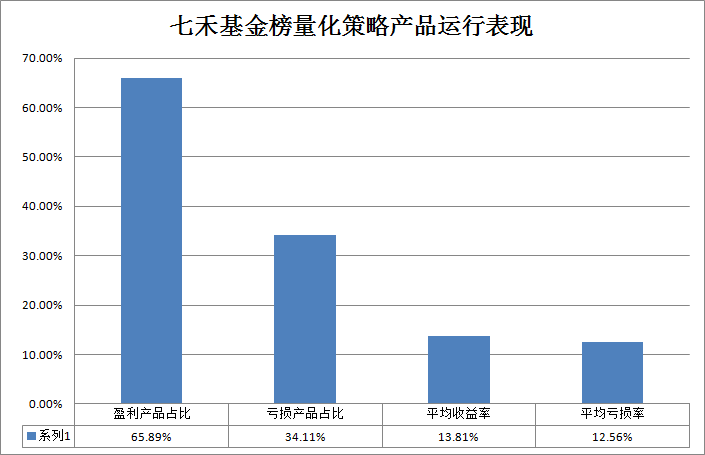

量化:2018年度七禾基金榜量化产品盈利占比66%,平均收益率13.81%,亏损占比34%,平均亏损率12.56%。

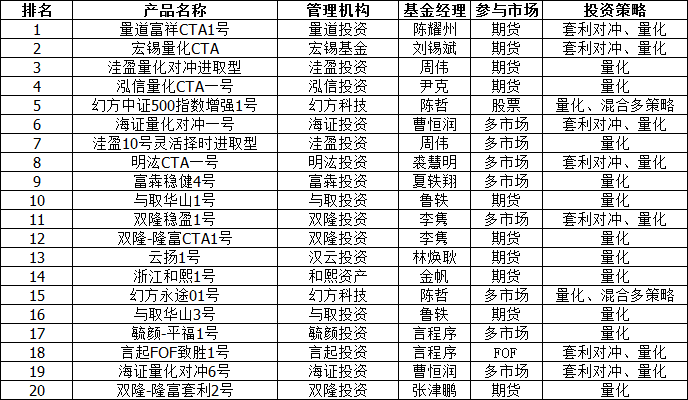

量化产品收益率前二十名

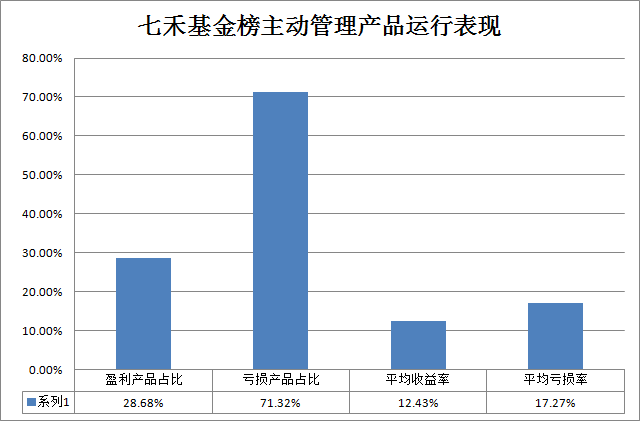

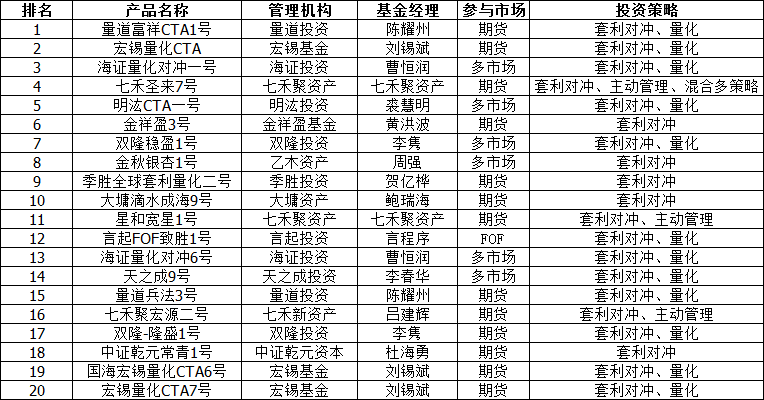

主动管理:2018年度七禾基金榜主动管理产品盈利占比29%,平均收益率12.43%,亏损占比71%,平均亏损率17.27%。

主动管理产品收益率前二十名

套利对冲:2018年度七禾基金榜套利对冲产品盈利占比64%,平均收益率15.05%,亏损占比36%,平均亏损率12.64%。

套利对冲产品收益率前二十名

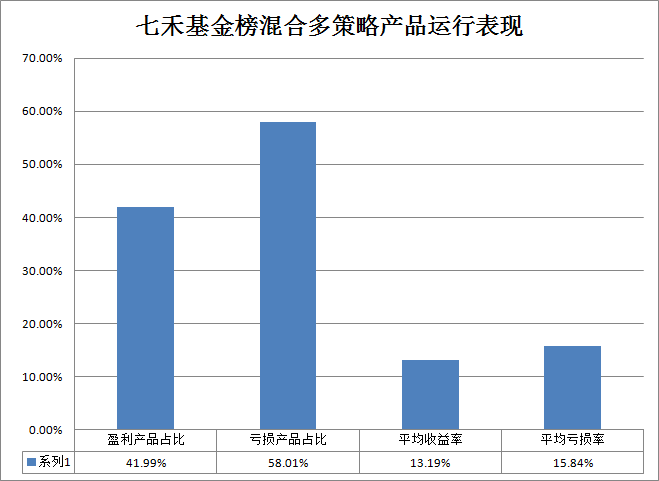

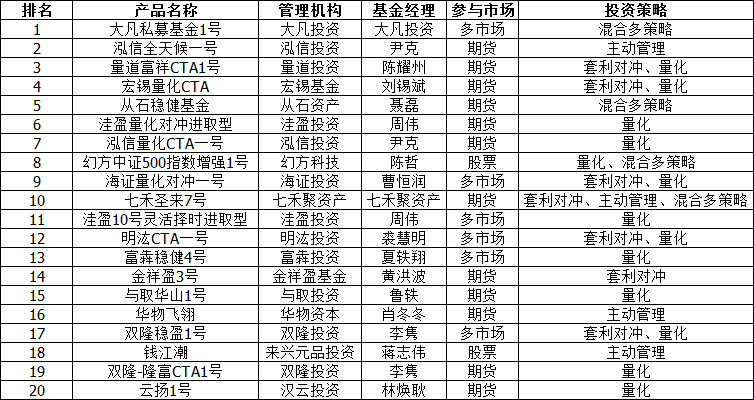

混合多策略:2018年度七禾基金榜混合多策略产品盈利占比42%,平均收益率13.19%,亏损占比58%,平均亏损率15.84%。

混合多策略产品收益率前二十名

通过以上的数据,我们可以发现2018年整体来说七禾基金榜登记的运行产品表现为近几年最差,虽然期货策略产品收益表现突出,但由于其普遍存在规模小、市场认知度弱等因素,受到的关注并不高,而股票策略产品近乎全军覆没的表现,不仅让产品投资人出现了资产缩水,也让机构的运营、影响力受到了打击。以往较为稳健的多市场配置、混合多策略产品在2018年的表现也不尽如人意,量化、套利对冲类的产品虽然同比其他类型产品表现更好,但是盈利比例也较往年有明显的下降,平均收益率下滑,而亏损率大幅上升。因此,在这样堪称私募行业“艰难”的时期,还是套用洪磊会长的话来给本报告收尾:以基金为代表的资产管理登上历史舞台,这个过程一定很曲折,会付出很多的代价,但是这个大趋势,一定是不可阻挡的,一定是一往无前的。认识到困难和问题总是存在的,遇到的困难和问题都是前进中的困难和问题!

2018年度七禾网基金榜收益率前二十名

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]