1月26日,易会满履新证监会主席,彼时的A股市场刚刚经历了跌破“股灾底”(2440.907),期货市场也处于成交低迷,交易量萎缩的阶段,可以说易主席是临危受命。7月26日将迎来易主席履职半年,这半年,行业又发生了哪些变化?

证券市场,2019年上半年,在春节后A股市场全面反弹,一路上涨至3288.45点,最高涨幅超过30%,5月初中美贸易争端出现变局后,A股迎来一波较大幅度的下跌,G20后随着中美重新开启谈判,指数又趋于稳定,整体来看,沪指、深成指、上证50和创业板指数上半年涨跌幅分别为19.45%、26.78%、27.80%和20.87%。

期货市场,上半年期货市场交投活跃,据中国期货业协会统计,1-6月全国期货市场累计成交量为17.35亿手,累计成交额为128.56万亿元,同比分别增长23.47%和33.79%。 1-6月中国金融期货交易所累计成交量为3206.46万手,累计成交额为32.38万亿元,同比分别增长181.66%和180.65%,分别占全国市场的1.85%和25.19%。数据表明,股指期货在4月22日单个合约日交易限制放宽到500手,对金融期货市场活跃的影响巨大。分品种来看,黑色系品种整体涨幅居前,菜籽、红枣、苹果等农产品品种表现亮眼,此外金属板块整体涨幅居前。

1、已备案私募基金管理人

截至2019年6月30日,基金业协会已登记私募基金管理人24304家,而在2018年12月31日,这个数字是24448。

2、已备案私募基金总数

截至2019年6月30日,已备案私募基金77722只,2018年12月31日,这个数字是74634只。

3、私募基金资产管理规模

截至2019年6月底,私募基金的资产管理规模达到了13.28万亿,较2018年底增长0.5万亿元。

4、私募行业从业人员数量

截至2019年6月底,私募基金管理人员工总人数23.83万人,2018年12月31日,这个数字是24.57万人。

5、50亿、100亿规模大型私募数量

从2018年12月到2019年6月底,50-100亿元规模的私募数量从274家增长到292家,而100亿元以上管理规模的私募数量从234家增长到了249家,大私募数量稳健的增长,说明私募实力的增强。

6、注销私募基金管理人

值得关注的是,截至2019年6月底,被列入异常机构名单并对外公示的私募基金管理人达5829家,仅上半年协会根据《关于进一步规范私募基金管理人登记若干事项的公告》的有关规定就注销了338家私募基金管理人。

1、首批私募资产配置管理人获批

2月12日,协会公布了首批资产配置类管理人名单,分别是中国银河投资管理有限公司,浙江玉皇山南投资管理有限公司,以及珠海横琴金晟硕业投资管理有限公司。其中银河投资和玉皇山南投资是由私募证券类基金管理人转化来的,珠海横琴金晟硕业是新申请管理人。资产配置类管理人将会丰富私募行业的产品种类,推动私募FOF的发展。

2、私募资产管理计划备案管理办法发布

6月3日基金业协会发布研究制定了《证券期货经营机构私募资产管理计划备案管理办法(试行)》,从备案要求、备案核查、自律管理等三个方面,对证券期货经营机构私募资产管理计划备案进行规制,将于7月1日实施,办法适用对象为证券公司、基金管理公司、期货公司及前述机构依法设立的从事私募资产管理业务的子公司。

备案要求层面,资产管理人应向协会报送资产管理计划的设立、变更、展期、终止、清算备案,以及定期报告、不定期报告,并及时报送其运行情况、风险情况等信息。

备案核查层面,协会按照“实质重于形式”原则对备案材料进行核查。

自律管理层面,资产管理计划合规性存疑的,协会可以通过向证监会咨询、专家评审等方式予以判定。

3、三文件规范私募资产管理合同内容与格式

3月29日基金业协会发布了《集合资产管理计划资产管理合同内容与格式指引(试行)》《单一资产管理计划资产管理合同内容与格式指引(试行)》及《资产管理计划风险揭示书内容与格式指引(试行)》等自律规则的通知,于5月1日正式实施,进一步规范合同内容与格式。

4、保护基金份额持有人利益

1月18日,基金业协会发布《证券投资基金投资信用衍生品估值指引(试行)》,规范证券投资基金投资信用衍生品的估值,保护基金份额持有人的利益。

1、四个敬畏,一个合力

2月27日,易会满主席上任满一个月时在新闻发布会上提出了四个敬畏:敬畏市场、敬畏法治、敬畏专业、敬畏风险;一个合力:资本市场改革发展稳定离不开方方面面的支持。

2、亮相新闻联播5分钟

6月2日,易会满亮相央视新闻联播节目,他提出:谈科创板:将成为改革试验田,进而带动资本市场全面深化改革;谈金融风险:总体可控,市场杠杆融资只有2015年的两成;谈资本市场开放:股票市场、债券市场、期货市场都会更加开放。

3、五大问题、四个突出

易会满7月4日带队赴中金公司调研,并主持召开证券基金经营机构座谈会。会议中指出了证券基金行业发展暴露的“五大问题”,强调必须坚持“四个突出”,并表示推出一揽子改革措施,为行业发展提供更为有效的制度供给和市场生态。

五大定位:资本市场的“看门人”、直接融资的“服务商”、社会财富的“管理者”、资本市场的“稳定器”、市场创新的“领头羊”。

五大问题:个别机构存在“脱实向虚”倾向;部分机构功能定位模糊不清,偏离中介服务本源;一些机构基础功能通道化,产品服务附加值低下;一些机构合规风控基础不牢;部分从业人员职业操守、专业水准有待提高等。

四个突出:突出主业,按照规律办事;突出创新,提升服务能力;突出合规,始终依法经营;突出稳健,持续健康发展。

一揽子改革:证监会将按照市场化法治化的改革方向,加强资本市场改革顶层设计,陆续推出一揽子改革措施,为行业发展提供更为有效的制度供给和市场生态。

截至2019年6月30日,七禾网基金排行榜共展示了2316款产品(类型包括期货类基金专户、私募基金、有限合伙基金、信托基金、CTA产品、期货公司资管账户等),本期半年报将统计各款产品自2019年1月1日起至2019年6月30日截止的收益表现并做排名(各款产品起始日期不同,将均按照2019年起始数据计算)。

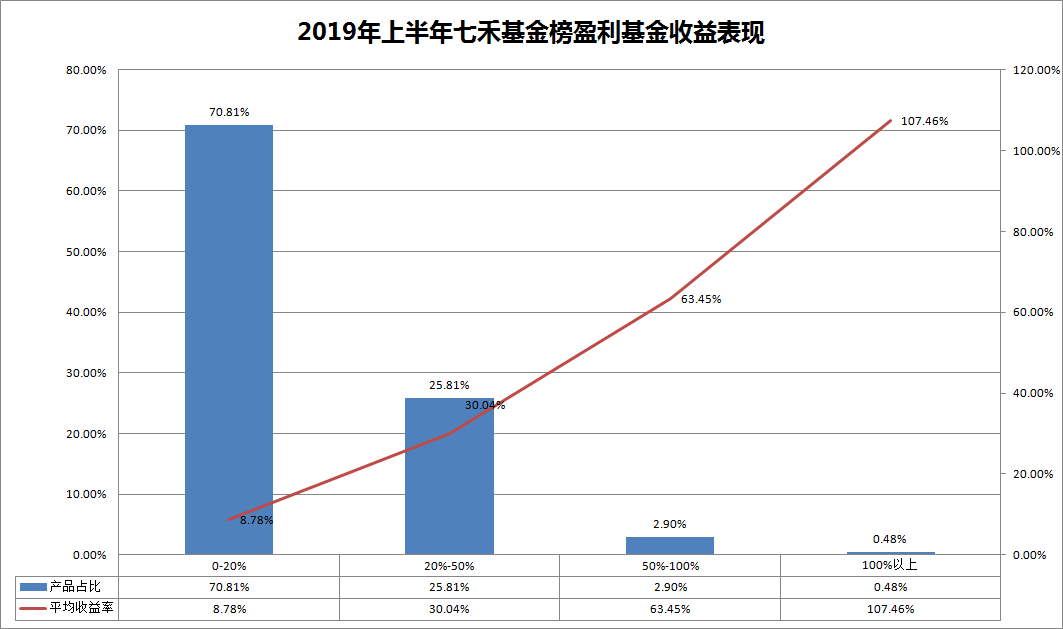

2019年半年度(1月-6月)七禾网基金排行榜盈利产品收益表现如下图:

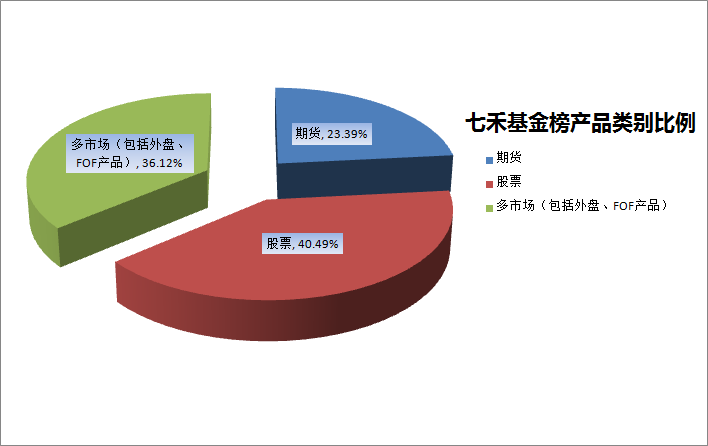

为方便统计,七禾网基金排行榜把纳入统计的产品分为“期货、股票、多市场(包含外盘及FOF产品)”三类,其中期货类产品占比23.39%,股票类产品占比40.49%,多市场产品占比36.12%。

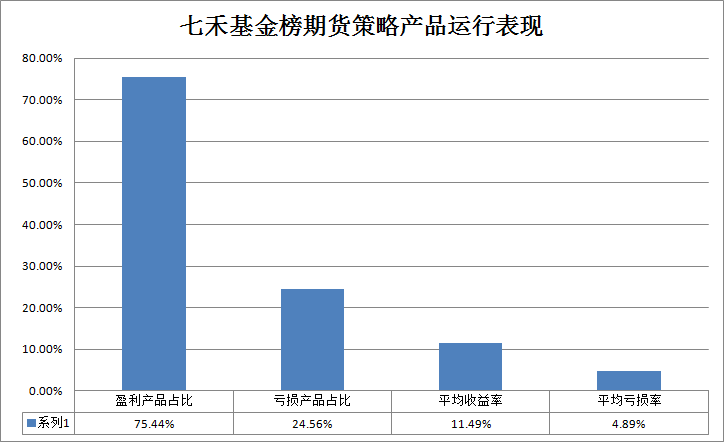

期货策略产品2019年上半年表现

2019年上半年全国期货市场累计成交量17.34亿手,累计成交额1285644.69亿元,同比增长23.47%和33.79%,南华商品指数累计上涨134.04点,其中黑色系品种整体涨幅居前,菜籽、红枣、苹果等农产品品种表现亮眼,此外金属板块整体涨幅居前。但是由于中美贸易磋商的不确定性、中东地区局势变化、OPEC减产计划等给上半年的商品市场带来了不少变数,因此期货策略产品虽然大多数获得了正收益,但整理盈利水平还是略低于其他策略的产品。

2019年上半年七禾基金榜管理期货策略75.44%的产品获得了正收益,平均收益率11.49%,24.56%的产品亏损,平均亏损率4.89%,最大亏损产品的亏损达到20.45%。

期货策略产品收益率前二十名

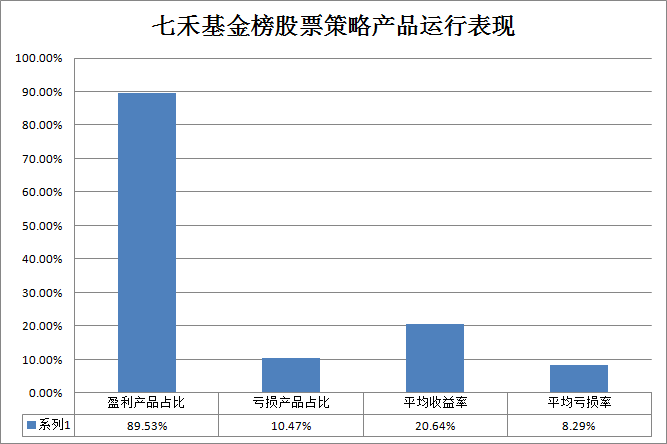

股票策略产品2019年上半年表现

2019年上半年,三大指数大幅上涨。但大部分涨幅都是来自于一季度的表现,在经历了一季度的疯狂之后,二季度的市场明显更为理性,出现了较为明显的调整。七禾基金榜股票策略产品的运行表现为股灾后最佳,近九成的产品盈利,且平均收益率超过了20%,成为上半年度明星策略。

2019年上半年七禾基金榜管理股票策略89.53%的产品获得了正收益,平均收益率20.64%,10.47%的产品亏损,平均亏损率8.29%,最大亏损产品的亏损达到67.7%。

股票策略产品收益率前二十名

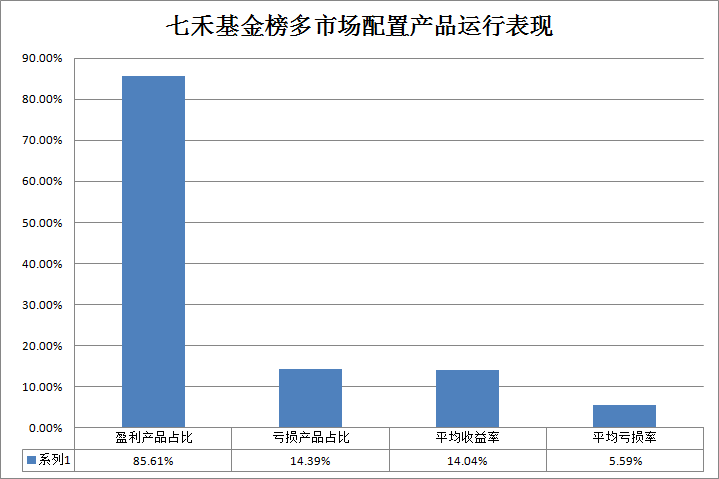

多市场配置产品2019年上半年表现

多市场配置近两年越来越成熟,已经被市场中多数私募应用,多策略、多品种的配置,分散了风险,平滑了收益表现,保证了整体投资 业绩的持续性和增强效果。在2019年上半年度,多市场配置的产品也取得了非常不错的成绩,超过八成的产品盈利,且收益率也在各策略前列。

2019年上半年七禾基金榜管理多市场配置85.61%的产品(包含外盘、FOF产品)获得了正收益,平均收益率14.04%,14.39%的产品亏损,平均亏损率5.59%,最大亏损产品的亏损达到28.08%。

多市场配置产品收益率前二十名

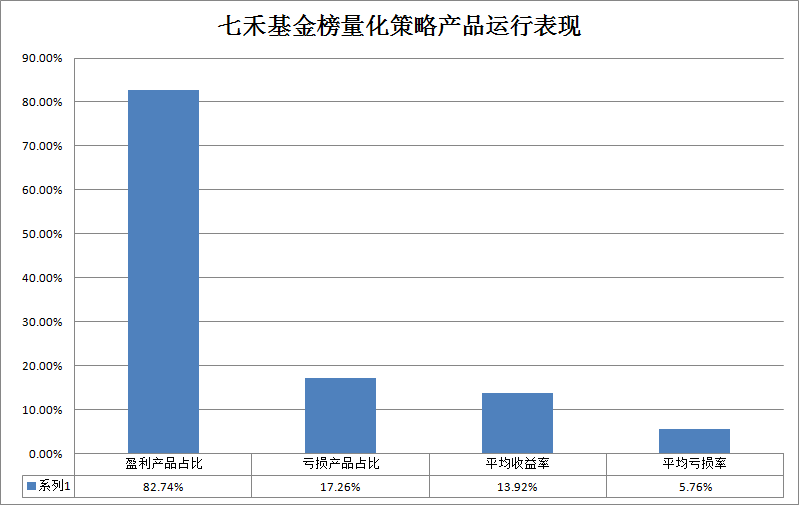

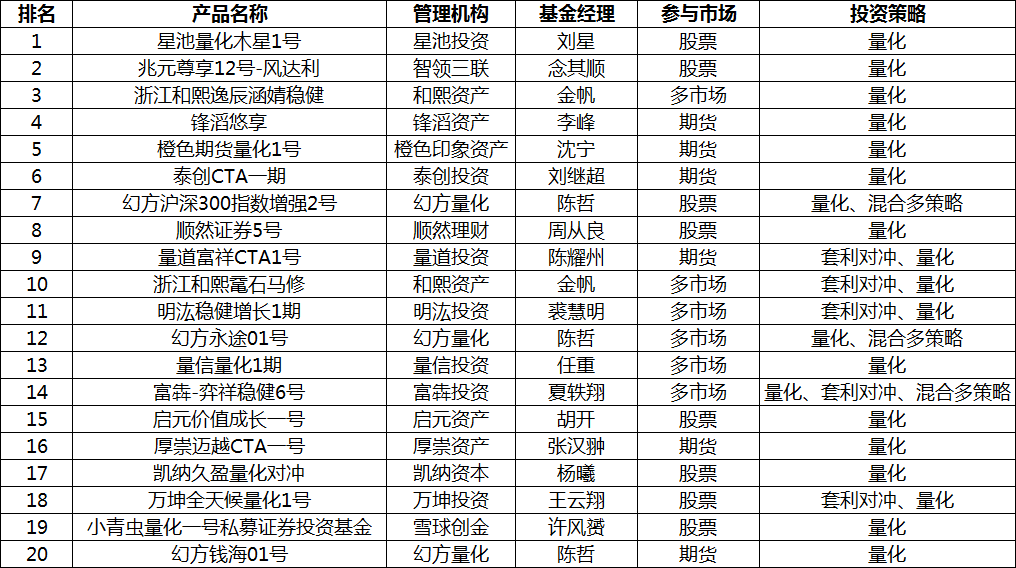

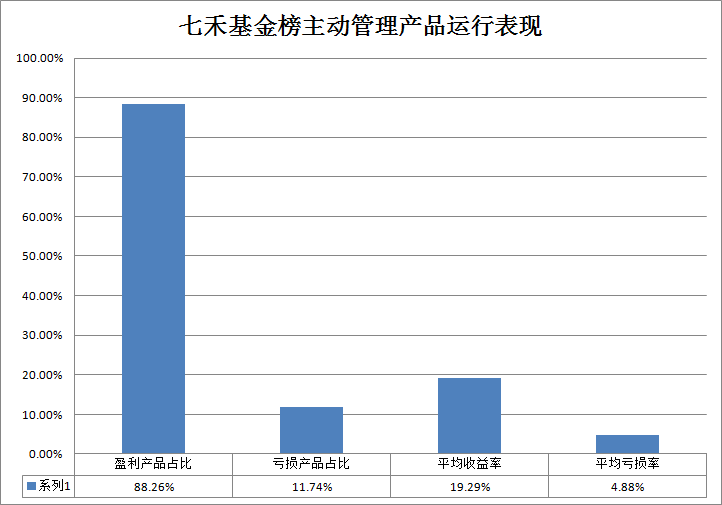

另外,我们也对七禾基金榜的产品做了量化、主动管理、套利对冲、混合多策略的分类,各类别产品具体表现如下:

量化:2019年上半年度七禾基金榜量化产品盈利占比82.74%,平均收益率13.92%,亏损占比13.92%,平均亏损率5.76%。

量化产品收益率前二十名

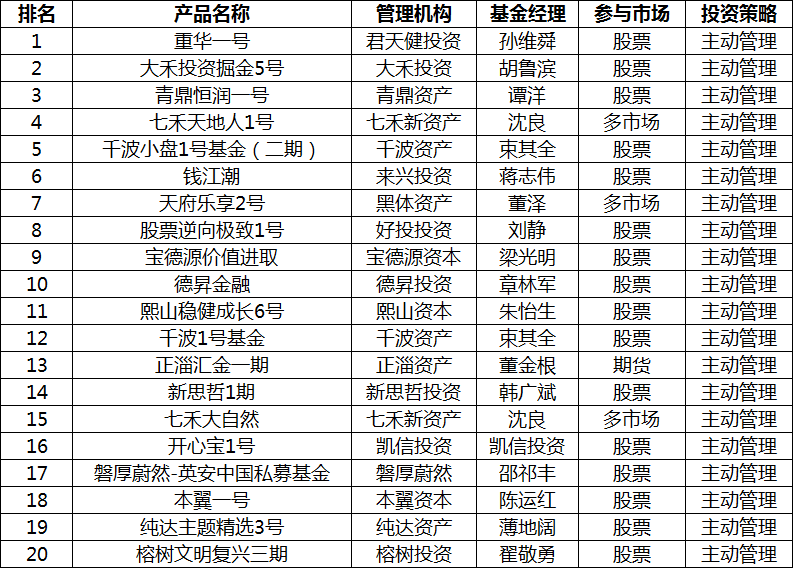

主动管理:2019年上半年七禾基金榜主动管理产品盈利占比88.26%,平均收益率19.29%,亏损占比11.74%,平均亏损率4.88%。

主动管理产品收益率前二十名

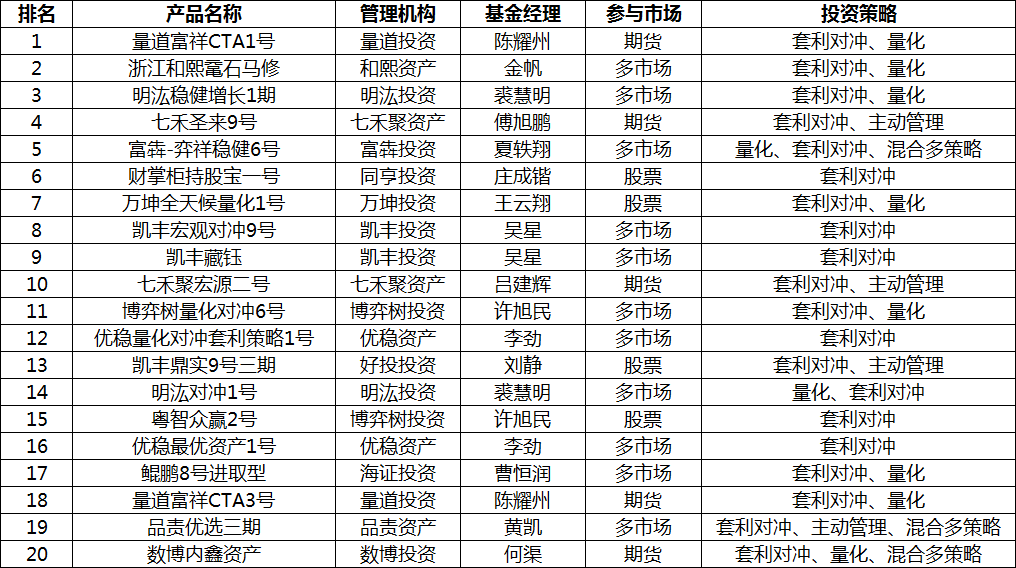

套利对冲:2019年上半年七禾基金榜套利对冲产品盈利占比82.43%,平均收益率12.90%,亏损占比17.57%,平均亏损率4.17%。

套利对冲产品收益率前二十名

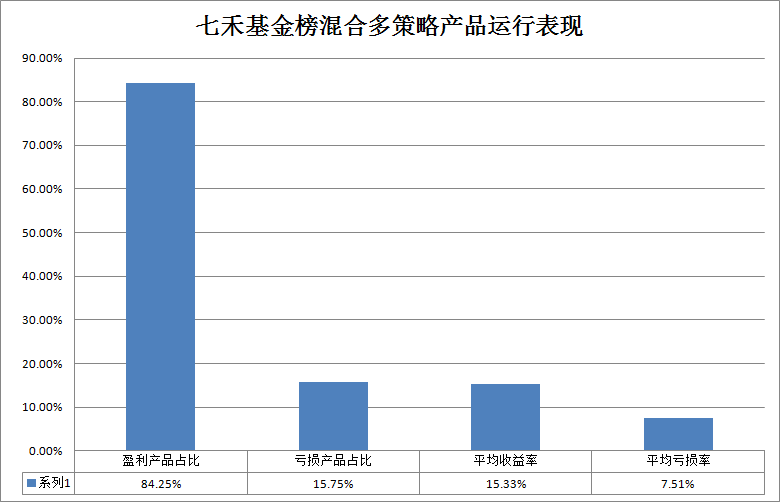

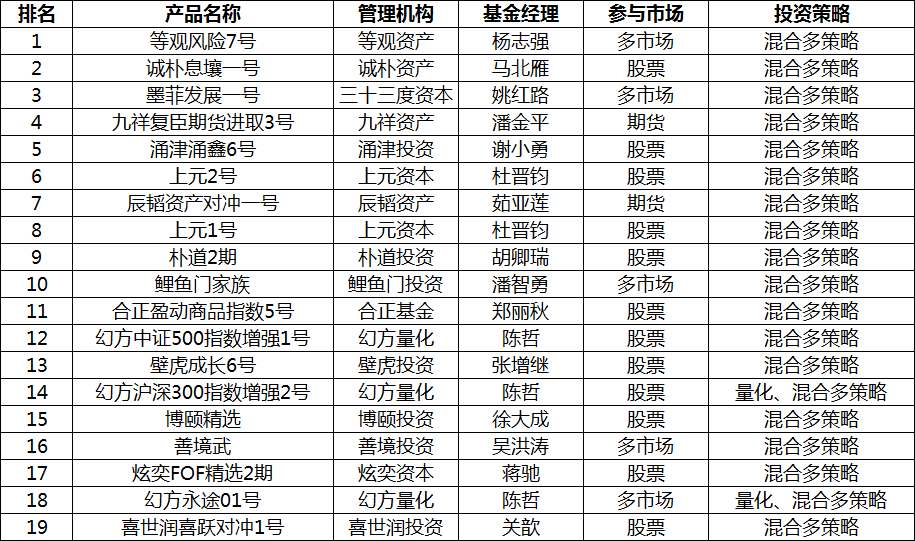

混合多策略:2019年上半年七禾基金榜混合多策略产品盈利占比84.25%,平均收益率15.33%,亏损占比15.75%,平均亏损率7.51%。

混合多策略产品收益率前二十名

通过以上的数据,我们发现2019年上半年度足可以称之为私募基金的“甜蜜岁月”,从总统计数据来看,超过八成的产品盈利,且平均收益率超过15%,这均是自股灾以来最好看的账面成绩。不论是证券、期货、债券、外盘等市场,均得到了不错的回报。随着国内私募监管不断强化,私募行业的优胜劣汰也给了投资者不错的投资环境以及投资信心。但值得注意的是,进入二季度以来,收到外围因素的影响,证券市场与商品市场均出现了较大的波动行情,这对私募来说也是一个考验和挑战,能否让2019年成为“承上启下”的年份,就看私募机构在下半年的表现了。

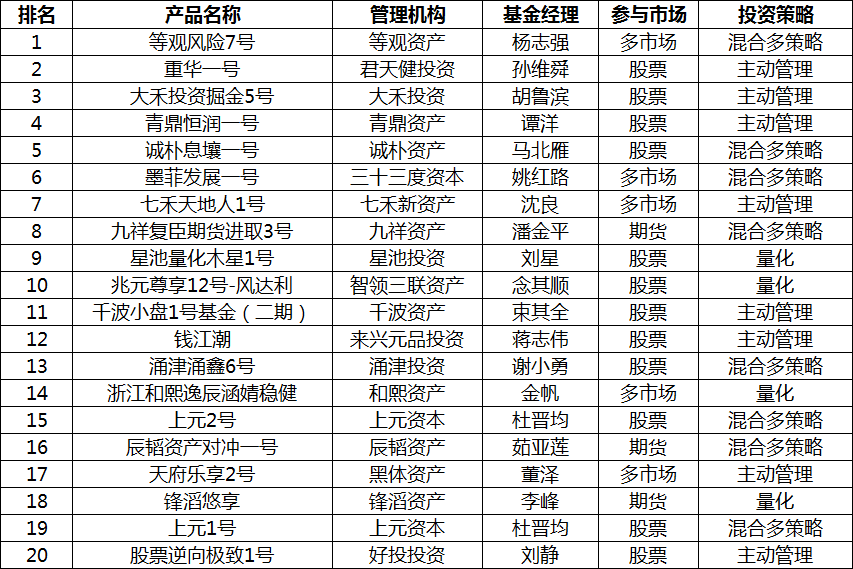

2019年上半年七禾网基金榜收益率前二十名

注:以上数据均来源于七禾基金榜(https://www.7hcn.com//fund/),排名不构成投资推荐,成绩代表过去,未来充满挑战!

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]