郑糖合约有1、3、5、7、9、11六个合约,其中的1月、5月和9月合约是较为活跃的合约,也是所谓的主力合约,其中1月合约交割前后是国内甜菜糖大量上市的阶段,也是对盘面交割影响较为关键的仓单来源,而甘蔗糖处于开榨初期,套保和销售的意愿并不高,加上是消费淡季,更多对后面两个合约期待较为关键,尤其近两年来糖价偏低,想对于甘蔗糖甜菜的成本优势更高,交割可行性和利润更高,所以郑糖1月合约交割前后的主要仓单来源就是甜菜糖为主,甘蔗糖为辅的结构,1月合约交割后,3月合约的交割量和市场关注度一般较低,主力5月合约逐渐成为下个交割意向,而此时甜菜糖基本在一季度就销售大半,剩余糖源有限,5月合约仓单和交割主要来源就是甘蔗糖,面对的也是春节前后和二季度前半段的市场需求。

最后9月合约主要的交易主体基本都是甘蔗糖,因为此时甜菜糖厂尚未开榨,新糖还未集中上市,部分提前开榨的糖厂交割极少数量的糖也影响有限,更多是新旧榨季交替期间剩余的甘蔗糖库存,这也是今年生产的食糖可以交割的最后一个月份,9月过后新糖变陈糖,虽然可以交割,但要每个月贴水40元,最晚可以交割到11月份,通常11月交割量和3月、7月合约类似,交割交易量都比较少量。

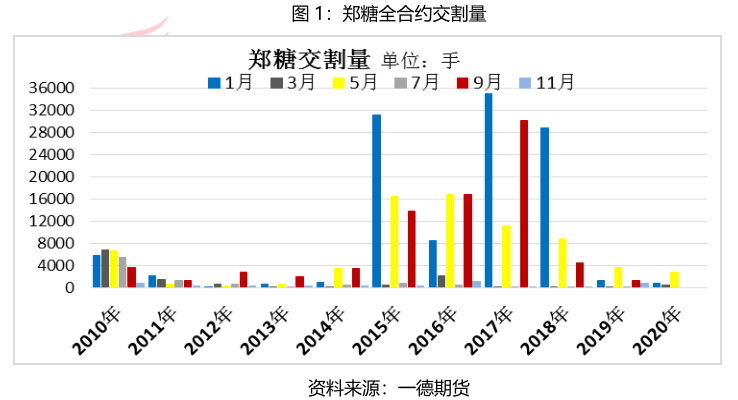

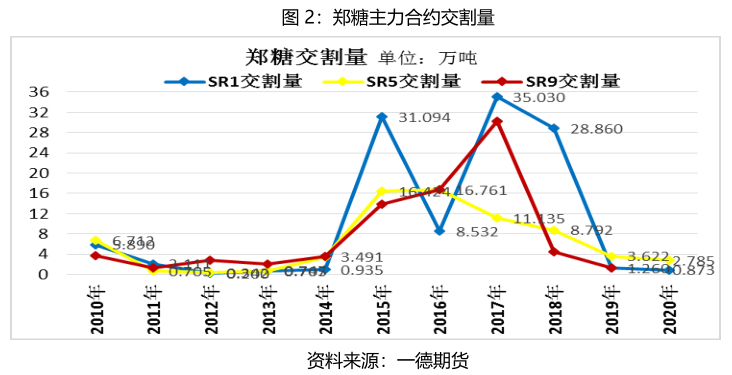

郑糖各合约十年来的交割量对比,上图可见在15年之前各个合约的交割量都维持低位,通常都不超过1万手,15年从1月合约开始交割大幅度增加,交割量最大的合约就是1月合约,其次是9月合约,最后是5月合约。18年后,市场价格走低,交割利润大幅下滑,导致交割量随着交割利润快速走低。19年至今交割量依然维持地量。

以上三个图展示了1月、5月和9月合约三个合约每一年的交割量和对应的交割价格,在糖价超过成本线以上的时候,价格越高对应的交割量越高,价格提升对交割量增加有显著正向带动作用,而在价格在成本线附近,或者明显低于产区生产成本的时候,交割量统一维持较低的水平,且即使价格较前一年有明显回升,对交割量的影响也较为有限,由此可见,交割利润要足够覆盖交割成本和预期利润空间才有激励足够的交割和套保仓单的生成。

今年糖价持续低位运行,远低于各产区生产成本线,对交割抑制作用较为明显,各个合约已经交割的数据、实时的仓单和持仓量都显示交割意向的低迷,套保意愿同样较低,主因就是价格偏低,交割利润较低,现有的持仓除了资金配置角度外,非商业持仓主因是低价进口糖有足够的现货销售利润,为了锁定利润或者封闭敞口风险而进行的无风险套利,而提前通过期货盘面对未来生产的食糖进行的套保意愿则比较低迷。

合约到期前后持仓量的高低通常和最终交割量的高低成正比,而19年以来的持续低持仓低交割量也显示出市场对于当前低糖价的无奈。合约到期前的持仓量不代表实际交割量,二者会有较大的差异,如上图所示,最后的实际交割量是低于最后持仓量的,在今年如此低迷的持仓背景下,在仓单长期维持地量的基础上,今年剩余合约的交割预期并不高,对于当前即将交割的9月合约来讲,9月前后国产糖库存压力不高,剩余库存有限,但进口糖预期大增,虽然没有明文规定进口糖不能交割,但历史习惯是还未见到进口糖交割过,所以所谓的多头逼仓结论尚早,而空头能否有足够的货源交货也值得考证,预期除了进口糖意外的糖源上有多少可供交割将成为9月交割前后主要关注的焦点之一。

郑商所2019年10月29日公告称自2020年1月1日起,品种持仓统计口径由双边计算调整为单边计算,整理后的9月合约历史持仓对不如下图所示。

截止7月底9月持仓依然处于历史最高水平,而往年此时主力资金已经陆续移仓远月,9月合约的持仓和成交都降低至5-10万手附近,今年9月合约持仓依然高达37万手之多,历史罕见。

高持仓显示市场对当前期货价格的想象空间很大,也显示多空双方矛盾较大,此时远高于历史的持仓也显示出资金对于9月合约依然存在较浓厚的兴趣,空盘量维持高位不退,但对应的仓单和有效预报量则长期维持低位,7月30日仓单和有效预报合计对应11万吨糖,距离期货盘面持仓量的差距非常大。高达近400元的基差也显示出当前市场矛盾的突出,未来基差有回归的需求,是现货继续向下贴近期货价格,还是期货向上寻找成本支撑仍需考验。

现在的持仓高于持仓限额,8月15日是持仓限额到期的时间,未来半个月持仓将有较大幅度调整,是移仓远月继续战斗,还是矛盾明晰一方退出很快将有结论。

当前的期货价格在我国产区食糖生产成本之下和进口糖成本之上运行,未来是价格向上寻找产区成本还是向下寻找进口糖成本则是未来半个月内持仓变化直接结果了。

当前市场的主要压力依然来自进口糖,大量低价进口糖在本月大量充斥市场,而原定于7月中旬和月底各公布一次的进口申报结果也没有按照公告发布,现在全世界都在关注中国进口政策是宽松还是比当前想象的更严格,这将直接决定我国当前和未来进口量和进口空间的大小,同时也将决定当前中国购买的需求量对国际食糖市场需求消费的提振效果,聚焦了全球业内焦点的进口政策现在却低调的隐秘起来。对于产业角度讲,远低于成本的低价格,加上较低的库存是具备中长期投资价值的,而对于空头资金来讲,量大管够的低于盘面近千元的进口糖就是无时无刻不在流入我国且未来预期依然有很大的空间,二者矛盾突出,而且进口糖对于国产糖市场空间的挤占在7月下旬尤为突出,7月销售并不乐观,限于持仓规定的限额,未来半个月内将是决战的时刻。