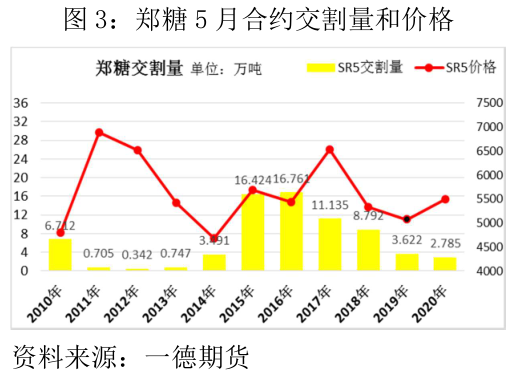

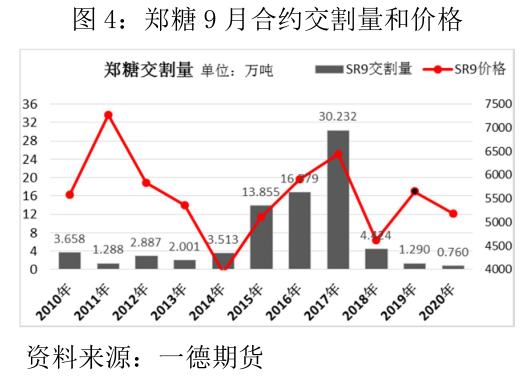

郑糖9月合约是当年生产的食糖可以在榨季内交割的最后一个月份,9月过后新糖变陈糖,虽然可以交割,但要贴水,其中9月交割的时候每吨贴水20元,11月交割则每吨贴水40元,最晚可以交割到11月份,通常11月交割量和3月、7月合约类似,最后的交割和之前的交易量都比较少。郑糖活跃的合约主要有1月、5月和9月,对应合约的交割量也是最大的,其中1月合约是甜菜糖参与较多交割较为积极的一个合约,因为此时是甜菜集中式上市的阶段,其中也包括大部分已经开榨的甘蔗糖。而5月合约和9月合约则主要面对的就是甘蔗糖,甜菜糖剩余库存非常少,而甘蔗糖和进口成为市场主要的补充来源。

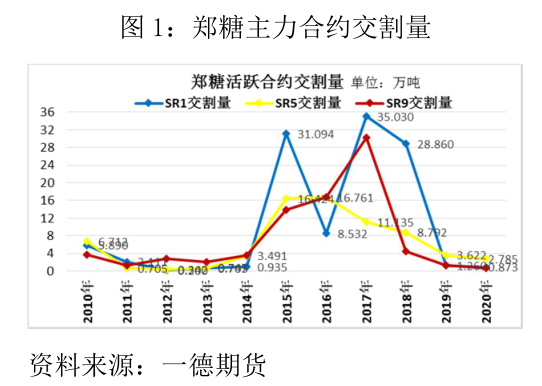

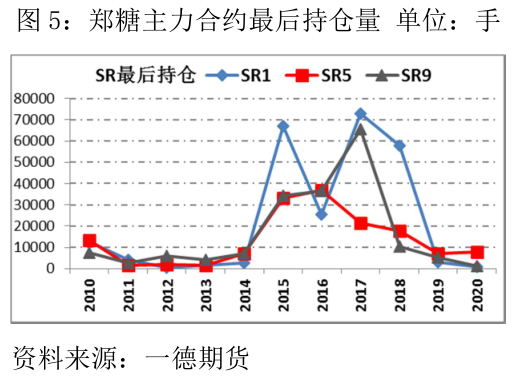

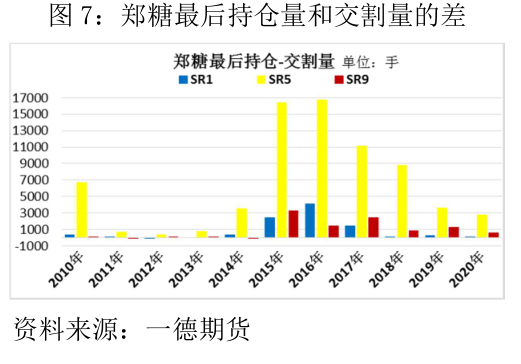

郑糖各合约十年来的交割量对比,下图可见在2015年之前各个合约的交割量都维持低位,通常都不超过1万手,15年从1月合约开始交割大幅度增加,交割量按照从大到小排序分别为1月合约、9月合约和5月合约。2018年熊市开始后,市场价格走低,交割利润大幅下滑,导致此后的交割量随着交割利润同步快速走低。2019年至今交割量依然维持地量。

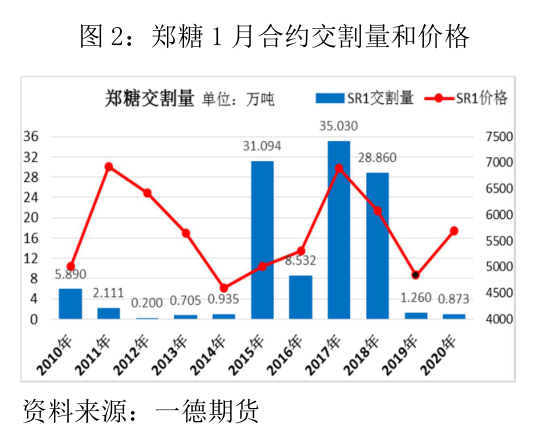

下面三个图展示了1月、5月和9月合约三个合约每一年的交割量和对应的交割价格,在糖价超过成本线以上的时候,价格越高对应的交割量越高,价格提升对交割量增加有显著正向带动作用,而在价格在成本线附近,或者明显低于生产成本的时候,交割量则维持较低的水平,且即使价格较前一年有明显回升,对交割量的影响也较为有限,由此可见,交割利润要足够覆盖交割成本和预期利润空间才能激励足够的交割和套保仓单的生成。而且盘面价格要按照糖厂出厂成本加上运输到交割仓库的价格才能计算实际可以承担的交割价格区间,即实际可交割价格要至少覆盖企业的出厂成本、运输费用和其他杂费企业才有套保的积极性和实际交割的可行性。

9月14日是郑糖2019合约最后交易日,9月16日是最后交割日,通常9月合约主要的交易主体都是甘蔗糖,因为此时甜菜糖厂尚未开榨,新糖还未上市,市场上流通的现货更多是新旧榨季交替期间剩余的甘蔗糖库存,也包括部分甜菜仓单,且郑糖仓单上的甜菜糖有些是作为信用仓单存续的,实际参与交割的甜菜糖并不多。还有部分仓单是进口糖加工完上市后注册的仓单,尤其今年5月22日进口加关税到期后,进口同比大增,也导致今年对应期货盘面的仓单和可交割的进口加工糖仓单增多。

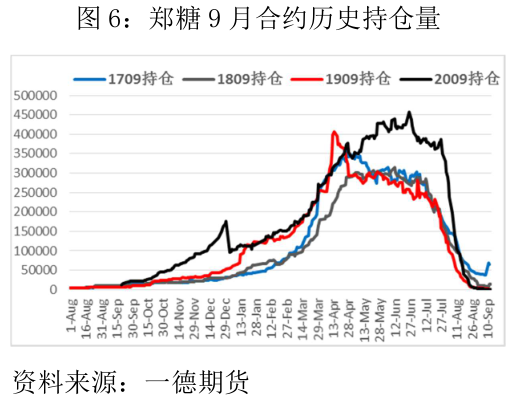

郑商所2019年10月29日公告称子2020年1月1日期,品种持仓统计口径由双边计算调整为单边计算,整理后的9月合约历史持仓对比如图所示。截止7月底1909月持仓依然处于历史最高水平,而往年此时主力资金已经陆续移仓远月,1909月合约的持仓和成交都降低至5-10万手附近,今年7月底的时候9月合约持仓依然高达37万手之多,历史罕见。8月15日是持仓限额到期的时间,8月中旬后持仓急剧缩减,8月28日持仓就快速降低至万手之下,交割意向再创新低。

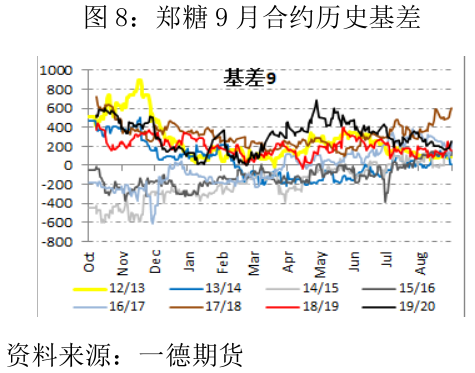

高持仓显示市场对当前期货价格的想象空间很大,也显示多空双方矛盾较大,远高于历史的持仓也显示出资金对于9月合约依然存在较浓厚的兴趣,空盘量维持高位不退,但对应的仓单和有效预报量则长期维持低位,7月30日仓单和有效预报合计对应11万吨糖,距离期货盘面持仓量的差距非常大。高达近400元的基差也显示出市场矛盾的突出,伺候在基差回归的需求下,现货向下期货向上,双方在并不激烈的状况下完成了基差的部分修复。

合约到期前后持仓量的高低通常和最终交割量的高低成正比,而2019年以来的持续低持仓、低交割量也显示出市场对于当前低糖价的无奈。合约到期前的持仓量不代表实际交割量,二者会有较大的差异,如下图所示,最后的实际交割量是低于最后持仓量的,在今年如此低迷的持仓背景下,在仓单长期维持地量的基础上,今年剩余合约的交割预期并不高,对于9月合约来讲,9月前后国产糖库存压力不高,剩余库存有限,但进口糖预期大增,虽然没有明文规定进口糖不能交割,但历史习惯是还未见到进口糖成品糖交割过,所以所谓的多头逼仓并未对9月合约交割前产生较大干扰,而空头主力中粮也是进口糖最大的一家,进口的原糖大量委托第三方代其加工生产,停工几年的加工厂再度热火朝天的开机生产,就连几年都没有加工过进口糖的甜菜糖厂也帮助中粮代加工进口糖,部分糖厂还买短货权加工后以甜菜糖的品牌命名后上市,并注册成仓单。进口糖的充足和空头主力对货源控制力的超强优势令9月合约到期前市场的供应预期都是非常悲观的。这也是套保的企业和贸易商没有很好的接入点参与交割的主要原因之一。

全年来看今年糖价持续低位运行,远低于各产区生产成本线,对交割抑制作用较为明显,各个合约已经交割的数据、实时的仓单和持仓量都显示交割意向的低迷,套保意愿同样较低,主因就是价格偏低,交割利润较低,现有的持仓除了资金配置角度外,非商业持仓主因是低价进口糖有足够的现货销售利润,为了锁定利润或者封闭敞口风险而进行的无风险套利,而提前通过期货盘面对未来生产的食糖进行的套保意愿则比较低迷。

新旧榨季交替,陈糖所剩不多重合中秋国庆备货高峰,翘尾行情乐观,加工糖进口量供应较预期减少,市场人气聚集,现货报价持续上调,成交较好,现货购销两旺为市场提供持续支撑,期货价格站上关键关口5300一线后短线依然乐观。5300-5350区间已经有部分糖厂出现套保的意向,主因就是对于后续将陆续入关的进口糖总量预期的供应压力依然有所忌惮,对于即将开榨后新糖陆续上市后的新增供应压力和消费淡季的预期空间并不大,所以今年开榨前后的套保价格相比去年同期整体都在调低,熊市期间套保积极性都会明显提升,这将有助于提高1月合约的交割预期。