报告摘要

总结:短期内原片产能在利润刺激下大幅释放,产量增量压制市场,在市场需求驱动尚未再次发力前,价格承压明显。中期来看建筑企业逐步加快施工后端的推进,将带动后端建材产品尤其是建筑玻璃订单量的大幅提升以及需求的持续,市场反弹驱动逐步增强。但在利润恢复情况下,也可能刺激原有冷修产能的复产,在供给端增量预期与需求韧性的双重影响下,市场维持高位震荡的格局。

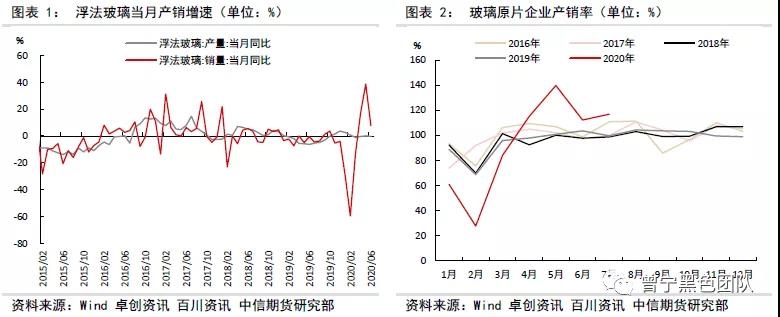

需求端,疫情后的主驱动:从三月份开始,国内疫情得到基本控制,在稳定就业、保障经济的各项政策推动下,二季度社会各行业开启逐步复工,建筑工地快速启动,建筑玻璃下游订单再次接踵而至甚至出现井喷的现象,此时原片库存不足的问题自然表现的格外明显,原片企业需求暴涨、销量大幅增加,产销率也因此提升到120%乃至更高的历史新高度。

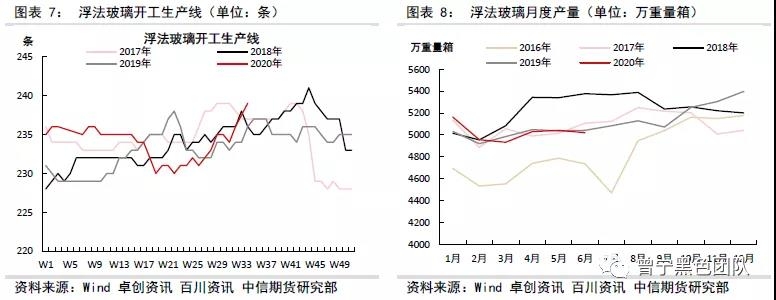

供给端,无近忧但存远虑:市场的波澜引发价格的起伏,但生产企业关注的更多的是利润的变动,继而对有效产能的增减产生影响。上半年的产能净减少,导致产量的下降,无法应对骤然提升的销售订单,但利润的快速恢复亦推升在产产能的快速修复,而高利润的持续又能继续催生更多的产能继续释放,继而在下半年扭转为产能净增加的情况。随着三季度产能的恢复与投放,四季度产量有望逐步回升到历年高位水平,供应端的压力在需求旺季持续的同时也在逐步累积。

风险提示:竣工增速大幅回升(上行风险);新增复产超预期(下行风险)

正文

一、需求端:疫情后的主驱动

2020年年初的突发公共卫生事件,导致国内经济大面积停滞,工商业经营活动受到较大的冲击,尤其是以华东沿海为主的经济主流地区,同时又是人口流动性较高的区域,受疫情冲击影响最大,对社会经济的负反馈效果尤其明显。建筑业作为劳动力密集型行业,人口流动受限极大的限制了施工节奏,全行业开工启动遭遇迟滞,从而导致相关建材品种需求受阻。而玻璃作为建筑行业主要需求商品,亦因此遭到订单大幅下滑的境况,深加工企业对原片玻璃采购量几近“腰斩”甚至停滞,原片企业产销率被打入历史低谷,与此同时,深加工企业与贸易环节的原片库存也达到历史低点。

从三月份开始,国内疫情得到基本控制,在稳定就业、保障经济的各项政策推动下,二季度社会各行业开启逐步复工,建筑工地快速启动,建筑玻璃下游订单再次接踵而至甚至出现井喷的现象,此时原片库存不足的问题自然表现的格外明显,原片企业需求暴涨、销量大幅增加,产销率也因此提升到120%乃至更高的历史新高度。

随着国内疫情的不断好转,全国复工率大幅提升,市场重新步入正轨,此时原有的地产市场矛盾继续影响玻璃建材市场。建筑玻璃占到平板玻璃需求的75%-80%,因此房地产市场对玻璃需求端影响较大,初次施工玻璃主要用在房地产施工尾端,因此竣工在一定程度上反应玻璃需求。从2018年的施工前端的赶工期,导致了施工周期的延长以及竣工的连续拖延,从而导致了玻璃销量与产销率的大幅下降。

随着2019年以来交付压力的逐渐增大,竣工增速企稳回升,平板玻璃产销率逐渐回归到100%甚至以上,销量累计同比增速也回归正增长区间,意味着需求订单的回暖与库存的消耗。而2020年地产竣工交付压力依旧较大,且由于一季度工地的停工导致工期被动缩短,之后出现的赶工就出现在“施工的后阶段”,施工面积与竣工面积同比将大幅增长,而作为施工后阶段主要耗材的建筑玻璃消费需求将大幅增加,扭转类似2018年一样的恶劣情况。四季度虽然将逐步进入冬季,但室内门窗安装受影响程度相对较低,因此后端施工推进尚未进入淡季水平,甚至可能出现类似19年底一样的赶工现象,需求消费依旧可期。

二、供给端:无近忧但存远虑

2020年,疫情影响下,玻璃原片行业利润受损,冷修停产生产线数量较多,截至8月底,全国平板玻璃冷修生产线共19条,减少产能日熔量12950吨。从生产线变化时间来看,放水冷修的生产线大部分在6月份之前,放水冷修生产线共15条,涉及产能日熔量10450吨,占比80.7%。6月份以后仅有4条,涉及产能日熔量2500吨。

2020年截至8月底,复产生产线17条,复产增加产能日熔量11650吨;新建生产线6条,新增产能日熔量4080吨。综合来看,复产及新建生产线合计23条,增加产能日熔量15730吨;结合冷修停产产能,合计净增日熔量2780吨。从生产线变化时间来看,复产与新增的生产线主要集中在6月份以后,涉及产能分别为8950吨与2580吨,占比为76.8%与63.2%,合计占比为73.3%。

市场的波澜引发价格的起伏,但生产企业关注的更多的是利润的变动,继而对有效产能的增减产生影响。上半年的产能净减少,导致产量的下降,无法应对骤然提升的销售订单,但利润的快速恢复亦推升在产产能的快速修复,而高利润的持续又能继续催生更多的产能继续释放,继而在下半年扭转为产能净增加的情况。随着三季度产能的恢复与投放,四季度产量有望逐步回升到历年高位水平,供应端的压力在需求旺季持续的同时也在逐步累积。

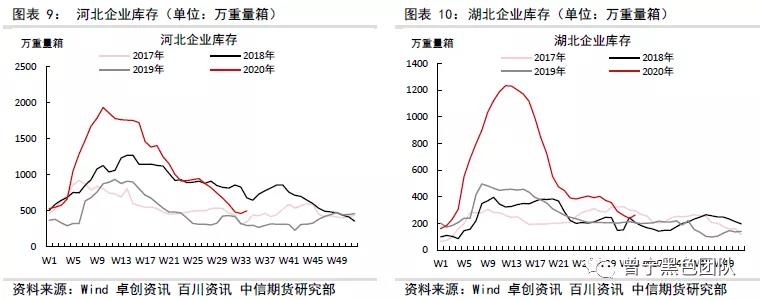

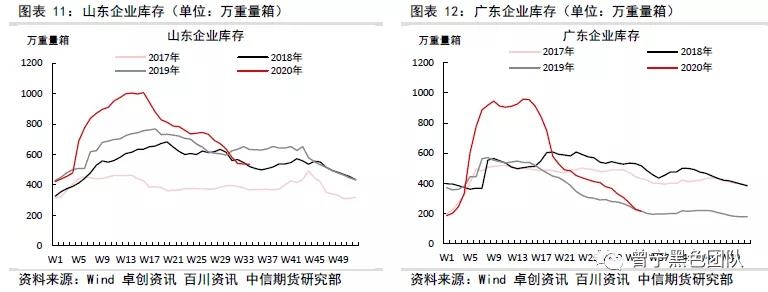

三、库存端:低位震荡存支撑

疫情期间,产销的极度不平衡导致了企业库存的大幅攀升,一度达到历史绝对高位,而终端由于工地停滞、深加工企业开工率较低,企业库存处于低位。随着疫情结束,各行业快速复工,下游最大终端的建筑玻璃需求订单快速增长,深加工企业补库驱动快速释放,带动玻璃原片企业库存大幅下降。以卓创资讯统计数据来看,4月中旬,全国玻璃企业生产线库存达到7200万重量箱,居于绝对历史高位,比2019年的同期还要高出80%,而2019年同期的库存同比本就是33%的高位同比。而到9月中旬,库存已快速下降到2400万重量箱,下降比例达到67%,回到历史同期水平。

通过玻璃原片企业目前的库存情况来看,无论是全国总体库存还是主要产销区库存,绝对值都已经下降到历年低位水平,原有的高库存压力已转变为低库存的支撑,随着四季度供应端增量的释放,库存快速下降的势头得以遏止,但四季度需求旺季的持续同样会继续影响市场。因此四季度的玻璃原片库存大概率会处于低位徘徊的格局,同时对市场起到一定的支撑作用。

四、总结:供需两旺,市场高位震荡

随着前期下游深加工企业及贸易商的连续补库,玻璃原片价格涨幅明显,深加工利润挤压严重,需要一段时间进行成本的消化与转移,下游维持刚性采购,增量采购下降,市场强驱动暂时缺失。而原片产能在利润刺激下大幅释放,产量增量预期压制市场,在市场需求驱动尚未再次发力前,价格承压明显。

但由于前期多种原因导致的地产施工前端的赶工潮积累了大量的待竣工项目,建筑工地复工后企业将逐步加快施工后端的推进,这将带动后端建材产品尤其是建筑玻璃订单量的大幅提升以及需求的持续,市场反弹驱动逐步增强。但在利润恢复情况下,也可能刺激原有冷修产能的复产,在供给端增量预期与需求韧性的双重影响下,市场维持高位震荡的格局。

风险提示:竣工增速大幅回升(上行风险);新增复产超预期(下行风险)