苹果种植与贸易行业是供给充足背景下产能持续增长的行业。在食品消费转向追求质量与性价比的环境下,丰富的产量是限制价格上涨的主要原因,只要种植阶段没有出现严重的减产,苹果的价格最终会回归到相对低廉且稳定的水平。

生产期间以冻害为导火索的第一次价格波动是本年度苹果的主要行情。由于霜冻发生的时间点比较靠前,价格的想象空间和弹性较大,构筑了年内的期价高点,并在苹果生产过程中逐步证伪过于悲观的产量预期。这轮行情也让市场认识到,在种植分布扩大的环境下,单纯的局部霜冻不影响整体丰产。

收购期间开启的第二次价格波动是基于收购价格的超预期上行。在国庆期间,市场出现现货收购价格跳涨的情况,超越市场预期。其本质上是现货中的外来贸易商、投机资金在苹果收购过程中掀起的一场抢收大戏。而大戏落幕,苹果价格终究回归到本身的价值中去。

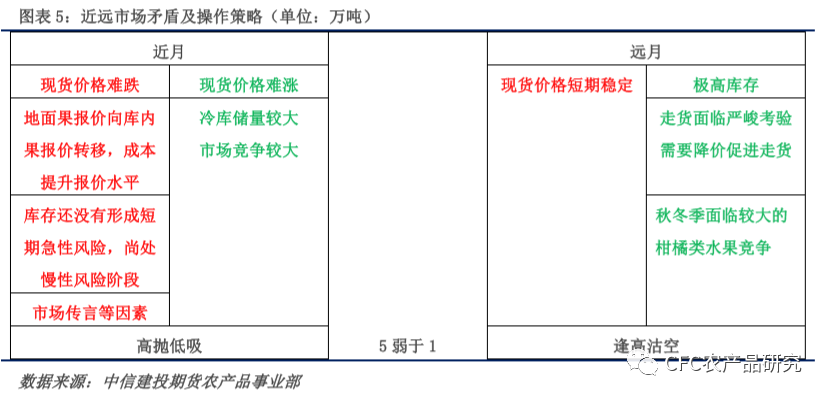

两组行情之后,市场开始进入以相对稳定的现货价格为锚,以库存消化为轴的新阶段,我们认为,这一阶段市场的波动将明显减小,更多以区间震荡的模式进行,而随着库存风险从理论走向现实,远月合约贴水近月合约的状况应成为常态。

首先,对于近月合约来说,市场以现货定价为基准来衡量仓单的成本和价值。前期静态成本较高的库存短期不会以亏本的现货价格来进行销售,现货市场在下树冲击结束之后,一般将进入平稳销售期,价格稳定为主,在车板交割条件下,盘面很难以大幅偏离现货市场的价格来运行。

而对于远月合约来说,库存数据主导了市场预期,已经形成了对上方空间的明显压制,是逢高沽空的布置重点。对于新季合约来说,过高的价格是空中楼阁,没有支撑终有一天会倒塌。

一、现货市场

近月以现货为锚,价格围绕现货进行波动,因此,很有必要梳理现货市场的价格走势。

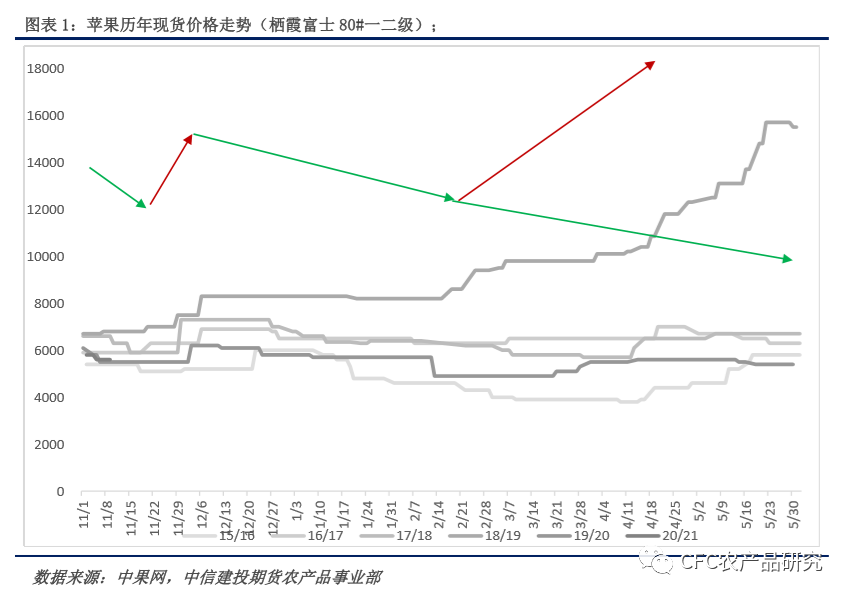

苹果现货市场的价格走势具有明显的季节性,而这一季节性与其他品种的季节性都有所不同,具有其独特性。我们可以把整个苹果大量下树之后到5月清库的价格走势分为四段。

(1) 下树入库阶段:大量苹果下树,尤其在霜降之后,下树苹果的价值下行,冲击现货市场,因此一般呈现前高后低的局面;

(2) 入库完成阶段:市场报价由地面果转向库内果,价格中枢提升,同时面临双诞(旦)备货,可能出现较好走货行情,价格得到提振;

(3) 春冬消费季节:库存充裕,成本稳固,面临柑橘类水果竞争,同时面临各区域苹果之间的内部竞争,一般为西部苹果的出货窗口,价格总体稳定为主;

(4) 春夏消费季节:价格因库存和走货快慢不同而产生比较明显的分化,同时后期由于库存减少,市场可能出现炒作和恐慌两种极端情况。

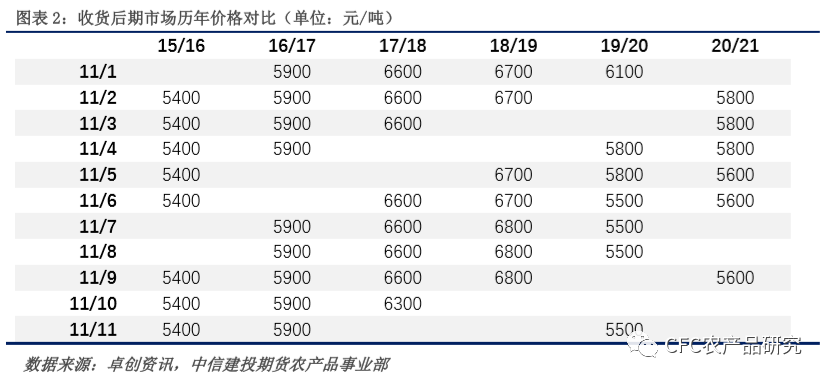

对比历年收货后期的价格,今年苹果总体价格位于近五年的相对低位,高于15/16,与19/20年基本持平。结合历史现货价格的运动轨迹,12月之前还有可能出现部分区域小幅的价格下滑,但总体下方空间不多。从这个层面上来说,现货价格偏弱的这一因素已经以现实的现货价格作为呈现反映到盘面价格当中了。

那么当前我们处于从第一阶段向第二阶段转移的时期。本年度比较特殊,在收购前期市场的价格波动剧烈,导致库存苹果的静态成本参差不齐,平均成本受到拉抬,从地面果到库存果转换的过程当中,价格变化可能位于偏高水平,这是未来主要需要注意的风险点。

二、 库存情况

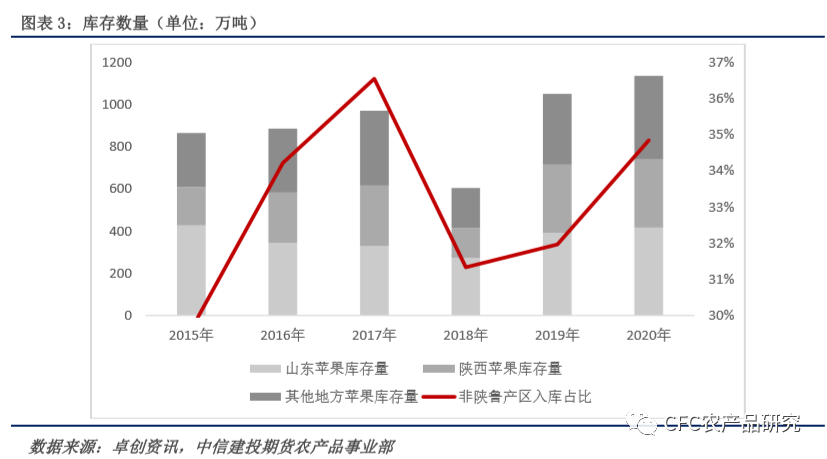

根据卓创苹果库存数据,上周苹果全国库存为1135.8万吨,创历史新高,超过19年同期14%,超过19年最高水平8%,处于市场预期的上沿。陕西苹果库存为323.3万吨,与去年同期持平,主要增长来自于山东,达到了创纪录的416.72万吨,较去年同期增长9.6%。

可以看到,尽管西北区域受到点、片状冻害影响,但入库水平不降,确认了前期我们所说的次优生产区生产形势良好的判断,同时也是因为早期高价消化数量不足,导致最终非计划性入库增多。

同样的情况在山东地区表现更加明显,入库数量首次突破400万吨的水平,尤其是收购中后期,外地客商减少,被动入库增加。

此外,值得注意的是,非鲁陕库存从占比和绝对数量上都来到极高水平,占据了三分之一的库存量,成为新增的不确定性因素。一方面有甘肃等优生产区库存,另一方面,今年河北、辽宁等地库存数量也不容小觑,从量价两方面压制传统储存区。

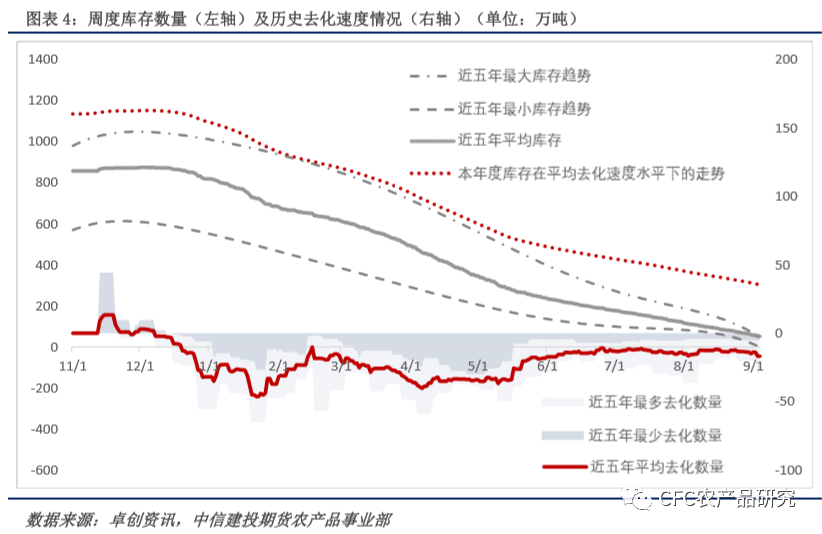

当前还有少部分苹果等待入库,预计库存数据再11月中下旬达到高点,在12月之后进行库存的去化。而库存的去化速度是远月合约价值走向的关键因素。

库存的去化速度取决于两个方面,一个是消费的季节性,一个是苹果本身的价格情况。从库存去化的季节性来讲,下图可以看到,以春节为主的冬春消费季和3~5月之间的春夏消费季是主要的出库高峰。在今年偏高的库存环境下,春节前后的走货速度基本上就决定了未来风险程度。

按照平均的出库进度来进行预测,本年度过高的库存水平在5月之前是很难进行充分释放的,而要增加去化的总体速度,就只能够降低苹果的销售价格。但与快速出库形成鲜明对比的是,一旦完成入库,苹果本身的成本有所提升,同时,相比地面果直接销售,又增加了销售的时间窗口。在这样的环境下,库存苹果快速降价基本没有可能,同时还会因为地面转库内形成报价上的中枢提升,从而形成高库存 – 高价格 – 缓去化 – 高库存的恶性循环。

三、行情策略

苹果市场的调性使得急涨急跌并不需要明显的基本面支撑,但真正的趋势行情仍然需要基本面的长期支撑。短期苹果的反弹,我们认为市场主要由资金的进出影响,而资金的进出主要有三个方面:

(1) 基于库存数据出炉的利空出尽,价格相对偏低吸引多头入场;

(2) 空头止盈离场;

(3) 市场传言导致的资金入场。

而随着盘面价格出现一定程度反弹,预期市场将有对基本面的重新回归。进入苹果库内果销售阶段,交易者应该追逐更好的盈亏比。

我们认为,现货是近月的锚,现货难下跌,近月有压制,也有支撑,恐形成宽幅震荡的局面;远月依靠预期定价,预期依靠库存和走货,走货依赖于价格的下行,而无论价格是否下行、何时下行,对于远月来说都不是好消息。

远月苹果成本更高(主要在于库存原料较好),且贸易商在3月之前很难对贸易利润的追求很难转折,这就形成了传统的contango价格结构。但苹果的储藏不具备增值功能,实际上只是延展贸易窗口,在现货贸易商的行为模式下,并不需要给到对于远期的升水来维持库存。

四、彩蛋:苹果2110合约

苹果2110合约当前还是纯预期因素主导的合约,尤其市场在未来交易的第一个重要因素就是明年春季的天气问题,这样的环境下,短期偏强运行是可以理解的。加之市场对于交割品在合约规则修改之后的理解不同,产业套保方对于明年的生产情况也不明确,多头资金提前掀起腥风血雨也在情理之中。

交易所给出的6300元/吨的挂牌价我们认为是相对公允的。参考过去几年的现货价格,结合现货市场的标准,我们认为按照5600左右的成本,加上700元左右的费用是相对合理的交割成本。按照交割品的选择标准,对应现货价格应该低于山东80#一二级客商货,而这类货品要出现3.2元/斤以上的价格是比较困难的。如果处于正常年份,7000元/吨的价格较难达到。可以重新回想2018年倒春寒之前的市场走势。

不过,合约的修改上,更加贴近现货,也就更加利于买方在交割后实现交割品对应价格的价值,从这个层面上,原先有的相对成本的贴水将有所减少,但这并不改变正常年份下,正常价格预期环境下,7000元/吨的价格偏高的事实。