复盘LME铜的价格可以很明显的划分为三个阶段:一、以2003年的低点为节点,在此之前铜的价格波动较小,维持在3000美元/吨的范围内,在2003年之后走出一波快速上升的牛市;二、2003年之后,直到2013年,其中经历了2005~2006年、2009~2011年初的两轮大牛市和紧随着的长达5年左右的熊市;三、2016年至今,波动率再一次明显降低,大致在4000—7500美元/吨的价格范围内波动。日内LME铜价创下近期新高,铜和黄金分道扬镳。

一、铜的需求先看中国,再反应海外复苏预期

“做基本金属需要时刻关注需求的变化”。大体上来看,全球GDP增速的快速上升阶段往往对应着铜价的上涨,在后疫情时代中国GDP增长对世界总值的贡献占比是最大的,因此全球铜价走势与国内经济情况高度相关。铜的需求接近有一半在中国,其中,国内绝大部分需求与基建和房地产相关,这也是中国经济动能的传统引擎。

从2009年之后,中国经济周期的拐点往往能够同步或领先于铜价拐点。长端利率通常是观察经济周期变化的更加高频的数据,包含了市场参与者对未来经济的预期。以我国十年期的国债来看,除了在2013年下半年由于钱荒而导致的利率升高,在大部分时期,到期收益率与铜价呈现较强的正相关性。今年一季度国家电网发文,为贯彻中央关于加快新型基础设施建设进度要求,成立“新基建”工作领导小组,将公司固定资产投资额由年初计划的4186亿元调增至4600亿元,重点向特高压、新能源汽车充电桩、数字基础设施等领域倾斜。

二、 基建拉动对铜需求影响:基本盘

特高压产业包括电源、电工装备、用能设备和原材料等。产业链长,带动力强。在产业链上铜覆钢电网铺设,变压器等电气设备和输变电安装有利于铜需求的增长。新基建领域涉及5G基站,大数据中心和工业互联网等领域用电需求很大,对电网用铜的需求有明显拉动。据安泰科测算,单个超大型数据中心用铜量将达到2768吨,主要用在电线电缆,机柜设备和制冷设备等。

拜登计划未来十年内投入1.3万亿美元,包括交通运输、智慧城市、能源、水利、学校、网络等多领域投资。基建部分的实施包括建材、铁路、公用事业、房地产、学校及宽带网络。新能源行业发展有望加速,拜登对美国电动车普及规划利好未来全球铜的需求。

三、新能源汽车及充电桩对铜需求影响:总量不大,但有增量意义

新能源汽车单车用铜量远高于传统汽车,目前混合动力电池需要用铜60公斤/辆,纯电动至少需要用铜83公斤/辆(其中电动巴士的铜使用量介于224-369公斤/辆,纯电动新能源汽车用铜量暂按100公斤/辆计算),作为对比,普通汽车耗铜量约为20千克。目前我们推测新能源车产量大致100万辆,大致用铜量11万吨左右,汽车生产用铜量总计约100万吨左右,但未来仍有望引来50万吨的铜新增需求。

根据《电动汽车充电基础设施发展指南(2015~2020年)》中的目标,到2020年新增集中式充换电站超过1.2万座,分散式充电桩超过480万个,以满足全国500万辆电动汽车充电需求。但是截止到2020年5月国内公共充电桩保有量为55万台,私人充电桩保有量为74.9万台,相较于480万台的目标量相差较远。

根据行业数据,充电桩的安装将带来新增的铜需求,其中直通公共充电站内充电桩用铜量达780千克/台,私人充电桩和交通公共充电桩用铜量大致5-30千克每台,机构预计充电桩的新增安装将在未来5年逐步带来1-4万吨的铜需求增量。

但客观的说,铜的需求基本盘仍在传统领域,新基建对铜消费绝对量的带动意义有限,我们关注到传统制造领域对质量要求的提升或将带来更大的铜需求增长。以空调产业为例,最近国家标准化委员会公布了关于空调能效等级提升的要求,目前40%以上的市场销售空调产品不达市场准入门槛,该能效等级要求的提升能效比的解决路径就包括内机冷凝器及外机散热器体积增加,意味着需要更厚的管壁和更粗的管体。但这种类型的需求增长仍需要较长时间兑现。

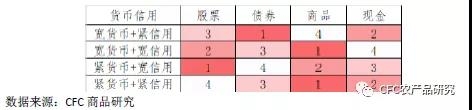

对于目前的市场,我们更需要相信宏观的力量,在紧货币,宽信用的周期里,金融市场有望全面RISK-ON, 基本金属或迎来上涨。

货币信用周期的定义:我们以10年期国债到期收益率作为货币宽紧的指标,如果其到期收益率下行,则定义为宽货币,到期收益率上行,则定义为紧货币。以社融存量增速作为信用宽紧的指标,社融存量增速上行,则定义为宽信用,社融存量增速下行,则定义为紧信用。

“货币”反映银行间的市场流动性,“信用”反映实际融资增速的变化,两者的轮动搭配是金融周期与经济周期的错配结果。在“宽信用”阶段商品往往容易走牛,“紧信用”阶段商品表现往往承压,背后是经济的修复与加速,总需求的释放引领商品价格的走强。目前,中国似已进入“紧货币+宽信用”的阶段,海外疫苗加速落地的消息强化了国外经济修复的预期,中外或在未来呈现一定的需求共振,商品价格或迎来顺周期的上涨。

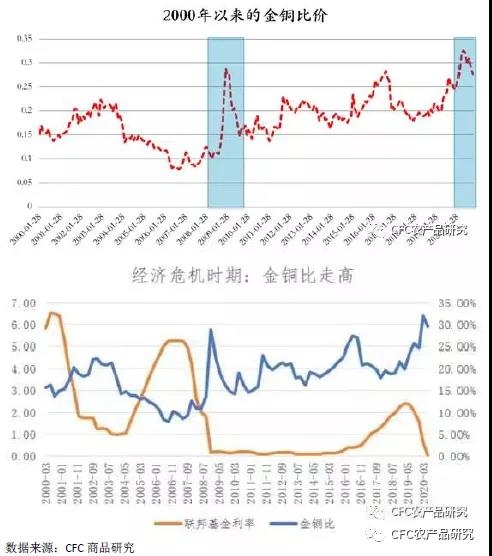

金铜比是一个比金油比更好的危机指标,它极为敏感地反映了市场对全球经济,特别是美国经济的复苏预期,与美国GDP联系紧密。在经济危机时期,金铜比中的铜完全对冲了黄金的工业属性,剩下的是黄金对利率的敏感性,充裕的流动性将金铜比价推升到一个非常高的水平,因此金铜比在统计上跟美债保持着较显著的相关关系。

后危机时代,风险偏好回归之后,我们关注到美国10年期国债收益率缓步抬升,实际利率同比走高是本轮黄金下跌的主要原因。RISK ON的口号也喊出了金铜比价向下修复的趋势,在日内极致体现为黄金和沪铜走出两个完全相反的单边行情。

四、历史的分叉往往源于不起眼的横截面

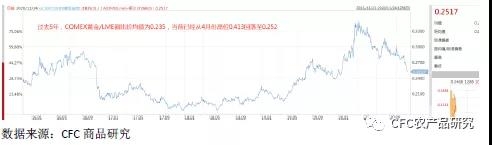

过去5年,COMEX黄金/LME铜比价均值为0.235,当前已经从今年4月初的高位0.413回落至0.252,随着全球经济,特别是海外需求的复苏金铜比有望进一步向均值水平靠近。按照黄金1800美元每盎司的价格简单推算,LME铜价有望升至7600美元/吨。