疫情的反复导致存栏恢复过程坎坷。2020年底能繁母猪存栏及仔猪成活率均有所下滑,分别对应2021年5月及9月的生猪出栏,从供应端给与猪价支撑。冻品出库及进口直接受国内外疫情因素影响,若国外疫情未有明显缓解,全年进口量将有所下滑,国内疫情冬季高发,后期天气转暖后冻品的出库速度将会有明显提升。从成本端看,随着存栏的恢复及养殖利润的下跌,仔猪成本占比将逐渐减小,饲料成本占比逐渐增加,猪价的过度下跌会率先对外购仔猪养殖热情产生影响。

综合以上因素考虑,未来一年生猪仍处于供不应求的状态,在非瘟长期存在及饲料成本高位的影响下,价格底部支撑明显,盘面前期的下跌已经反应了存栏持续恢复的利空预期,在估值低位及成本支撑下继续下行空间有限,后期在疫情的不确定下,盘面或有修复估值后的上行空间。

以下为报告正文

一、能繁母猪存栏及生猪出栏

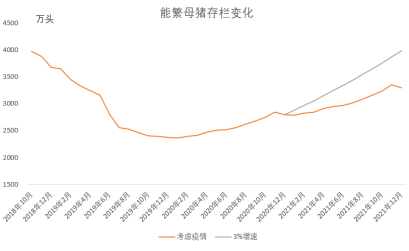

能繁母猪3%的增速主要考虑了正常年份下有效后备母猪占能繁母猪比例在 25%-30%,目前受高利润影响,后备母猪占比能达到 40%(牧原能繁母猪数量262.4,后备131.9),比非瘟前增长了10%-15%,因而假定2021年1月后母猪增速在3%。考虑疫情的环比变化主要考虑了2020年同期的母猪存栏变化,最后得出上表数据变化。

非瘟长期存在下,生猪及能繁母猪存栏恢复速度缓慢,通过推算发现,2021年生猪出栏量同比2020年减少9%-10%,2020年生猪出栏呈现为大幅下跌缓慢回升,2021年全年呈现回升态势,下半年出栏恢复好于上半年。2021年9月生猪出栏同比增长10.6%,11月在两种预期下分别有12%及15.97%的同比增长,2022年1月出栏量增长分别为15.25%及24.06%。按恢复的最好的预期推算,9-11-1月分别增长10.6%,15.97%,24.06%。不考虑后期消费的增长,将价格按存栏同比下跌幅度测算,21-22年9-11-1月同期价格分别为31.64,24.82,27.36元/kg。

生猪及能繁母猪存栏恢复过程中有几点因素需要注意:

1、非洲猪瘟。年内主要有两个时间点需要关注,一是夏季(5-7月)华东、华南、西南等地疫情的爆发情况;二是冬季(11-1月)华北、东北等地区的疫情发展形势。从分地区存栏恢复趋势来看,北方普遍好于南方,因而2020年冬季华北、东北等地疫情的再起拖累整体存栏下行,夏季南方的疫情只是放缓了母猪恢复的趋势。后期随着养殖密度的增加,疫情的风险将会提升。

2、疫苗毒。不同于野生非瘟病毒,疫苗毒死亡率低于野生毒,但较难清除,疫情发生初期部分养殖场有打疫苗的行为,但效果不尽如人意,还导致了部分场带毒生产,为后期埋下隐忧。

3、生猪价格跌破外购仔猪成本线对补栏情绪的影响。

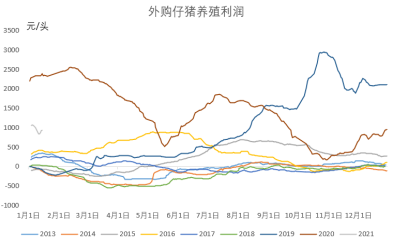

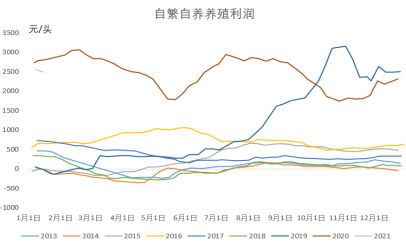

二、养殖利润

2021年9月生猪出栏对应2020年11月能繁母猪存栏,2021年3月的仔猪出栏,预计外购仔猪成本为1300元/头,按盘面玉米豆粕价格计算生猪育肥全程饲料成本在1260元/头,按125kg出栏计算,9月外购仔猪+饲料成本在20.48元/kg,加上其他成本,外购完全成本在22元/kg左右。自繁自养仔猪成本450元/7kg,仔猪+饲料成本为13.68元/kg,加上其他成本,自繁自养完全成在15元/kg左右。

同理,2021年11月生猪出栏对应2021年1月能繁母猪存栏,2021年5月仔猪出栏,预计外购仔猪成本为1200元/头,外购完全成本为21元/kg;2022年1月生猪出栏对应2021年3月能繁母猪存栏,7月仔猪出栏,预计外购仔猪成本为1100元/头,饲料成本按1250元/头计算,外购完全成本为20.3元/kg;自繁自养成本均为15元/kg。

在供不应求的大环境下,成本支撑会比较明显,若现货跌破外购成本,会对整体补栏情绪产生影响,进而不利于存栏的恢复,即明年现货若超跌反而给与远月做多的空间。若未超跌,在存栏恢复的乐观预期下,外购仔猪的成本给与盘面较强的底部支撑。

三、基差

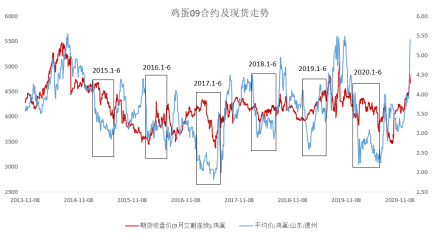

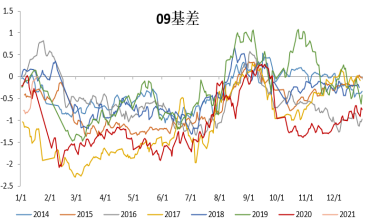

从生猪鸡蛋的季节性波动来看,两者波动具有一定的相似性,可以参考鸡蛋期货09与现货的走势对生猪期货后市期现走势进行判断。可以看出春节后鸡蛋现货在出现超预期下跌时,09合约在前期高升水下,会出现趋势性的下降行情(如2015、2017及2020年),而其他年份在春节后现货见底后,现货及盘面同时上涨,临近交割月前基差恢复至正常水平。

由于生猪供不应求价格处于高位,远月在存栏恢复的预期下大幅贴水现货,在这种情况下,上半年现货的季节性走弱对盘面的拉动作用有限,但考虑到冻品放开流通后对鲜品的价格还是有影响,由于目前各环节冻品库存量在100万吨左右,2020年全年冻品进口量在500万吨左右,占到全年25%的量,流通放开后对整个市场还是有比较大的冲击,尤其上半年,在季节性回调及冻品打击下,可能出现超预期下跌。因而3-5月的价格悲观预期下可能跌至26元/kg上下,对比当前盘面价格,现货仍有一定升水。5月后供应的预期减少或导致现货价格出现反弹,反弹强度取决于今冬仔猪成活率。09、01作为旺季合约,虽然存栏持续恢复,但出栏量并未出现井喷式增长,期货及现货底部支撑较为明显。

四、投资策略

存栏恢复导致的猪价下行是后期现货市场的主基调,期货在注入供应增加的预期下已经跌破当前外购仔猪成本价。随着母猪存栏的增加,仔猪成本将进一步降低,远月合约的底部区域将随着成本的下移逐渐走低,因而我们根据仔猪及饲料价格变化趋势给出各合约外购成本底部,09-11-01分别为22000、21000及20300。考虑到现货走势的季节性,2021年上半年现货价格将出现走低后再次回升的趋势,考虑到供不应求下的外购成本支撑,在上半年悲观预期下,盘面受基差拉动的继续下跌空间有限。

目前来看,盘面陷入低价区震荡趋势,后期疫情是影响存栏恢复程度的主要因素,但对于09来说,由于11月能繁母猪量已经确定,9月最好的出栏预期已经给出,底部空间也基本确定,谨慎者可考虑背靠23000逐步做多09合约,激进者可24000左右逐步建仓。11及01基本面尚未定型,可考虑选择旺季合约01在21000-22000附近逐步建立多单。