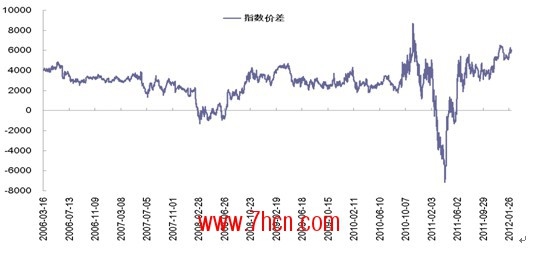

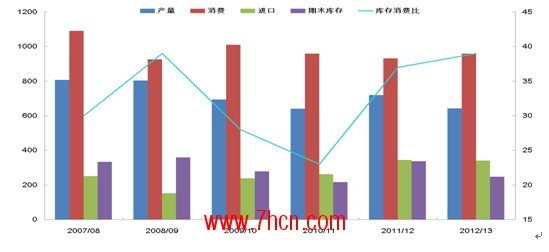

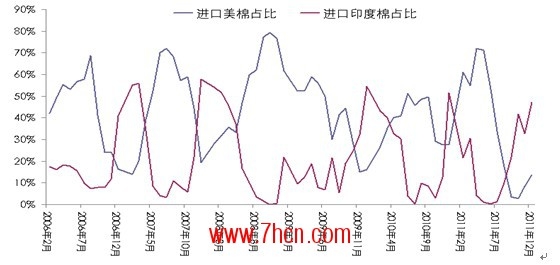

| 2011年9月份以后的大涨与大跌行情至今还深刻在脑海里,棉花这个品种从此也备受关注,它的“喜怒哀乐”都在众目睽睽之下演绎,一有机会,市场马上奉和。尤其是内外价差的相互追逐,更令市场诧异,不可思议的是价差不论怎样波动,它终究是要回归,只是这个回归的时间和点位不好把握,也正是我们分析内外价差关键内容。 一、内外价差走势分析与预测 1.1 当前价差统计分析 套利,通俗一点说是指把价格的变化转变到价差的变化上来,当价差发生异常波动时,套利机会便产生。然而不论是哪种套利,除了价差有变化能初步判定有套利机会,而实际操作中,还要通过一系列的数学验证才能最终确定是否能做,并且层层剖析出每一个影响价差波动的原因,从而使得我们的策略具有延续性与可操作性。 2011年11月份,内外棉花价差从3000~4000的震荡平台上冲至5000以上高位,截至2012年1月9日,内外棉花价差依然保留在5500上下。站在历史的角度,当前价差处在高位,所以内外棉花跨市套利机会产生。在这里,我们对内外价差统计分析的方法比较简单,应用的是将美棉换算成国内棉花,再算价差。其中我们加入了人民币汇率、滑准税、关税、保险费、代理费等影响美棉转换的因素,虽然理论计算与实际会存有误差,但我们认为这样做能够在一定程度上把握住趋势。 图1、内外价差走势  资料来源:文华财经 南华研究 年前近两个月的价差扩大,我们认为主要有以下原因: (1)国储收购政策的支撑 2011年颁布的国家临时收储政策挽救了棉花市场。11/12年度国内棉花丰产的格局我们不能改变,但在未来市场上棉花的供给问题却是能够随市场而调节。11/12年度棉花产量726万吨的数据显示,当前国家收储总量240万吨,占其1/3;而新疆棉收储量为142万吨,占总收储量60%,而全国新疆棉总共收购320万吨,占其总量的44%。由此可见,我国将近一半的新疆棉全部落入国储库中。根据对市场的了解,当前下游企业对高等级棉比较亲睐,一般来说,国内每个月用棉量80万吨,延续到2012年9月份新花上市前,国内共需要消耗棉花960万吨,而根据国内目前可用产量480万吨,以及进口量320万吨,加上期初库存量为220万吨,那么棉花总供给量为1020万吨。供需缺口进一步缩小。而对12/13年度的供需情况,当前也开始提上日程,根据ICAC 对1月份全球棉花供需预测,与11/12年相比,新年度国内棉花产量减少,消费量小幅增加。 图2、中国供需数据 单位:万吨  资料来源:ICAC 南华研究 图3、国内收储情况 单位:万吨、元/吨  资料来源:中国棉花信息网 南华研究 (2)美棉的出口压力。 基于不景气的全球经济以及棉花下游企业,USDA等机构纷纷下调全球棉花消费预期,进而导致全球供需宽松度的拉大。作为全球第一大棉花出口国美国来说,似乎在增加其出口销售压力,截至2011年12月29日,11/12年度美国陆地棉当前市场净销售为77万吨,占预估出口量的33%左右,所以将近一半左右的棉花未被签约。然而面对印度出口带来的竞争,美棉销售不得不‘被竞争’。当前印度国内下游企业已不能消费本国的棉花,需求大大缩减,此前印度放开出口限制也正好为此做好铺垫。 图4、国内进口美棉以及印度棉占比  资料来源:Wind 南华研究 图5、11/12年度美棉累计净销售量 单位:万吨  资料来源:Wind 南华研究 1.2 期限结构在套利当中的作用 除了上述基本面的因素导致棉价波动变大之外,当内外棉花合约换月时,两者价差也会发生较大的波动。这也就是我们通常所说的期限结构。用南华棉花价格指数以及收益率指数统计得出,历年棉花都是保持升水,只是近两年来,升水幅度逐渐缩小,直到刚刚逝去的2011年,棉花合约处于贴水状态。 图6、郑棉换月时的升贴水情况  资料来源:Bloomberg 南华研究 应用均值回归原理我们做出内外价差走势图。从图中发现,历史上突破套利区间上下沿的概率不是非常高,但是一旦突破便会在之后的走势中逐步回归。所以一般我们会选择当价差突破时进场,待价差回归时离场。 图7、内外棉花价差无套利区间  资料来源:Bloomberg 南华研究 2004年至今有四次套利机会比较印象深刻。第一次是2008年2月中下旬,棉花价差跌破无套利区间下限,郑棉被低估,因此产生卖郑棉抛美棉的反向套利机会;2010年10月中旬,棉花价差突破无套利区间上限,美棉被低估,产生买美棉抛郑棉的正向套利机会;2011年3月中旬,棉花价差又跌破无套利区间下限,产生买郑棉抛美棉的套利;2011年11月底,棉花价差突破无套利区间上限,产生买美棉抛郑棉的套利机会。 比较有趣的是,在这几次套利时间段前后,或是郑棉或是美棉换月。我们对内外棉花换月合约以及换月时间进行统计如下: 表1、内外棉花换月时间

资料来源:Bloomberg 南华研究 注:研究数据从2007年开始 在套利机会产生之初,内外棉花走势强弱非常明显。我们过去2008年2月份的套利机会为对象进行具体分析。从图7中我们看出,此次价差波动较为频繁,而且在套利过程中,郑棉和美棉还依次换月移仓。2月21日,郑棉0805合约移仓至0807合约;08年2月15日,美棉0803合约向0812合约移仓;08年7月11日,郑棉0807合约向0901合约移仓。所以此次套利周期相对较长,受到期限结构调整的影响也较大。 假若我们将此套利时间段按照合约换月分为三个区间,观察其前一个月以及后一个月的价差以及价格走势情况。从表2中看出,内外棉花在换月前后的强弱与价差走势非常吻合,当产生反向套利机会时,换月前该合约较不换月合约走势强劲,价差自然就高,换月之后,不换月合约走势较换月合约强劲,价差回落;反之,当产生正向套利时,价差上升。 所以,当进行套利时,期货合约的换月对于套利还是有一定影响,另外掌握好价差波动引起的套利机会节奏也是非常重要的。 表2、换月前后一个月内外价差与价格走势的联动程度

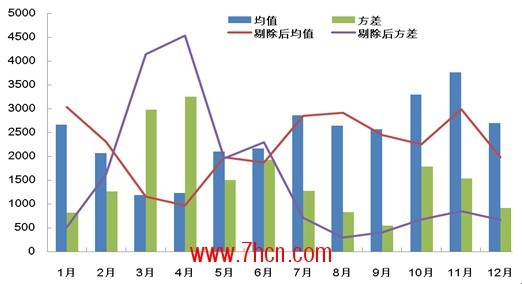

资料来源:Bloomberg 南华研究 二、当前套利机会操作 2.1 未来价差统计预测 依靠ICE的强势使得价差回归在目前来看基本是徒然,在全球消费形势并不乐观的前提下,ICE棉花的强势上行基本不太可能。按照目前价差在6000元左右,假设郑棉横盘不动,则价差要回归到正常的2000元左右水平则美棉需要上涨到115美分左右。另外,假若郑棉回调,美棉上行,两者价差发生大幅度缩减,而美棉价格也不需要上涨到115美分,毕竟当前基本面条件使得价格涨幅不可能达到21%。 基本面上的支撑:国内过量收储之后导致国内现货紧张,尤其是高等级棉的稀缺,这样郑盘的仓单数量锐减并大幅拉升,期货到现货都会形成一种现货很紧张的预期,然后国内发放配额,且可能放储,中国采购预期作用于美棉,于是美棉开始拉升而国内相对平静。 统计上的支撑:根据历年价差均值以及波动情况来看,1月份与12月份价差均值相当,2月份价差均值缩小,波动小幅加大,3月以及4月价差均值进一步缩小。如果与基本面相结合,从概率角度上来说,当前进场买美棉抛郑棉可行,但近期风险依旧较大。 图8、历年各月价差均值与方差  资料来源:Bloomberg 南华研究 责任编辑:翁建平 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]