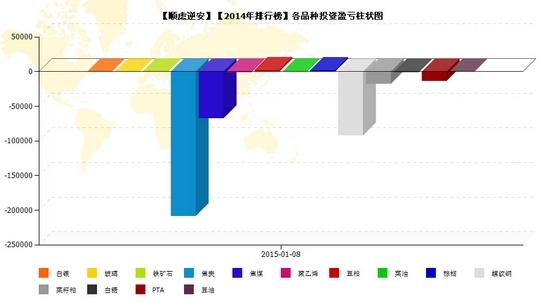

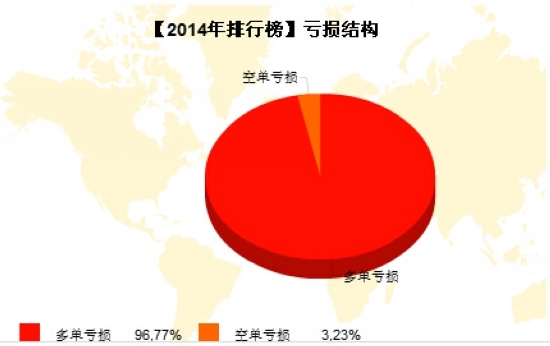

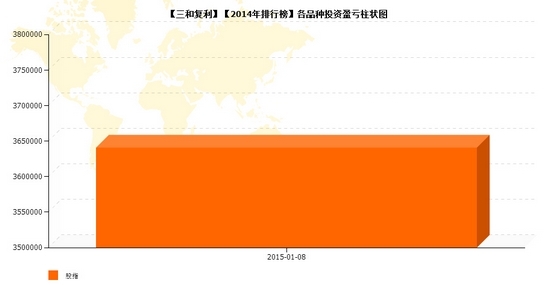

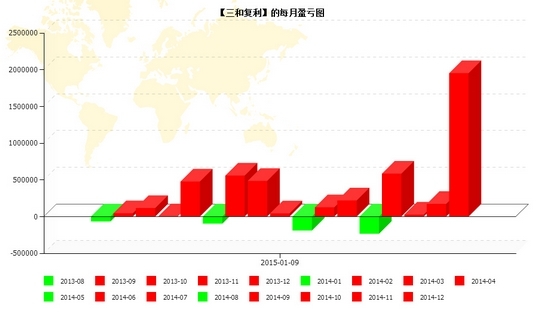

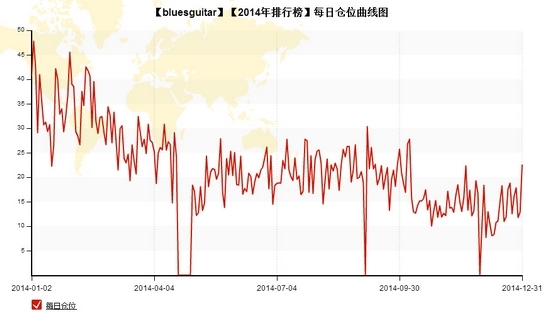

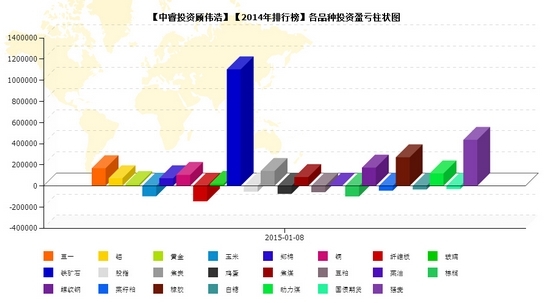

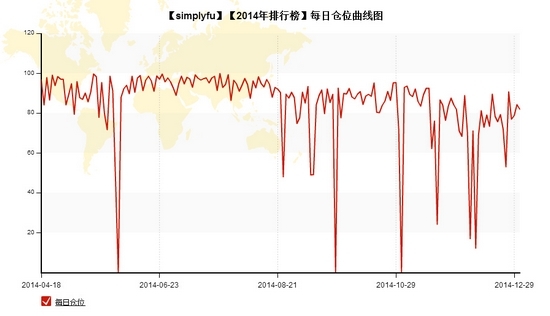

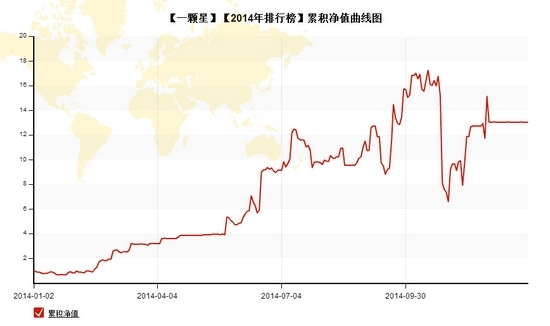

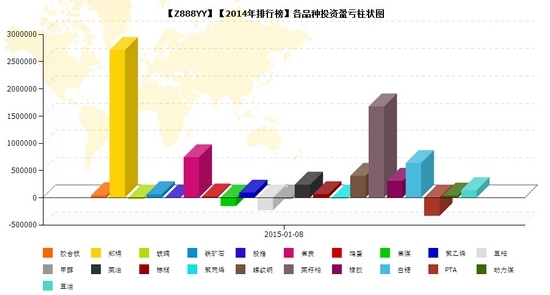

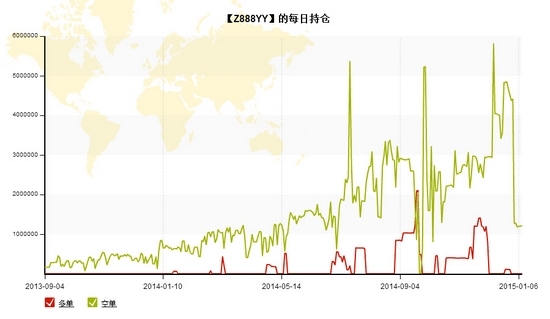

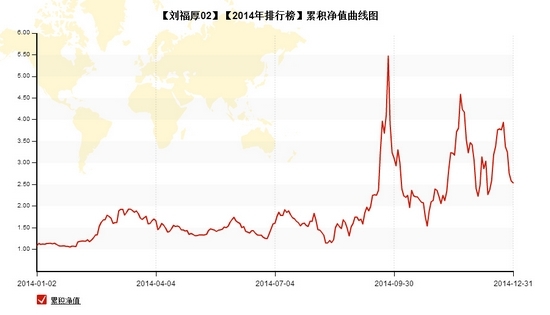

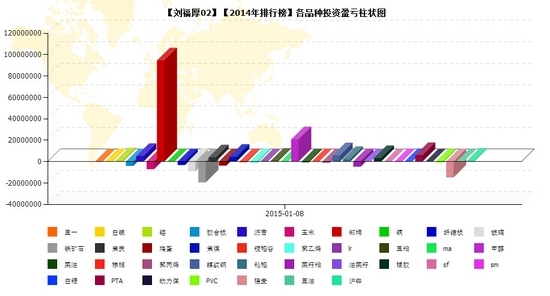

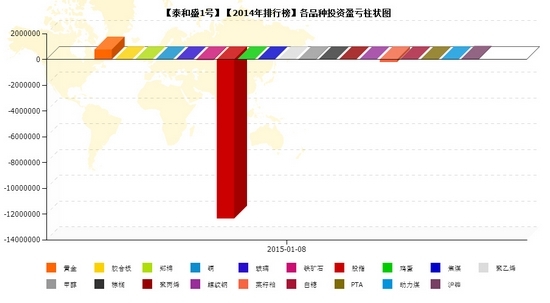

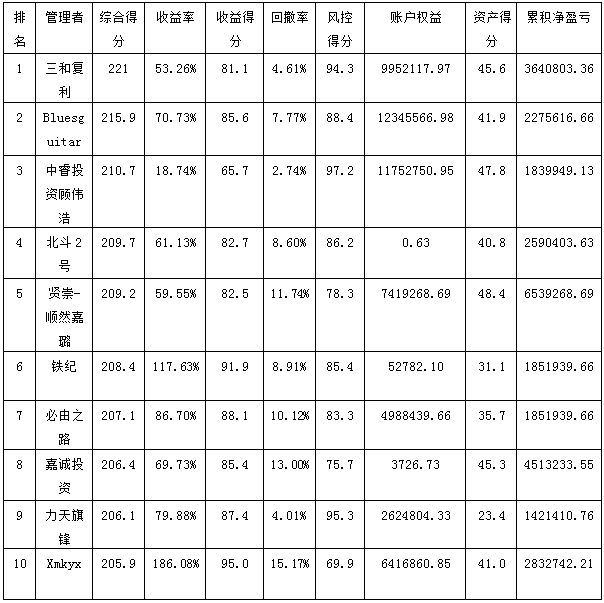

| 2014年是中国期货市场长足发展的一年,据中国期货业协会最新统计资料表明,2014年1-12月全国期货市场累计成交量为25.05亿手,累计成交额为2919866.59亿元,同比分别增长21.54%和9.16%。两项指标双双创下了中国期货市场有史以来的最高纪录。数据显示,在2014年12月,我国期市保证金规模已经超过2600亿元,比去年同期增长30%以上。 期市数据向好的背后也得益于国内期货市场不断的创新以及正向发展,2014年,国内期货市场新增聚丙烯、热轧卷板、玉米淀粉等6个品种,除品种增加外,各交易所纷纷摆开“夜宴”,目前期货市场有夜盘的品种已经有23个,占到已上市期货品种总数的一半。夜盘交易的推出有助于解决期货价格跳空缺口、隔夜风险等问题,改善其价格的连续性。 2014年3月17日上午,私募行业迎来了历史性的一刻,中国证券投资基金业协会正式向国内优秀投资机构颁发私募牌照,私募基金正式告别野蛮生长,纳入正规军。截至2014年12月底,已有逾5000家机构完成私募基金管理人登记(2015年1月8日,共5014家机构完成登记,数据来源:中国证券投资基金业协会网站)。由此开启的2014年“私募元年”意义非凡。 截至2014年12月31日,中国证券投资基金业协会已备案的私募基金产品共计1699只,七禾网通过对已备案私募基金分析中发现,上半年备案基金只有158只,第三季度新增553只,第四季度迎来爆发,新增980只。据七禾网不完全统计,已备案私募基金中,自主发行的占到七成左右,其中证券类的超过60%,商品基金不到10%,股权基金、创业投资基金在5%左右,通过信托通道发行的占到10%。另外,通过基金子公司发行的占10%,资管通道发行(包括证券资管、保险资管、期货资管等通道)以及其他通道的发行的占5%左右,总体来看,期货类的私募基金产品大致占到了总产品的15%左右。 2014年5月,国务院颁布了《关于进一步促进资本市场健康发展的若干意见》(即新国九条),在这一纲领性文件中专列第五条详细阐述了“推进期货市场建设”的主要目标、路径和配套政策,其中明确说明要放宽对机构投资者和企业市场的利用限制,这无疑是为私募机构打了一剂强心针。 2014年12月15日生效的《期货公司资产管理业务管理规则(试行)》彻底放开了期货公司“一对多”业务,该业务的放开为期货市场注入了新的活力,期货公司及子公司能开发更为丰富的资管产品以满足投资者多元化的需求。期货资管的放开,不仅给期货私募提供了合法的阳光化通道,还让期货公司找到了合法培育和服务机构的平台。 在这样的大背景下,国内一批优秀期货私募迅速崛起,在真正的“私募阳光化”下,他们展示出了具有说服力的业绩,行业中也出现了诸如白石资产、凯丰投资、龙旗科技等一些管理数十亿资产的私募机构,他们的出现也让期货公司、基金公司、银行、券商向其靠近、为其服务,并且走向联合,在技术上磨合对接,可以说是拉起一个金融产业环境的提升。 当然,在“私募元年”中还是存在着一些函待解决的问题,国内期货私募处于初级发展阶段,由于行业龙蛇混杂,基金管理人良莠不一,导致合格投资者及相关金融机构对国内期货私募缺乏信心,如何能获得投资人的信任是期货机构需要解决的难点之一。而目前国内期货私募通过与基金公司合作发行期货类基金专户产品,在此环节中,由于基金公司在期货投资领域还是个新手,基金专户的私募产品风控上也仅停留在合同条款对于投资范围、持仓以及止损线等方面的限制,对于基金公司如何加强对产品运作中不合规情况的监督与制止以及投资顾问自身对风控体系的完善,还有待加强;而目前也有很多期货私募机构通过牌照自主发行产品,虽然降低了相关通道费用,但是独立发行产品将对私募的风控提出新的要求,对机构而言,硬件投入也会非常大,而部分机构的基金经理之前只是期货单账户的明星操盘手,并没有经过正规的投资训练,也可能会出现风险性的事件而导致产品出现大额亏损,2014年的著名期货私募冠军暴仓就是很好的一个警世钟。 2014年,七禾网期货中国主办的《期货资产管理基金经理展示和选拔计划-期货私募排行榜》也获得了质的飞跃,越来越多优秀的投资机构及优秀投顾参与到排行榜中,七禾网私募排行榜也成为业内最具代表性的期货实盘业绩展示榜单之一,截至2014年年底,共有1105个账户参与排行(私募排行榜准入门槛:账户权益100万元以上),日均保证金规模13亿以上,所有参与者的盈亏综合后为盈利,57%的账户正收益或零收益。 “私募元年”的开启,也使得原本“地下生长”的投资公司、私募机构逐渐成为市场中角力的主流,“狼吃羊”的时代过去了,“狼吃狼”的时代已然到来,七禾网期货中国在2014年也推出了【基金产品净值展示平台】,平台整合了国内优秀的期货机构、私募推出的期货类基金专户、私募基金、有限合伙基金、信托基金、CTA产品、期货公司资管账户等产品,每周公布产品净值,直观的为广大投资者展现国内主流投资机构、私募的产品运行情况。截至2014年12月底,共计108款产品参与展示,总体资金规模超过40亿元。 鉴于基金产品与私募榜单账户存在资金规模、运作方式等差别,本次七禾网私募年报将分为基金产品篇与私募排行榜篇。 基金产品篇 2014年,七禾网【基金产品净值展示平台】共展示了108款产品(类型包括期货类基金专户、私募基金、有限合伙基金、信托基金、CTA产品、期货公司资管账户等),本期年报将统计各款产品自2014年1月1日起至2014年12月31日截止的收益表现并做排名(各款产品起始日期不同,将均按照2014年起始数据计算)。共计95款产品获得了正收益,平均收益率24.29%,占总展示产品数的87.96%,其中4款产品收益翻倍,最高收益率190.22%。13款产品负收益,平均亏损率2.12%,最大亏损产品收益率-6.70%。 【德亚进取1号】排名2014年度【基金产品展示平台】第一,收益率达到190.22%,该产品为备案私募基金产品,初始规模1000万,成立于2014年9月22日,配置了商品期货、金融期货、股票、债券等投资品种,管理者是拥有近30年金融从业经验的张明利,张明利通过基本面决定交易的品种和方向,技术面决定时点,一旦出现机会便全力捕捉,顺势操作,同时在风险控制上,做错就停损放在第一位,严格执行。 【云信•套利通1号第61期】2014年度收益率155.69%排名第二,该产品为证券投资集合资金信托产品,管理者张增继拥有十余年的企业实战经验,秉承价值投资的基本理念,高成长、低估值、严止损,侧重创新与成长类资产配置,价值型蓝筹为辅,在本平台展示的4款信托产品均有不错的表现,【云信•套利通1号第68期】以93.80%的收益率排名第5。 由广州康腾投资邓文杰管理的【康腾量化对冲1号】2014年度获得了120.99%的收益率排名第三,康腾采用的是量化对冲交易策略,据邓文杰介绍,康腾的策略有持仓周期长、交易品种多、对冲套利、高收益低回撤等特点,在交易中康腾习惯于按策略的持仓波动来投入资金,而不是按品种来配置。 【凯丰对冲二号】以99.72%的年收益率排名第四,该产品初始规模为2.75亿元,管理者为深圳凯丰投资的吴星,产品采用跨期、跨品种的主观套利操作,自2013年6月20日运行至今(2014年12月31日),产品净值2.127,同样由吴星管理的【凯丰对冲三号】2014年度收益64.40%排名第8,该产品初始规模4亿,与二号相比配置了债券,债券的投资比例为40%-80%。 【基金产品净值展示】栏目2014年度收益率前十名排名:  私募排行榜篇 2014年,七禾网期货私募排行榜共1010个账户参与排行,有连续交易的账户为900个,其中508个账户为盈利账户,占统计账户的56.44%,盈利账户中,年收益超过100%的账户数达到95个,372个账户亏损,占统计账户的43.56%。2014年度收益率最高的账户为【simplyfu】,年收益率1298.46%,收益率最低的账户为【顺虑逆安】,年收益率-99.96%,该账户在2014年破位不顺,仅两个交易月实现小幅盈利,其余月份均亏损,2014年是黑色系品种的“熊年”,根据保证金监控中心提供的数据,该账户在焦煤、焦炭、螺纹钢等品种上损失巨大,多单亏损占其账户总亏损比例的96.77%。  注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)  【顺虑逆安】亏损结构图 2014年度的期货私募排行榜按综合得分排名,【三和复利】以221.0分排名第一,该账户管理者是来自福建泉州的香港三和资本,纯股指日内交易,不留隔夜单,账户盈亏比1.52:1,手续费占比7%,据管理者林先生介绍,2014年团队的股指交易策略应用恰当,对账户表现也表示满意,2014年度【三和复利】取得了53.26%的收益,最大回撤控制在4.61%,年度盈利3640803.36元。【bluesguitar】获得了2014年度综合得分第二,该账户为多品种组合交易,配置了股指期货及焦炭、铜、橡胶、螺纹钢等市场活跃品种,主要获利品种为股指期货,该账户仓位控制谨慎,随着资金量的增加,仓位不断降低,账户最大回撤7.77%,2014年度收益率70.73%,盈利2275616.66元。【中睿投资顾伟浩】以综合得分210.7分获得2014年度第三,该账户管理者顾伟浩以中长线交易为主,结合套利对冲,纯商品期货交易,配置了20多个品种合约,在2014年通过做空铁矿石获得了不菲的收益,同时在强麦、橡胶、螺纹钢等品种上也获利不少,该账户2014年收益率18.74%,回撤率控制的非常出色,仅为2.74%,账户盈利1839949.13元。  注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)    注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去) 按收益率排名,【simplyfu】以1298.46%的年度收益率排名第一,该账户管理者孙孚为主观趋势交易者,风格偏激进,重仓交易,平均仓位在80%以上,2014年通过股指期货的操作获得可观的收益,尤其在股指期货出现大行情的12月,孙孚抓住了这波趋势带来了单月超过3000万的收益,12月的收益也占该账户全年总收益的60%以上,该账户2014年度总收益45706592.22元,账户最大回撤23.42%。【一颗星】排名第二,2014年度收益率1204.81%,该账户为多品种组合交易,风格激进,发现机会便满仓出击,2014年在铁矿石、菜籽粕、橡胶等品种上收益颇丰,然而重仓交易带给账户高额收益的同时也带来了相应的风险,该账户最大回撤达到了61.79%,2014年获利3658084.24元。【Z888YY】以1193.64%的年度收益率获得第三,该账户配置了20多个商品合约进行组合交易,在2014年主要通过做空农产品:棉花、菜籽粕、白糖等获利,该账户在机会把握上较为出色,全年仅1个月出现了小幅亏损,其余11个月均获得盈利,2014年度总盈利6486208.04元。     注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)  按资产得分排名(账户日均资产规模),由刘福厚管理的【刘福厚02】账户排名第一,刘福厚风格激进,长期看空棉花,整个2014年,该账户仅棉花的交易就带来了9400余万的盈利,大规模资金的满仓进出也给账户净值带来了不小的波动,2014年账户收益率153.80%,最大回撤71.88%,账户权益80677908.91元,全年盈利43470134.95元。【融智量化一号】排名第二,该账户在2014年对橡胶、股指的判断出现了失误,给账户带来了不小的亏损,2014年度收益率-13.97%,全年亏损5717574.69元,账户权益37239897.82元。【泰和盛1号】排名第三,该账户在2014年表现不佳,交易股指期货造成的亏损超过了1200万元,年度收益率-21.84%,最大回撤23.14%,账户权益23802071.14。   注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去)  注:每个品种的盈亏是指平仓盈亏的总和,持仓头寸暂未计算在内(等平仓后自动计算进去) 2014年度七禾网期货中国私募排行榜按综合得分排名前十名如下:  2014年度七禾网期货中国私募排行榜按收益率排名前十名如下:  2014年度七禾网期货中国私募排行榜按资产得分排名前十名如下:  本文由七禾网期货中国刘健伟整理撰写 往期月报: 为了更好的服务广大投资者以及满足投资者的需求,七禾网-期货中国建立了“七禾网期货中国业绩鉴证中心”,依据真实可靠的实盘数据结合独家专业的软件统计,客观公正的对“七禾网-期货中国私募排行榜”、“七禾网-期货中国实战排行榜”、“七禾网-期货中国程序化排行榜”中的优秀账户进行鉴证。 参与七禾网-期货中国私募排行榜(http://simu.7hcn.com/)、七禾网-期货中国实战排行榜(http://trader.7hcn.com/)、七禾网-期货中国程序化排行榜(http://cx.7hcn.com/)一年以上的盈利账户,若需建立业绩鉴证报告,请联系刘先生,联系电话:0571-88212938,手机:13757164975,QQ:57124514 想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:刘健伟 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]