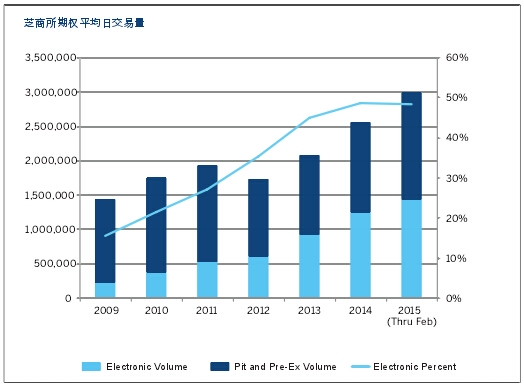

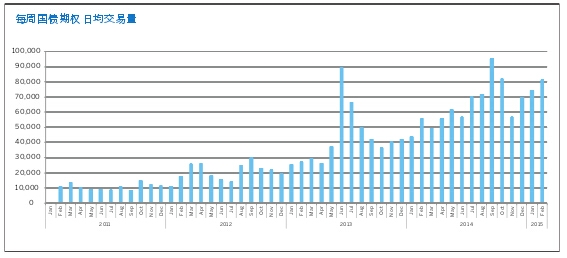

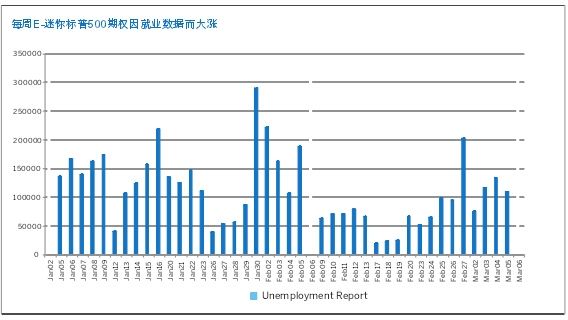

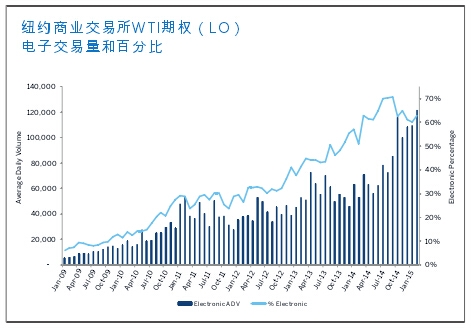

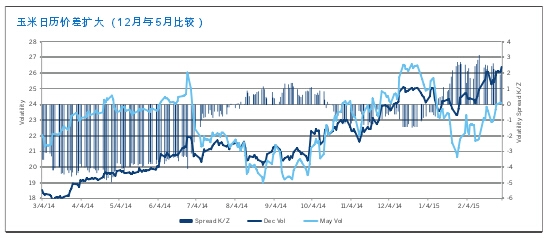

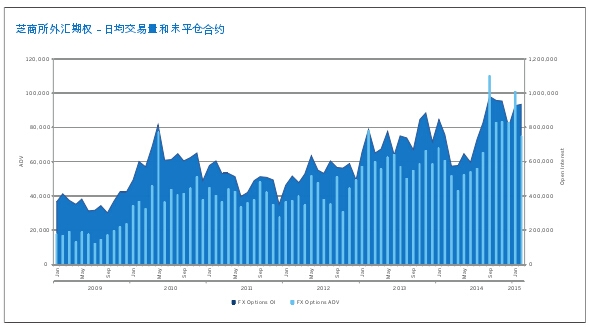

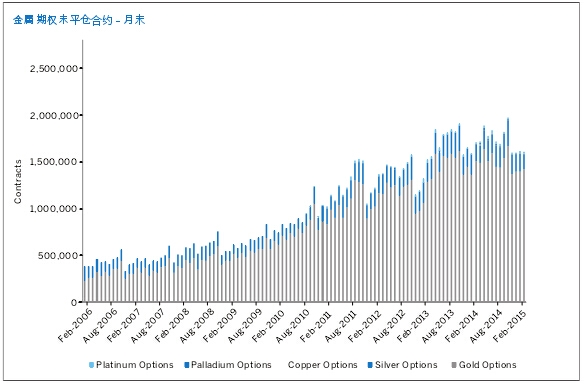

| 2 月份期权回顾 日均交易量280万,涨13%。未平仓合约高达5,100万,涨22%。 期货期权拥有更大的灵活性(行权、持续期、行权方式)和精确度,可以让市场参与者更好地按照自己的具体需求定制风险管理策略。 此外,50%的期权交易都是通过电子平台进行,这些产品的可交易渠道可谓前所未有。   利率期权 无论是在交易所还是进行电子交易,芝商所利率期权都可以为你提供一系列产品的直接交易渠道,以及不停扩充的流动资金池——全部处于一个结构精简、监管完善的市场中 。除每周国债期权外,芝商所还增加了短期欧洲美元中曲线期权和长期(绿色)欧洲美元期权,从而大幅扩大了利率期权投资机会的范围。 每日超过100万份欧洲美元期权合约 每日交易1,042,706份欧洲美元合约,同比涨47% 欧洲美元期权交易量中看跌期权为68% 2月份完成的未平仓合约为2,950万份,同比涨36% 66%的未平仓合约为持有的看跌期权。 欧洲美元交易量中54%为中曲线期权 电子日均交易量同比增加102%至每日127,669份合约 国债期权保持稳定 每日交易656,263份国债期权合约,同比涨3% 2年期国债的交易依然活跃,日均交易量为12,238份合约,同比涨128% 72%的2年期国债交易为看涨期权 10年期国债期权:日均交易量408,088,同比跌6% 5年期国债期权:日均交易量91,233,同比涨11% 美国长期国债:日均交易量62,941,同比涨13% 每周国债期权:日均交易量81,189,同比涨45% 在CME Globex交易的国债期权比例为60% 2年期:82% | 较2014年2月的50%有所增长 5年期:58% | 较2014年2月的51%有所增长 10年期:58% | 较2014年2月的57%有所增长 30年期:66% | 较2014年2月69%有所减少 美国联邦公开市场委员会(FOMC)举行关键会议前夕,联邦基金期权就势上涨 联邦基金期权是FOMC货币政策整体市场观点的直接反映,其交易活动在2015年激增: 在2月份第二周,联邦基金期权交易超过34,000份合约,而2014年总共才25,533份合约。 2015年1季度联邦基金期权日均交易量是2014年1季度日均交易量的11倍。 2015年7月期权交易增加,其策略主要围绕6月加息——(即7月99.625-99.750看跌期权1x2)。 看跌期权在联邦基金期权交易量中占比66%  股票指数期权 年初至今日均交易超过550,000份合约,芝商所股指期权为您提供灵活、流动性超强的工具管理全球股市风险及寻求全球主要指数的投资机会,而所有一切均可在一个市场实现。无论是交易所或电子交易,从大盘股到小盘股,每周短期、月末至每季度到期,我们大范围的产品选择可以为您提供实施各种交易策略的丰富选择。 2月份交易量和未平仓合约 E-迷你标普500:日均交易量441,038,同比跌6% E-迷你标普500月末期权:日均交易量57,192,同比涨8% 每周E-迷你标普500期权未平仓合约同比增加37%,超过523,000份合约 标普500期权:日均交易量44,042,同比跌2% 标普500月末期权:日均交易量4,108,同比涨2% E-迷你纳斯达克-100期权:日均交易量5,070,同比跌70% 每周期权更新 每周E-迷你标普500期权:日均交易量105,398,同比涨8% 2月6日围绕失业报告交易315,980份合约 每周期权2月份在E-迷你标普500期权中占比24% 标普500期权未平仓合约中75%为持有的看跌期权 每周标普500期权:日均交易量4,737,同比跌25% 交易趋势 股指期权:62%看跌期权 E-迷你纳斯达克-100期权:72%看跌期权 标普500期权:49%看跌期权 E-迷你标普500期权:63%看跌期权 34%交易量通过差价完成  能源期权 芝商所全天候为您提供原油、天然气和精炼产品的世界基准期权产品。我们多样化的期权产品可为交易者提供贴合其需要的流动性和未平仓合约。交易者可以在3个交易地点灵活买入和卖出美式、欧式、平均价格、日历价差、短期和期货剥离期权。 电子交易增加63% 能源期权每日交易315,467份合约,同比跌1% 电子日均交易量同比增加63%至每天交易133,740份合约。 CME Globex的电子交易量达42% 至月底,能源期权未平仓合约总数达920万,同比涨5%。 原油期权 原油期权每天交易量为227,956手,同比涨89% WTI期权:日均交易量达225,212,同比涨92% 在CME Globex上进行电子交易的LO合约达63% LO电子交易历史日均交易量:121,940 WTI 1个月CSO:日均交易量达8,317,同比涨64% WTI 1个月CSO(金融):日均交易量达12,498,同比涨218% 看跌期权占CSO(金融)的89% WTI平均价格期权:日均交易量达6,333,同比涨183% 原油期权报价申请依然旺盛。cmegroup.com/RFQ 每周期权继续加快发展 每周原油期权每天交易901份合约 在由储存数据、天气异常和其他宏观经济因素等造成的波动性中,我们提供更大的精确性,同时还有以较低费用实行较短到期的额外优势。 天然气金融每周期权(LN1-LN5)在9月8日推出市场 每周Brent期权(BW1 – BW5)在8月18日推出所有纽约商业交易所期权均可在ClearPort、Globex和公开喊价交易中进行交易 天然气期权 天然气期权:日均交易量达79,533,同比跌58% 每日天然气期权(KD):日均交易量达1,160,同比跌91%。 在CME Globex执行的天然气期权达12%, 看跌期权高达60% 精炼石油产品期权 超低硫柴油现货期权(OH):日均交易量达4,556,同比涨33% 超低硫柴油平均价格期权(AT):日均交易量达812,同比涨55% 纪录高位的精炼产品期权电子日均交易量:975 煤炭期权 2月煤炭期权交易保持强势,日均交易量达778,同比涨87% 在CME Direct上交易的能源期权 CME Direct提供出色的能源期权执行功能 1月通过CME Direct交易的Globex能源期权刷新记录,并继续增长 欲了解更多,请点击cmegroup.com/direct  农产品期权 芝商所的各种农产品期权提供极大的灵活性进行有效的风险管理,以及执行波动策略或事件驱动型策略的能力。谷物、油籽、牲畜和奶制品投资组合提供一系列期权,包括直接期权、差价期权(日历和跨品种差价期权)、短期替代品(每周和短期新谷物期权)等等。 农产品期权持续超过期货 农产品期权每天交易231,966份合约,同比涨21% 60%的农产品期权在CME Globex上进行电子交易 2月份期权继续跑赢期货,同比涨21%,而期货同比跌6%。 谷物和油籽 玉米:日均交易量为69,030,同比涨5% 小麦(SRW):芝加哥SRW 小麦:日均交易量为22,943,同比涨15% 小麦(HRW):日均交易量2,802,同比涨748% 大豆:日均交易量80,144,同比涨49% 大豆粉:日均交易量11,557,同比涨15% 大豆油:日均交易量6,865,同比跌7% 短期新作物豆粉和豆油期权在2月23日推出市场 短期新谷物期权:日均交易量4,163,同比涨48% 直线上涨100,Globex上玉米和大豆SDNC交易活跃 每周期权:日均交易量达2,430,同比涨153% 瘦肉猪波动率达42.5%,创10年新高 活牛期权:日均交易量13,994,同比涨23% 瘦肉猪期权:日均交易量12,737,同比跌5% 育肥牛期权:日均交易量1,548,同比涨80% 奶制品 3级牛奶期权:日均交易量1,683,同比涨24% 看涨期权占牛奶期权的66% 干酪 CSC期权:日均交易量304,同比涨131% 交易趋势 2月份看跌期权占53% 大豆:看跌期权占60% 育肥牛:看跌期权占58% 玉米:看跌期权占49% 小麦:看跌期权vs看涨期权各占50%  外汇期权 在全球一流的外汇市场进行外汇期权交易。芝商所提供主要和新兴市场货币的灵活产品,为您提供更大的资本效益、安全性和无与伦比的外汇敞口管理计划。包括22个货币的31种外汇期权,在全世界最大的中央交易对手结算所为您提供更强大的交易功能和安全性,以抵消对手方风险。 波动持续驱动外汇期权强势增长 外汇期权每天交易74,969份合约,同比涨23% CME Globex外汇期权电子交易量达96.6%的纪录高位 外汇期权未平仓合约增至932,047份,同比涨23% G10国家期权同比涨23% 欧元/美元期权:日均交易量39,653,同比涨85% 日元/美元期权:日均交易量10,437,同比涨13% 英镑/美元期权:日均交易量12,003,月环比涨11%,同比跌31% 加元/美元期权:日均交易量5,998,同比涨20% 澳元/美元期权:日均交易量5,853,同比跌13% 欧元每周期权保持强势 欧元每周期权:日均交易量7,109,同比涨119% 英镑每周期权:日均交易量2,396,月环比涨108%,同比跌63% 日元每周期权:日均交易量1,337,同比跌4% 加元每周期权:日均交易量1,539,同比涨87% 交易趋势 欧元/美元:看跌期权占57% 英镑/美元:看跌期权占56% 日元/美元:看跌期权占57% 加元/美元:看跌期权和看涨期权各占50% 澳元/美元:看跌期权占59%  金属期权 芝商所、纽约商品交易所(COMEX)和纽约商业交易所(NYMEX)金属期权组合为市场参与者提供多种选择,包括短期黄金期权以及金、银、铂、钯、铁矿石和铜的每月期权。我们所有的产品都在三个地点进行交易 —CME Globex、CME ClearPort和纽约交易大厅,使投资者能够随时最大限度地获得流动性。 概述 金属期权:日均交易量31,030,同比跌36% 66%的金属期权在CME Globex电子交易平台上进行交易 至月底,金属期权未平仓合约总数达1,621,582 贵金属 黄金期权:日均交易量25,029,同比跌33% 黄金期权未平仓合约比为78:22(看涨期权与看跌期权) 银期权:日均交易量5,068,同比跌48% 银期权未平仓合约比为59:41(看涨期权与看跌期权) 铂期权:日均交易量389,同比涨17% 看涨期权占铂期权总量的90% 基本金属 铁矿石期权:日均交易量142,同比持平, 铜期权:日均交易量180,同比涨129% 每周金属期权 每周黄金期权每日交易量为100手 提供更大的灵活性,更充分管理与政府经济数据、世界大事或其他主导市场因素的风险,同时还有以较低费用实行较短到期的额外优势。 适用于金、银以及铜期权。  三种交易方式 CME Globex电子交易平台 近来随着电子期权市场的兴起,市场流动性更丰沛,且进一步实现多样化,在这些市场,进出交易更加方便、执行和清算更为精简。 日流动性1,443,517 电子交易市场具有更快、更透明、更易访问和流动性更大的优势 专门的做市商支持双边市场 报价申请(RFQ)– 使参与者得到具有竞争力的报价,甚至是在市场相对平静的时期。 CME Direct复杂的期权功能使您能够向CME Globex平台发送报价申请 交易所交易 日流动性1,247,582 快速设置与即时获得流动资金 报价经纪商与场内交易员代替您进行价格发现和高效执行 双边交易 日流动性289,022 私下磋商交易的易掌控和便利性 芝商所清算所的安全性,可减轻对手方的信贷风险 文中显示的任何交易代码仅作为演示计,并不代表推荐意图。 【附:盈透证券简介】  网开盈透做期货 佣金美刀两块多 股票期权和外汇 猛戳! ◆美国盈透证券是全美营收交易量最大的 顶尖混业互联网券商 ◆单一账户 多币种 直接接入全球24个国家100+市场中心,实现股票、期权、期货、外汇、债券、ETF及价差合约的全球配置 ◆超低手续费 美国期货及期货期权收费根据交易量阶梯式计算 盈透佣金0.25-0.85美元/手 ◆专业交易平台- 交易者工作站(TWS)、网络交易者及多种移动交易端选择,包括手机交易平台及iPad交易平台方便您随时随地把握市场走势并及时作出交易指令 ◆股东权益50亿美元 标普信用评级A- 展望稳定, 明显优于许多国际知名金融机构  ◆连续三年荣获美国主流专业投资期刊BARRON’S的最佳网络经纪商 》最适合期权交易者 》 最佳投资组合分析及报告 》最佳交易体验及交易技术 》 最低保证金借贷成本 》全球交易者最佳券商 》 10年连续最低成本券商 》频繁交易者最佳券商 》 最佳综合奖 ◆根据不同客户需求 支持多种账户类型 包括对冲基金、职业/非职业顾问、自营交易商及白标经纪商账户 欲了解更多信息请美国盈透证券官方网站:www.ibkr.com.cn/7hcn 或直接联系销售经理边嘉茵深入了解个人账户及机构账户的相关服务: 有【设立境外基金产品】需求的朋友也可以和边嘉茵联系: 手机:l39ll47336O 邮件: abian(a)ibkr.com 电话:+852 2156 79l5 美国盈透证券有限公司是 NYSE-FINRA-SIPC成员,并受美国证券交易委员会(SEC)和商品期货交易委员会(CFTC)监管 责任编辑:叶晓丹 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]