| 《七禾网期货中国私募排行榜》优秀账户分析:HY基金2号

人物介绍:许武庆

浙江台州人,男,从事期货交易12年,中长线趋势交易为主,日内短线为辅。许先生表示他一毕业就开始做期货,接触到期货也是因为一次偶然的机会,他在大学里一直是炒股票的,后来毕业的时候他的一个同学去中大期货招聘,阴差阳错下他就跟着同学一起进入了中大期货,结果那个同学中途不做了,他却依然坚持在这个行业中奋斗。许先生向笔者透露,接触期货这个行业,可以说也是偶然的必然,当初受父亲的影响,他从小就喜欢赌,喜欢玩牌、玩麻将,喜欢和赌相关的工作,在期货中他能感受到玩牌时的那种“赌性”。以前许先生家里做生意的时候,经常碰到欠债的,往往因为一点货款吵到面红耳赤,而期货最主要的是不用求人,因为这是一个非常包容的市场,无论三教九流,贩夫走卒,鸿儒白丁,不分身份高低,它都开放平等地接纳你,但是在这里能走到哪一步,只能靠自己,交易之路可以说也是一条孤独之路。

许先生从02年开始踏足这个行业到现在已经整整12年了,这12年他见证了期货变革后的大起大落,也经历了数次的牛熊的转换,目睹了市场的跌宕起伏。一个完整的生肖年轮回过去,昔日浮躁激进的市场菜鸟已经蜕变成了一个冷静沉稳的市场猎人。许先生向笔者透露其实一开始他主要是做业务,而2002年的期货市场监管力度远远没有现在这么健全、严格,当时经纪人代客理财的现象比比皆是。而他因为更喜欢交易,想在交易上有所成就,所以在开发了一些业务之后,他开始转变为以学习实战技术为主业务为辅的模式,2008年10月他正式转型为职业期货个人私募。刚开始做期货交易的时候,他一直是崇尚技术派,但从2010年开始,他发觉整个期货市场正在悄悄的转变,参与市场的群体越来越专业,大型现货商,机构投资者等等,越来越大的资金规模涌入到这个市场,可谓群雄逐鹿,也正是这个时候,他发现这个市场的钱越来越难赚了。以前就日内做做快速下打或者拉升的均价修复行情,就跟捡钱包一样的,但现在不行了,一追进去就很有可能被套牢了。市场在成长,他觉得要想在交易一途做得更好,就不能单单停留在技术一层,尤其是现在管理的资金规模也比较大了,更应该有所转变了,要适应这个市场,就尽量做到基本面和技术面相结合。问到许先生现在还做不做短线,他笑谈:他最开始就是短线出身,这几年因为从短线往趋势转型,做得相对较少,但每天还是至少会有一笔短线交易,这样可以保持自己原始的盘感,接收新东西不代表要给原来的旧事物完全摒弃,这其中还是有一些精华是可以反复利用,跟现在国内的传统文化也是一样的么。 在这个严谨的盘手身上,也隐约的看见他对于这个社会的思考。

当初刚进入期货市场的时候,许先生的技术只是略懂皮毛,机缘巧合下碰到了一位老师,受到了老师的指点,推荐他看了很多书籍,之后许先生扫清了市场上绝大部分的交易类书籍,像一个鼓足干劲的斗士,日复一日不知疲倦的汲取前辈的经验,通过市场不断验证、完善自己的交易系统。

对于现在的期货市场,许先生觉得现在的期货市场越来越专业,想要在里面赚钱需要一些过人的地方,他认为要做好期货需要:良好的心态,严格的纪律,谦卑的心,勇于承认错误的勇气,要时时刻刻对这个市场有敬畏之心,这样才有可能在这个市场长久生存下去。

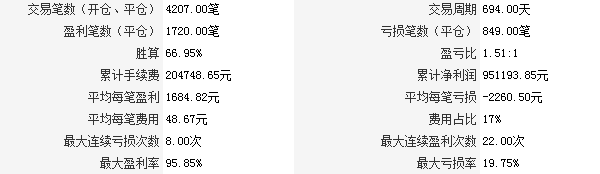

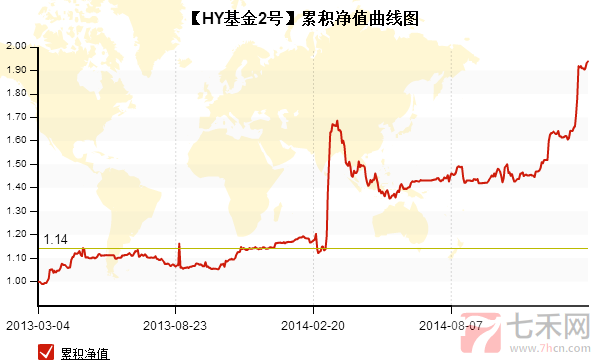

账户交易概况

【HY基金2号】账户于2013年3月4日在七禾网-期货中国私募排行榜注册并开始交易,该账户初始资金2245727.33元,截止到2015年1月30日,账户权益为1067753.99元,期间有出入金,累计净利润949879.16元,累计手续费203135.84元,该账户交易周期697天,账户收益率达到93.68%,最大回撤19.75%,纵观账户胜算66.90%,盈亏比1.51:1。

若要联系【HY基金2号】,与其开展资产管理合作,期货中国可为您预约,电话:0571-85803287

从该账户的净值曲线图可以发现该账户自2013年3月初开始交易初期有一段小幅爬升后,经历长达11个月的盘整,期间有小幅的波动,后来在短短半个月时间账户出现了急速的拉升,后来又出现了回撤,之后又出现了长时间的盘整,盘整过后账户出现了一定的上升。截至2015年1月30日,账户净值1.937。据许先生透露,他主要是以主观交易为主,最专业的品种是金属这块,尤其是有色。账户出现长期盘整是因为2013年下半年没什么真正的行情,当市场没有走出趋势行情时,许先生会尝试去做一些交易,但是很容易获利的单子又回吐掉,所以对于这种行情他一般是等待机会为主。而后来账户出现大幅拉升主要是因为在他的耐心等待下,出现了他预判的行情,同时他也做到。 目前许先生的交易是以尊重技术面为主,技术面与基本面相悖的时候基本是选择观望,即使是做也是少量做。

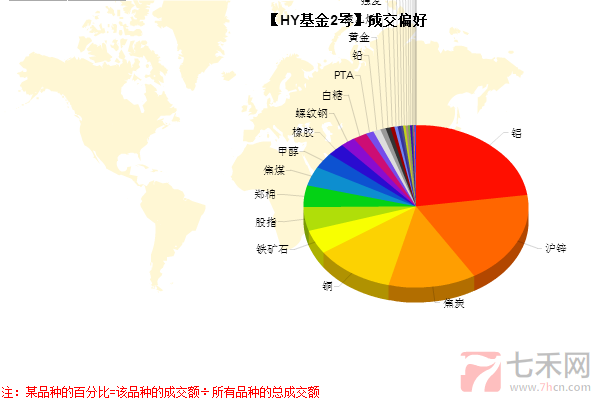

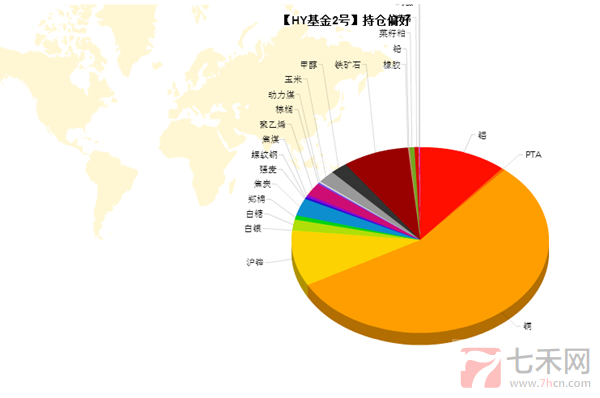

从上面的成交偏好图和持仓偏好图中发现,【HY基金2号】账户成交偏好前3品种:铝、沪锌、焦炭;持仓偏好前3品种:铜、铝、沪锌。许先生表示偏好铝这个品种是因为他对铝比较熟悉,而铝这个品种相对波动平稳,并且他在铝上每年都会赚钱。而铜这个品种是有季节性的,他从2002年一直做到现在,他觉得铜是最规范的品种,都是跟着外盘走的。在品种选择上,他更偏好金属,他在金属上的仓位会比较重,其他品种仓位配比会比较少,因为他从一开始做期货就是做金属的,他比较喜欢金属这类品种。在品种选择上首先他会选择熟悉的品种,如果熟悉的品种短期没行情而其他品种有阶段性的机会他也会尝试去做其他品种。

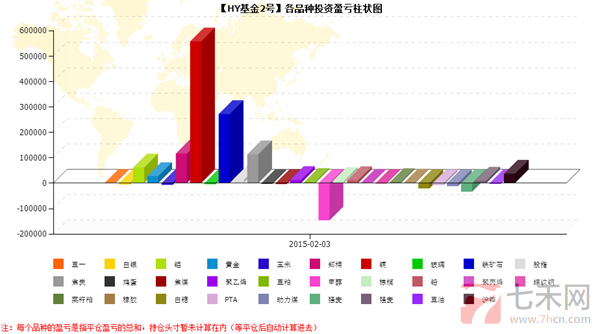

从上面的品种投资盈亏柱状图上发现,该账户的大部分收益主要来源于铜、铁矿石、焦炭、郑棉。铁矿石的盈利主要是因为在2014年上半年的时候做了一波空头,铁矿赚了将近100个点。铜的赢利主要是2波空头,一波是2014年上半年铜开始持仓盈利7000个点,后来他觉得铜是大行情,根据他的主观判断铜还要跌,所以一直持仓,结果碰到铜反弹,后来铜出现了利润回吐;另外一波主要是2015年1月份的一波空头,赚了将近5000个点获利了结,而亏损最多的品种甲醇是因为一次短线上的失误。

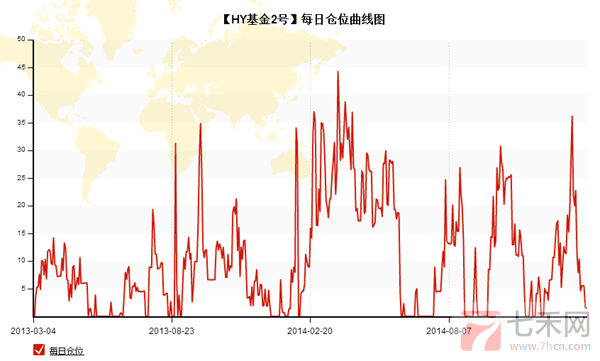

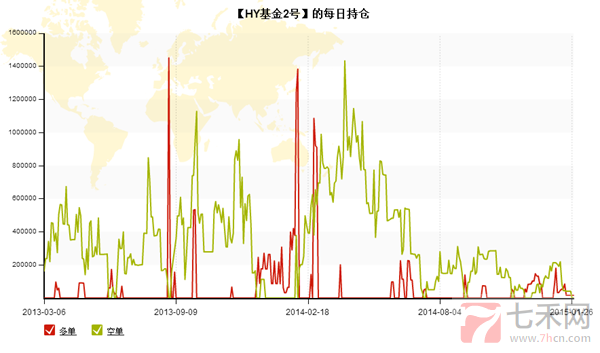

从每日仓位曲线图和每日持仓图上发现,该账户仓位一般都在50%以下。许先生表示平时他的整体仓位一般控制在50%以内,最极限是60%,而且能达到50%-60%的仓位的单子需要主观判断前提下,初始单建立后有一定利润,并且行情朝着自己判断的方向发展。一般许先生建立初始仓位是10%-20%,有盈利再根据情况加仓,而且一般最多加两三次仓。如果建仓后方向出现错误,他坚决不加仓,会设立一个止损位,止损位的设置主要是根据技术位和仓位。

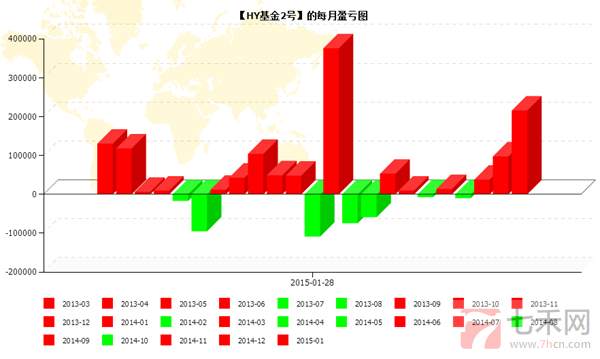

从每月盈亏图上发现,该账户共统计了23个月,其中7个月出现了小幅亏损,16个月盈利。据许先生透露,2014年4月份账户出现了巨大的盈利主要是做铜和铁矿石。许先生表示他这几年盈利主要是以做空为主,碰到反弹偶尔账户会有小幅回吐,这个可能跟金属的季节性有一定关系,他自己也总结近几年比较擅长盈利的几个月份,大概是过年回来到4、5月份之间和9-12月份之间。

许先生做期货交易到现在已经整整12年,真正稳定盈利是从2009年下半年开始,现在每年有30%以上的盈利,他觉得他走向稳定盈利的关键是改变了操作思路和理念,曾经他有一段时间是以盘中短线盈利为主,他总结出做短线容易受状态影响,状态好连续很多天盈利,状态不好,连续几天亏损,稳定性不是太好,还有就是短线操作有很大的资金局限性。所以后来他改进了自己操作思路和风格,以阶段性盈利为主,因为他技术功底不错,判断行情概率比一般人高,并且操作合理,资金合理控制,所以一年下来赢钱概率比较大。近4、5年他基本上能做到每年稳定盈利30%-50%,而且他一直强调要建立在低风险的前提之下,许先生说他会一直坚持追求低风险稳定盈利的理念。

(分析整理:七禾网期货中国编辑 叶晓丹)

七禾网期货中国注:成绩代表过去,未来充满挑战。

想要更便捷、更高效、更实时地了解高手访谈、交易心得、高手活动、交易培训、招聘信息、基金产品等,就关注我们的微信平台吧,平台号“www7hcncom”、中文名“七禾网”,或者直接登录微信扫一扫以下二维码:

责任编辑:叶晓丹 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:刘健伟/翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:李贺/相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:果圆/王婷

电话:18258198313

七禾研究员:唐正璐/李烨

电话:0571-88212938

Email:7hcn@163.com

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网 |  沈良宏观 |  七禾调研 |  价值投资君 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  七禾网投顾平台 |  傅海棠自媒体 |  沈良自媒体 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]